BTC/EUR-2.22%

BTC/EUR-2.22% ETH/EUR-3.26%

ETH/EUR-3.26% LTC/EUR-2.4%

LTC/EUR-2.4% ADA/EUR-3.2%

ADA/EUR-3.2% SOL/EUR-3.14%

SOL/EUR-3.14% XRP/EUR-2.16%

XRP/EUR-2.16%Un contrato de doble moneda (quanto) es un derivado en el que el activo subyacente está denominado en un activo (como ETH), pero el derivado se liquida en otro activo (como BTC). Los derivados de doble moneda de BTC fueron lanzados por primera vez por el intercambio de derivados ICBIT en 2013 (ahora cerrado).

BitMEX es el intercambio de derivados de divisas digitales más activo del mundo, y solo utiliza BTC para liquidar todas las garantías de margen. En agosto de 2018, lanzó un popular derivado de doble moneda digital en forma de swaps perpetuos de doble moneda ETHUSD y, a principios de este mes, derivados de doble moneda XRPUSD.

Hoy analizaremos cómo funciona este producto derivado y qué riesgos deben tener en cuenta los usuarios. Ya sea desde la perspectiva de la ingeniería financiera o desde la perspectiva de las transacciones reales, la no linealidad inherente de los derivados de doble moneda es muy atractiva para los usuarios.

Principio

Un contrato swap perpetuo, también conocido como "contrato swap" en los mercados tradicionales, es un derivado similar a un contrato de futuros tradicional, solo que sin fecha de vencimiento o liquidación. Imita un mercado al contado basado en márgenes y utiliza un mecanismo de tasa de financiación, una serie de pagos periódicos entre compradores y vendedores de un contrato perpetuo, para mantener los precios de transacción en línea con un precio de referencia subyacente.

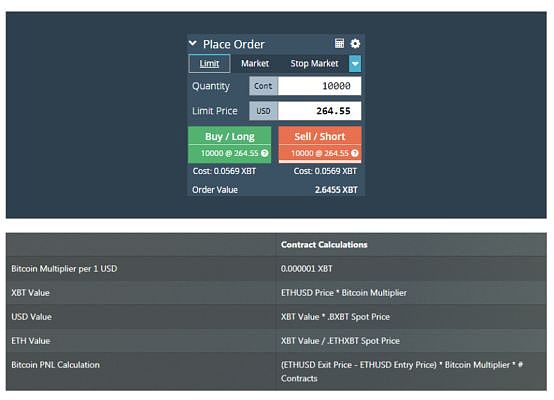

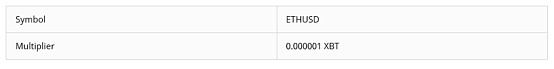

BitMEX ofrece contratos de intercambio perpetuo para BTC, Ether (ETH) y Ripple (XRP). Dado que BitMEX solo acepta BTC como garantía, los productos ETH y XRP son intercambios perpetuos de doble moneda. El multiplicador de BTC de los derivados de doble moneda de ETHUSD se fija en 0,000001 BTC. Esto permite a los comerciantes ir en largo o en corto con el tipo de cambio ETHUSD sin tocar ETH o USD. Los inversores utilizarán BTC como margen y obtendrán o perderán BTC cuando cambie el tipo de cambio ETH/USD.

Ejemplo: El valor de 10.000 contratos es 10000 * 0,000001 * 264,55 BTC = 2,6455 BTC.

Fuente de datos: Guía de la serie Ethereum (ETH)

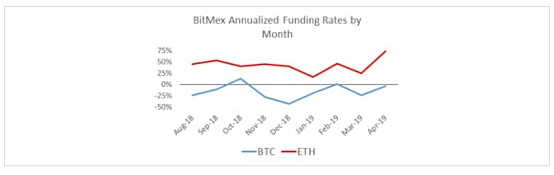

Al observar las tasas históricas de financiamiento de XBTUSD y ETHUSD, parece que existe un comportamiento de arbitraje entre la tasa de financiamiento de intercambio perpetuo de ETHUSD y la tasa de financiamiento de intercambio perpetuo de XBTUSD. ¿Puede vender ETH en corto al 50 % anual, comprar BTC largo al 0 % anual, comprar futuros ETHBTC en largo al 5 % anual y obtener grandes ganancias?

OKT cayó por debajo de la marca de $ 200 con una caída intradía del 3,09 %: los datos de Ouyi OKEx muestran que OKT cayó a corto plazo y cayó por debajo de la marca de los $ 200. Ahora cotiza a $ 199,6, con una caída intradía del 3,09 %. El mercado fluctúa mucho , así que por favor haga un buen trabajo en el control de riesgos. [2021/4/28 21:07:02]

Como hemos visto, debido al hecho de que el riesgo en sí mismo cambia cuando cambia el precio, la tasa de financiación justa para los swaps de doble moneda puede ser mucho más alta que para los swaps normales. Esto se llama ajuste bimoneda o covarianza, pero este artículo evitará las matemáticas y se centrará en la intuición.

Futuros de doble divisa de Nikkei

Los derivados de doble moneda más famosos en el mercado tradicional son los futuros del índice Nikkei 225 de la Bolsa Mercantil de Chicago. El índice Nikkei 225 (NKY) es el producto de índice bursátil más negociado en el mercado de valores japonés, y sus futuros se negocian simultáneamente en tres bolsas: la Bolsa de Valores de Osaka (OSE), la Bolsa de Singapur (SGX) y el Instituto de Bolsa Mercantil de Chicago (CME). ). En Osaka y Singapur, se negocian principalmente con el margen del yen japonés, mientras que en Chicago se negocian principalmente con el margen del USD. El multiplicador de OSE es de 1000 yenes, el multiplicador de SGX es de 500 yenes y el multiplicador de CME es de $5.

La correlación entre USD/JPY y NKY suele ser positiva por razones macroeconómicas:

El yen es una moneda de refugio seguro que sube cuando caen las acciones.

Con un yen más débil, los exportadores japoneses y las acciones japonesas serán más competitivos a nivel mundial.

Vemos que el precio de negociación de los futuros de doble moneda ha sido más alto que el precio de negociación de los futuros basados en yenes.

La forma más intuitiva de entender esto es imaginar que usted es simultáneamente una moneda dual corta y futuros normales largos. Si el Nikkei sube un 50%, sus futuros de doble moneda mostrarán una pérdida, mientras que los futuros normales mostrarán una ganancia. Si el USD/JPY sube un 25 % al mismo tiempo, eso significa que la pérdida de su moneda dual es mayor que la ganancia normal de los futuros, por lo que debe obtener una prima del mercado para asumir ese riesgo.

Alternativamente, puede imaginar lo contrario: nuevamente está corto en los futuros de doble moneda y largo en los futuros normales. USD/JPY subió un 25 %; ahora su riesgo económico de vender en corto los futuros de dos divisas es mucho más alto que el riesgo económico de tener futuros normales largos porque el yen a $5 por ciento vale más que antes. Para reequilibrar el Nikkei o arriesgarse a que se mantenga plano, debe comprar más futuros del Nikkei. Si el Nikkei sube instantáneamente, terminas comprando a un precio alto. Si el USD/JPY rebota hasta donde estaba, y también lo hace el Nikkei, entonces tendrá que cubrirse a través de Delta.

Para mantener la neutralidad de Delta, el proceso de rechazar constantemente el delta de reventa no es un problema, sino una característica inherente del riesgo de doble moneda.

Divisa dual ETH

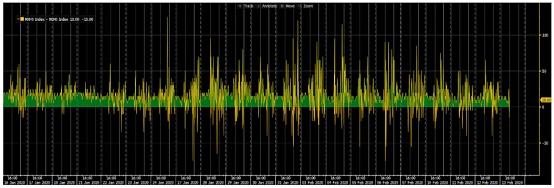

Fuente de datos: BambouClub

Volviendo a la propia moneda dual ETH, hemos visto ejemplos similares al anterior índice Nikkei: cuando cae el BTC/USD, el valor del dólar también caerá bruscamente, y viceversa. Esto se debe a que el valor teórico del contrato de intercambio ETHUSD depende del precio BTC/USD:

Cuando el precio de BTC aumenta, el pago de la moneda dual en sí aumenta, ya que el valor del multiplicador está denominado en USD. Por lo tanto, vender en corto una posición de futuros de dos divisas siempre implica un riesgo significativo para cada operador dada la alta correlación realizada.

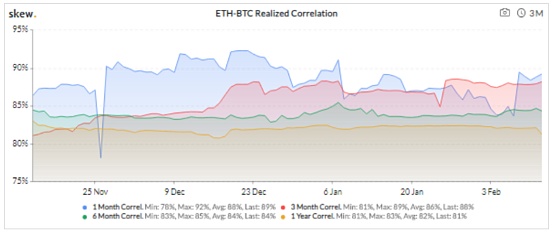

Durante el año pasado, la correlación entre ETH/USD y BTC/USD superó el 80% y no muestra signos de desaparecer. Por lo tanto, vender en corto futuros de doble moneda significa aumentar las pérdidas cuando los precios suben y minimizar las ganancias cuando los precios bajan.

¿Cuánto vale eso? La fórmula del valor teórico para el ajuste de doble moneda también se denomina covarianza:

Covarianza (ETHUSD, BTCUSD) = Correlación (BTCUSD, ETHUSD) * Volatilidad (BTCUSD) * Volatilidad (ETHUSD)

Conectando algunos valores razonables 85% * 80% * 80% da 54.4%. Ahora, la gente empieza a entender por qué el mercado está dispuesto a pagarnos "exorbitantes" por este puesto.

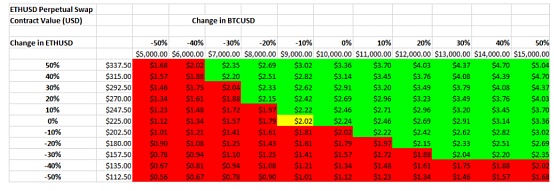

Riesgo de quiebra inmediata

Los swaps de divisas duales en realidad exponen a los comerciantes al riesgo inmediato e impredecible de bancarrota. Supongamos que un operador vende en corto 1 ETH cuando el precio es 200 y BTC/USD es 10 000 y cree que su precio de liquidación es 300. Si ETH/USD sube a 250 y BTC/USD sube a 12 500 al mismo tiempo, descubrirá que ha sido liquidado porque el tamaño de su posición se ha liquidado a medida que el precio de BTC ha aumentado.

Los comerciantes pueden usar moneda dual para observar la covarianza. Si creen que la correlación se debilitará en los próximos días y que el mercado permanecerá plano en general, es posible que deseen vender en corto la moneda dual para obtener ganancias. Por el contrario, si creen que BTC y ETH se recuperarán pronto, pueden estar largos en la moneda dual y estar felices de pagar el ajuste de la moneda dual.

Clave

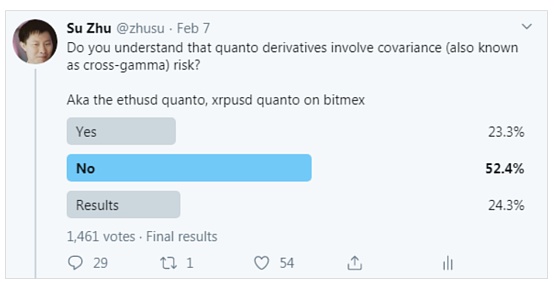

Los derivados de doble moneda no son nuevos en el mercado financiero, pero probablemente lo sean para la mayoría de los comerciantes de moneda digital. BitMEX brindó a los comerciantes un fácil acceso a nuevos activos al ofrecer contratos de intercambio perpetuo de doble moneda, pero también obligó a los inversores a concentrarse en los movimientos futuros de ETH y XRP, así como en la covarianza entre cada activo y el BTC subyacente.

Si los resultados de esta prueba son una indicación, es posible que los comerciantes no sean conscientes de los riesgos que realmente deben asumir al operar con estos nuevos derivados. Si quieren operar con ETH/USD y XRP/USD sin tener que lidiar con el riesgo de doble moneda, es mejor que lo hagan en un intercambio que pueda depositar la moneda nativa de su moneda comercial: por ejemplo, ETH a ETH/USD, XRP a XRP XRP /DÓLAR ESTADOUNIDENSE.

Tags:

El índice de pánico y avaricia de hoy es 24, y el nivel ha cambiado de pánico a pánico extremo: Golden Financial News, el índice de pánico y avaricia de hoy es 24 (el 26 de ayer).

Golden Finance Blockchain News, 23 de febrero Recientemente, la Comisión de Bolsa y Valores de EE. UU. (SEC) y Telegram están "luchando duro".

Microsoft está buscando volver al juego de blockchain con un nuevo servicio diseñado para ayudar a resolver disputas de pago.

Un contrato de doble moneda (quanto) es un derivado en el que el activo subyacente está denominado en un activo (como ETH).

El 20 de febrero de 2020, se celebró oficialmente en Estambul, Turquía.

La red de prueba de Westend, la red de prueba conocida como red Kusama, ha sido lanzada y probada oficialmente.A fines de enero, un anuncio de Gavin: Westend es como la red de prueba de la red de prueba.

Hace diez años, cuando nació Bitcoin, la minería no era tan popular como ahora. Las computadoras ordinarias son todo lo que se necesita para minar Bitcoin.