BTC/EUR-2.22%

BTC/EUR-2.22% ETH/EUR-3.26%

ETH/EUR-3.26% LTC/EUR-2.4%

LTC/EUR-2.4% ADA/EUR-3.2%

ADA/EUR-3.2% SOL/EUR-3.14%

SOL/EUR-3.14% XRP/EUR-2.16%

XRP/EUR-2.16%

Una serie de datos muestran que el mercado seguirá cayendo en el corto plazo. La incertidumbre en el mercado de opciones es enorme y la mayoría de los inversores en el mercado de futuros se ven obligados a cerrar sus posiciones. El pánico del mercado se está extendiendo y la liquidez aún no ha vuelto a los niveles normales.Un mecanismo razonable de control de riesgos es una condición necesaria para la supervivencia.

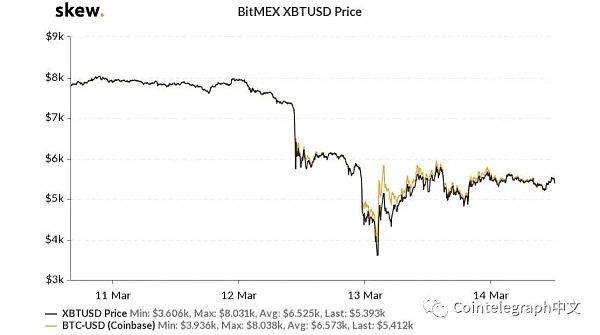

La fuerte caída reciente en el precio de Bitcoin ha causado pánico en el mercado y la liquidez de las órdenes de compra se ha reducido drásticamente. El precio de Bitcoin cayó de $7,000 a $5,000 y no ha parado de caer, después de caer a $4,000, rápidamente se recuperó a $6,000. Durante estos enormes altibajos, se borraron más de $ 90 millones en valor de mercado. Durante la semana pasada, hemos visto caer drásticamente tanto el mercado de valores como el mercado de activos digitales, con Bitcoin rondando los $ 5,000 en el momento de escribir este artículo.

Datos del mercado de opciones: gran incertidumbre en el mercado

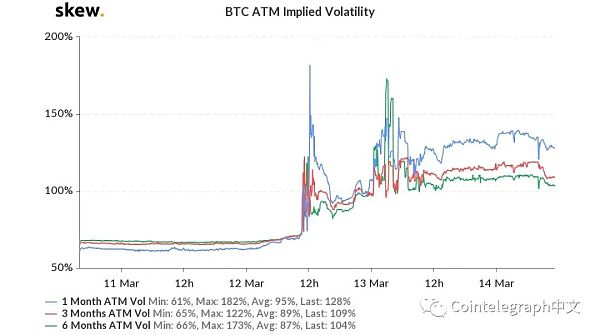

La volatilidad implícita (IV), como uno de los indicadores más importantes en el mercado de opciones, se puede utilizar para medir la volatilidad futura de los precios de Bitcoin. Al mismo tiempo, la volatilidad implícita también refleja el precio de la opción, cuanto mayor sea la volatilidad, mayor será el precio de la opción de compra/venta.

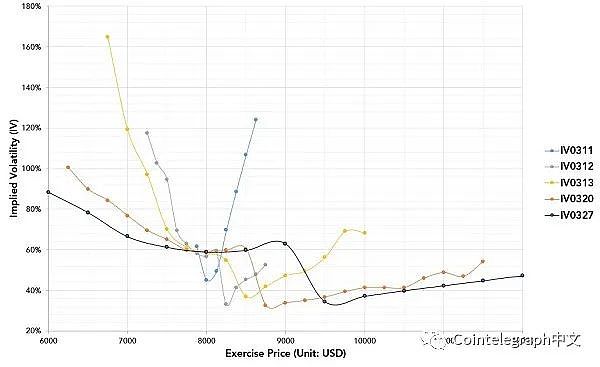

Con base en los datos de opciones de Deribit Exchange del 11 y 13 de marzo de 2020, se dibujan las curvas de volatilidad implícita de opciones con diferentes plazos de vencimiento. Las diferentes curvas representan opciones con diferentes vencimientos, y cada curva está compuesta por la volatilidad implícita de la opción a diferentes precios de ejercicio.

Como se muestra en la figura a continuación, la volatilidad implícita generalmente muestra una pendiente inversa (sonrisa de volatilidad). Tomando el punto de convergencia de varias curvas como punto divisorio, la volatilidad implícita de las opciones en el extremo inferior del precio de ejercicio (extremo izquierdo) es mucho mayor que la volatilidad implícita de las opciones en el extremo superior del precio de ejercicio, lo que indica que el precios de las opciones de compra dentro del dinero y las opciones de venta fuera del dinero Mucho más altos que las opciones de compra fuera del dinero y las opciones de venta dentro del dinero.

La existencia de este fenómeno se debe al hecho de que los inversores del mercado esperan que el precio de Bitcoin no baje cuando el mercado esté estable, pero temen que el precio de Bitcoin baje, por lo que una gran cantidad de inversores compran fuera de opciones de venta de valor para cubrir riesgos. El aumento de la demanda eleva el precio de la opción de venta fuera del dinero, lo que también aumenta la volatilidad implícita de la opción de venta fuera del dinero.

11 de marzo de 2020 Curva de volatilidad implícita de la opción de vencimiento de marzo (BTC)

Fuente: Deribit, TokenInsight

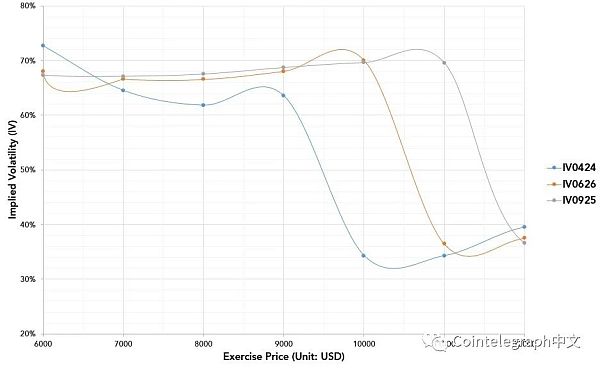

En los datos del 11 de marzo, la curva de volatilidad implícita para las opciones que vencen en abril, junio y septiembre muestra una tendencia constante a la baja para las opciones que vencen en marzo, lo cual es consistente con la volatilidad implícita de las opciones que vencen en marzo.

11 de marzo de 2020 Curva de volatilidad implícita de opciones (BTC) de abril, junio y septiembre

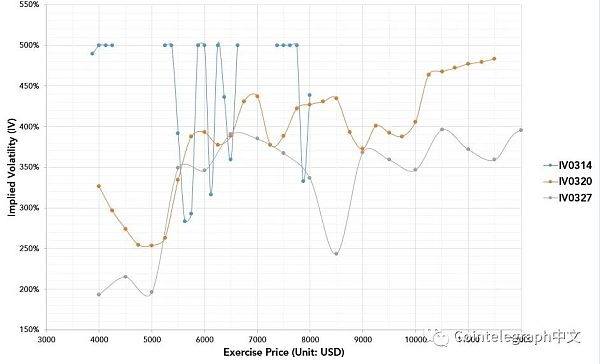

En vísperas del pánico en el mercado de activos digitales del 11 de marzo, la volatilidad implícita del mercado de opciones tenía una pendiente inversa relativamente razonable. El 13 de marzo, la curva de volatilidad implícita de las opciones de activos digitales cambió drásticamente. Opciones con fechas de vencimiento del 14 y 20 de marzo Durante el pánico, la volatilidad implícita de las opciones saltó bruscamente, desde 250% a 500%. La alta volatilidad implícita aleatoria de las opciones que vencen el 20 de marzo muestra que el mercado de activos digitales se encuentra en un período de inestabilidad.

13 de marzo de 2020 Curva de volatilidad implícita de la opción de marzo (BTC)

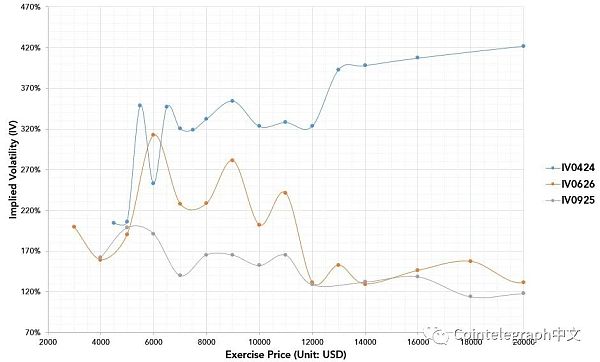

El 13 de marzo, la volatilidad implícita de las opciones con vencimiento en abril, junio y septiembre mostró una tendencia diferente a la de las opciones con vencimiento en marzo. Las opciones que vencen en abril exhiben una curva de volatilidad implícita con pendiente positiva. La curva de volatilidad implícita de las opciones con vencimiento en junio y septiembre es irregular.

Curvas de volatilidad implícita de opciones (BTC) de abril, junio y septiembre al 13 de marzo de 2020

El mercado a corto plazo estará en un estado de caída continua

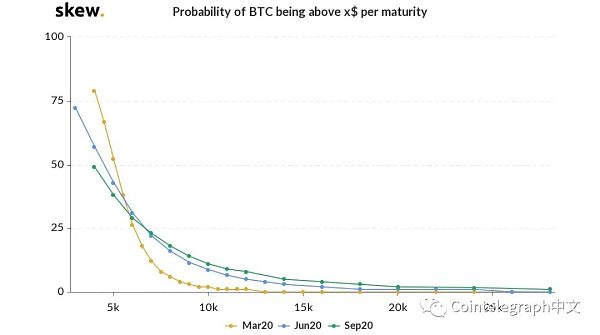

El mercado predice que la probabilidad de que el precio de Bitcoin regrese antes de la fuerte caída ($7500) en marzo es solo del 13 %, a largo plazo, la probabilidad de que el precio de Bitcoin supere los $10 000 en septiembre de 2020 es solo del 12 %. . A corto plazo, el mercado seguirá en descenso.

Distribución de probabilidad de precios de BTC, 14 de marzo de 2020, 8:30 p. m. (GMT+8) Fuente: Skew

¿El sentimiento del mercado sigue en pánico?

Cuando comenzó la liquidación del mercado, la volatilidad implícita de las opciones at-the-money aumentó debido a un aumento en el volumen de negociación. Una hora más tarde, hubo una reversión repentina y la tendencia bajista continuó durante 6 horas antes de volver a subir lentamente. Los cambios bruscos en la volatilidad implícita de las opciones at-the-money reflejan la fuerte volatilidad del mercado durante el Gran Miedo.

Estructura temporal de la volatilidad implícita de la opción at-the-money de BTC, 14 de marzo de 2020, 8:30 p. m. (GMT+8)

Fuente: sesgado

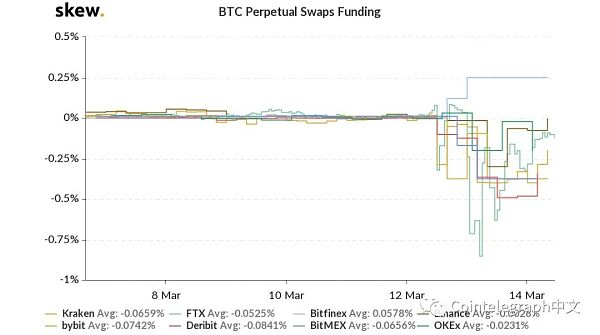

Los datos del mercado de futuros sugieren que la mayoría de los inversores se vieron obligados a cerrar posiciones

Tasa de financiación del contrato perpetuo de BTC, 14 de marzo de 2020, 8:30 p. m. (GMT+8) Fuente: Skew

La figura muestra que cuando el mercado se liquida, la tasa de financiación de los contratos perpetuos de intercambio de BTC en muchos intercambios es inferior a 0, lo que fomenta el cierre de posiciones cortas. Aunque la tasa de capital de los contratos de intercambio perpetuo de BTC en el mercado actual ha regresado lentamente a la línea de base 0, la mayoría de ellos siguen siendo negativos.

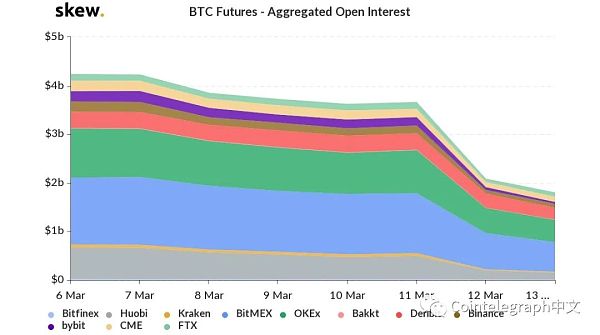

Interés abierto de futuros de BTC, 14 de marzo de 2020, 8:30 p. m. (GMT+8) Fuente: Skew

Precio de interés abierto de futuros de BTC, 14 de marzo de 2020, 8:30 p. m. (GMT+8) Fuente: Skew

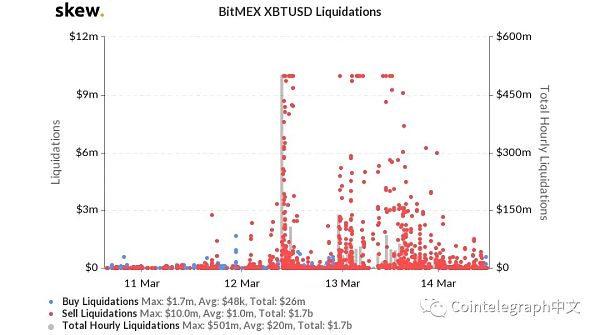

Datos de liquidación de BitMEX XBTUSD, 14 de marzo de 2020, 8:30 p. m. (GMT+8) Fuente: Skew

Un mecanismo razonable de control de riesgos es una condición necesaria para la supervivencia

El análisis de TokenInsight cree que a través del análisis de los datos del mercado de derivados, el mercado de activos digitales actual se encuentra en una etapa de liberación de riesgo, baja confianza y alta volatilidad. El mercado todavía está en pánico y la liquidez del mercado aún no ha vuelto a los niveles normales.

Este pánico muestra que en un entorno de mercado extremo, un mecanismo de control de riesgo razonable es una condición necesaria para la supervivencia.

Sobre el autor:

Johnson Xu: Analista jefe de TokenInsight, se graduó de la Universidad de Melbourne con especialización en finanzas y de la Universidad de Monash con especialización en informática. Una vez participó en la investigación de la industria y el análisis de proyectos en un intercambio líder en la industria de la cadena de bloques, y anteriormente trabajó para una empresa Fortune 200. TokenInsight es una institución financiera de blockchain impulsada por datos y tecnología.TokenInsight Research continúa brindando servicios profesionales de calificación e investigación para el mercado.

Tags:

Golden Finance Blockchain News, 22 de marzo El reciente colapso de los mercados financieros tradicionales ha recordado a muchas personas la situación durante la crisis financiera mundial de 2008.

La imagen de arriba muestra la tendencia reciente de BTC y la tendencia del S&P 500. Se puede ver que la tendencia reciente de BTC y las acciones estadounidenses tiene un fuerte vínculo.

1. La buena idea de la inversión a largo plazo, y la cruel realidad de la caída del valorEn la situación actual de violentas fluctuaciones en el mercado de divisas digitales.

Una serie de datos muestran que el mercado seguirá cayendo en el corto plazo.

El 16 de marzo, la Autoridad Monetaria de Singapur (MAS) publicó unas nuevas "Directrices para proveedores de servicios de tokens de pago digital" de 73 páginas.

El conocido inversionista y fundador de Draper Associates, Tim Draper, está dirigiendo su atención al mercado indio de encriptación.Recientemente.

(Iris morados en un jarrón, Van Gogh)En las narrativas anteriores de Bitcoin, la mayoría de ellos fueron etiquetados como "oro digital".