BTC/EUR-2.22%

BTC/EUR-2.22% ETH/EUR-3.26%

ETH/EUR-3.26% LTC/EUR-2.4%

LTC/EUR-2.4% ADA/EUR-3.2%

ADA/EUR-3.2% SOL/EUR-3.14%

SOL/EUR-3.14% XRP/EUR-2.16%

XRP/EUR-2.16%Los mercados externos en las últimas dos semanas han dejado a todos boquiabiertos, 11 países han volado uno tras otro, y la bolsa de valores de EE.UU. ha volado dos veces en una semana, son cosas que no nos hubiésemos imaginado en los últimos años ! Cuando cada uno de nosotros, empezando por mí, está trabajando duro para combatir la epidemia, los europeos y estadounidenses que discriminan por usar máscaras están terminando el mercado alcista que se ha acumulado durante más de diez años de la manera más laissez-faire, y el global El mercado de valores colapsó en caída libre. De repente recordé la fórmula "tan (90 grados) = infinito" en la clase de matemáticas de la escuela secundaria, ¡que es especialmente adecuada para la tendencia reciente de varios activos!

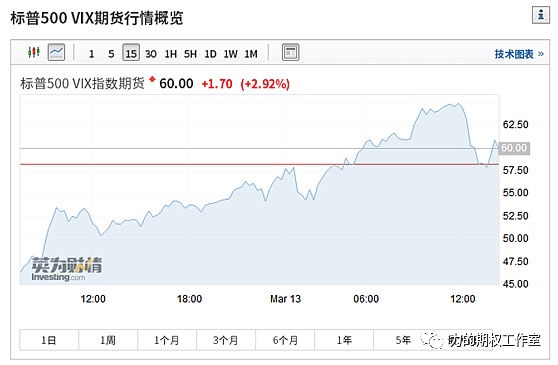

Si bien los precios de varios activos como el petróleo crudo, el oro y el bitcoin son caóticos, un índice se acerca silenciosamente al nivel más alto de la historia a una velocidad vertiginosa de 89,53: el índice de volatilidad CBOE VIX (CBOE VIX). ), por lo general llamar al índice VIX.

La noche de este jueves, el índice CBOE VIX cerró en 75,47, con una subida del 40,02% esa noche, si se calcula desde el mínimo de 13,38 de hace tres semanas, ha subido un 464,05% en las últimas semanas. Después de ver esta información, los principiantes en opciones inevitablemente preguntarán: "¿Qué activo está detrás de este índice, por qué está aumentando y se desplomará en el futuro?" Quiero abordar estas preguntas y creo que aprovecharemos esta oportunidad Ven y tener una buena charla.

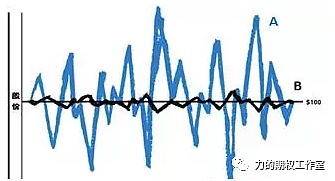

VIX es la abreviatura de índice de volatilidad, lo que significa que el índice VIX proviene de una variable llamada volatilidad. Con respecto a la comprensión de la volatilidad de los activos, creo que la forma más intuitiva es comenzar con la siguiente imagen:

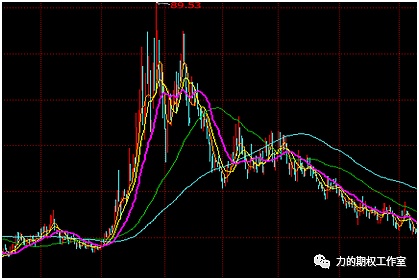

Esta es la curva de tendencia de un año de la acción A y la acción B. Si le pregunta a un inversor minorista que ha especulado con acciones qué acción tiene la mayor volatilidad, el 99,99% de ellos dirá que A tiene la mayor volatilidad. ¿por qué? La razón es: la volatilidad mide el grado en que el precio del activo se desvía del valor promedio, es decir, el valor promedio de los precios de las acciones mencionadas anteriormente de A y B dentro de un año es de 100 dólares estadounidenses, pero el grado de desviación de A del valor promedio es grande, por lo que diremos que el precio de las acciones de Una acción es La volatilidad es mayor.

En la imagen de arriba, lo que ve es el rendimiento pasado del precio de las acciones. El resultado calculado usando la desviación estándar anualizada del rendimiento del precio de las acciones en el período pasado es la volatilidad histórica. Sin embargo, la historia no representa el futuro. La volatilidad en el último mes fue del 20 %, y la volatilidad en el próximo mes puede dispararse al 40 % debido a incertidumbres como la epidemia. El valor estimado de la volatilidad futura se valora en la opción precio, por lo que diremos que la volatilidad derivada del precio de la opción se denomina volatilidad implícita, la cual refleja las expectativas de volatilidad en el futuro de los operadores del mercado de opciones actual.

Si todo el mundo tiene grandes expectativas de volatilidad futura, el precio de las opciones (como herramienta de seguro) será más caro y viceversa. Por tanto, también podemos entender la volatilidad implícita como la valoración de mercado de los contratos de opciones (similar a la relación precio-beneficio de las acciones), es decir, a mayor volatilidad implícita, mayor precio de la opción.

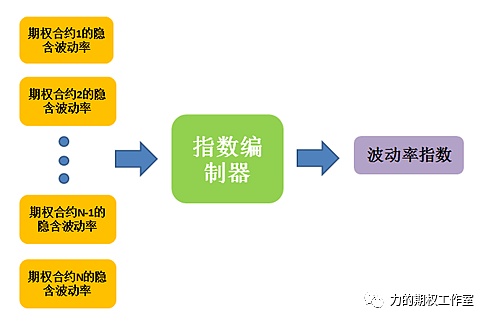

Entonces, después de conocer la volatilidad implícita, ¿cuál es el índice de volatilidad? Creo que en pocas palabras, a grandes rasgos, el índice de volatilidad puede entenderse como una serie de valores procesados de volatilidad implícita.

Sabemos que un subyacente de opción corresponderá a muchos, muchos contratos de opciones, con diferentes precios de ejercicio, diferentes meses de vencimiento, suscripción y venta, habrá docenas o cientos de contratos, y la volatilidad implícita es específica de cada contrato, en otras palabras. , cada contrato de opción corresponde a una volatilidad implícita, por lo que 100 contratos de opción corresponderán a 100 volatilidad implícita. Combinando estas 100 volatilidad implícita en un valor, deje que este valor refleje el valor esperado del mercado de la volatilidad objetivo en los próximos 30 días, esta gloriosa misión se completa con el "Índice de volatilidad".

El VIX se originó en el mercado estadounidense. En 1993, el Chicago Board Options Exchange (CBOE), conocido como el creador del comercio de opciones, lanzó por primera vez el índice de volatilidad, que se utilizó para reflejar las expectativas del mercado sobre la volatilidad del índice S&P 100 en los próximos 30 días. En 2003, CBOE y Goldman Sachs cooperaron para actualizar el índice de volatilidad a la segunda generación, y el objetivo se cambió de S&P 100 a S&P 500 para reflejar el valor esperado del mercado de la volatilidad del índice S&P 500 en los próximos 30 días. El código es VIX. El código del índice de volatilidad de primera generación pasó a llamarse VXO.

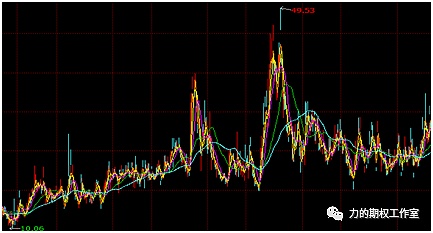

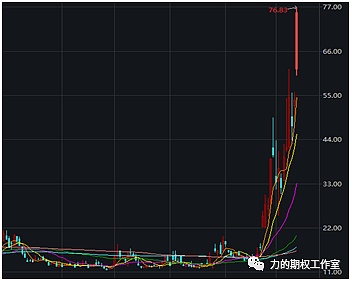

¡Desde 1993 hasta el presente, la tendencia de VIX ha experimentado varias "oleadas" de menor a mayor!

Si observa el gráfico diario del VIX desde diciembre de 1995 hasta diciembre de 1999, encontrará que hay dos períodos en un evidente rango ascendente, uno es la crisis financiera asiática de 1997 y el otro es la quiebra de Long-Term Capital Management en 1998.

Mirando el gráfico diario VIX desde julio de 2001 hasta junio de 2002, encontrará que hay un período de aumento evidente, que ocurrió en el mes del escalofriante ataque terrorista del 11 de septiembre en los Estados Unidos.

Observe el gráfico diario VIX desde mayo de 2008 hasta abril de 2009, y encontrará que el índice VIX ha estado en un rango claramente ascendente durante un tiempo, ¡alcanzando un máximo histórico de 89,53! ¿Qué pasó durante este período? Como probablemente ya sepa, ¡fue la infame crisis de las hipotecas subprime de 2008 con la quiebra de Lehman Brothers!

Finalmente, esta vez: 2020.3, ¡un cisne negro causado por la propagación de la epidemia y la fuerte caída de los precios del petróleo!

De estas capturas de pantalla en vivo, puede sacar la siguiente conclusión: cuando ocurre un evento de cisne negro en el mercado, todos los comerciantes entrarán en pánico y sus expectativas de riesgos futuros (volatilidad) alcanzarán un valor alto, por lo que el índice VIX se disparará. Por lo tanto, el índice de volatilidad, también conocido como índice de pánico, es una advertencia temprana de eventos de cisne negro en el mercado. Solo lleva mucho tiempo observarlo. Al igual que la variable relación precio-beneficio, tiene las características de mediana regresión y las características de "pico y fondo redondo".

En los Estados Unidos, donde se desarrolla el mercado de derivados, el VIX ya se puede negociar como un activo. Las herramientas correspondientes incluyen los futuros del VIX y las opciones del VIX. En la etapa inicial de la caída abrupta del mercado, los futuros largos del VIX equivalen a un método de cobertura alternativo, también es una herramienta de cobertura vegana neutral para posiciones de venta corta.

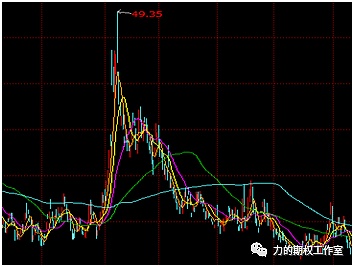

Volviendo al mercado doméstico, desde el 9 de febrero de 2015, con la opción ETF SSE 50, también podemos calcular retroactivamente el índice de volatilidad (Shanghai 50) en los últimos cinco años. también tiene obvias Las características de la regresión mediana y las características de "pico y fondo redondo" también pueden reflejar el sentimiento cuando el mercado cae en picado.

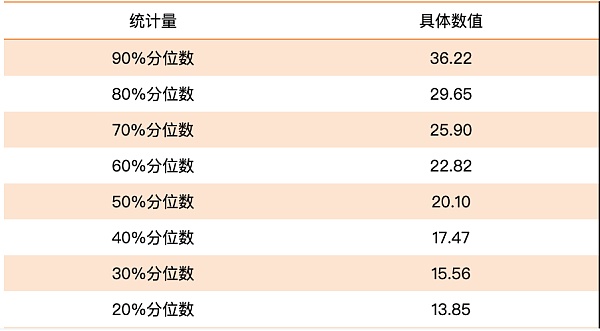

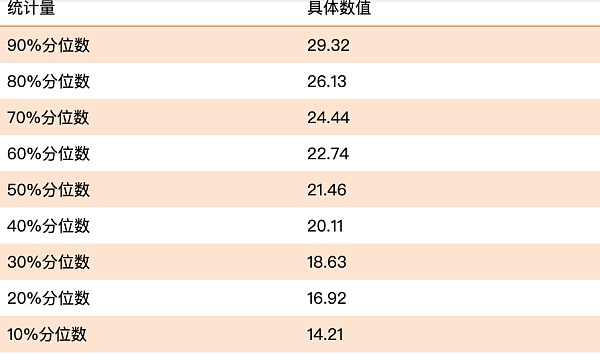

Si organiza los datos desde la perspectiva de los cuantiles estadísticos, verá más claramente en qué están los cuantiles del índice de volatilidad en los últimos cinco años, y cuál es el punto alto del índice de onda, en qué punto está bajo.

Tabla: 10%-90% cuantiles de VIX desde febrero de 2015

Fuente de datos: Viento

Además, si comenzamos a calcular a partir de 2018, cuando la participación de mercado ha aumentado significativamente, podemos obtener la siguiente tabla:

Tabla: Cuantiles 10%-90% del VIX desde enero de 2018

Fuente de datos: Viento

El índice de volatilidad y el índice de precios, estas dos variables parecen moverse en nuestras transacciones diarias, pero sus atributos son completamente diferentes. Si el precio es el cerebro izquierdo de una persona, entonces la volatilidad es el cerebro derecho; si el precio es la personalidad de un hombre, entonces la volatilidad es como la personalidad de una mujer.

El precio tiene una tendencia. Es una variable de este tipo. Cuando es largo, puede ser más alto, y cuando es corto, puede ser más bajo. Cuando realmente llega una ola de tendencias, palabras como "nuevos máximos" aparecerán repetidamente en el mercado En este momento, la mejor estrategia de sincronización es seguir la tendencia y usar un promedio móvil simple, MACD o la pista central de la Banda de Bollinger como el punto de stop loss de la tendencia correcta. Si invertimos en un índice o una acción durante mucho tiempo, si realmente queremos ganar mucho dinero, no debemos depender de las entradas y salidas frecuentes todos los días, sino mantenerlo y esperar pacientemente la gran tendencia de la derecha. . Por lo tanto, se puede decir que la gran cantidad de dinero que ganan los precios largos y cortos proviene de la tendencia.

Sin embargo, ¿qué pasa con la volatilidad? Es una variable de este tipo. Cuando alcanza un cuantil históricamente alto, puede volver a subir en el corto plazo, pero el espacio no es particularmente grande. Una vez que el sentimiento del mercado se estabiliza, inmediatamente dará la vuelta y buscará el largo plazo. rendimiento medio Ese punto de equilibrio; por el contrario, cuando alcanza el cuantil más bajo de la historia, a menudo no podrá soportar la soledad y realizará un espectáculo inesperado de "ola ascendente" para todos en el mercado posterior. Por lo tanto, para ganar dinero en la dimensión de la volatilidad, necesita una especie de pensamiento de mano izquierda. La ola oculta es demasiado alta. Tome el ritmo de apertura de posiciones, venda y abra posiciones en lotes, y luego abra posiciones por comprar cuando sea necesario Defensivo, si la ola oculta es demasiado baja, use la compra para abrir una posición como posición inferior y venda para abrir una posición para reducir costos.

Tags:

En el artículo anterior, mencionamos el proceso del nacimiento de Plasma, de hecho, el nacimiento de Plasma no se logró de la noche a la mañana, sino que se basó en otra mejora tecnológica.

Se espera que Ethereum Classic (ETC) reduzca la producción a una altura de bloque de 10 000 000 el 17 de marzo de 2020, y la recompensa por bloque se reducirá en un 20 %, de 4 a 3.

Nota del editor: 1. Todos los resultados sensibles consultados en este artículo han sido codificados para proteger la privacidad de las partes involucradas.2. El autor ha eliminado toda la información consultada.

Los mercados externos en las últimas dos semanas han dejado a todos boquiabiertos, 11 países han volado uno tras otro, y la bolsa de valores de EE.UU. ha volado dos veces en una semana.

La segunda semana de marzo de 2020 es realmente una "semana negra". Debido al pánico causado por la propagación mundial del nuevo corona virus.

El fútbol es sin duda el deporte con mayor valor de producción.

El intercambio de criptomonedas indio Zebpay dijo que fue investigado por el gobierno indio el año pasado. A principios de esta semana.