BTC/EUR-2.22%

BTC/EUR-2.22% ETH/EUR-3.26%

ETH/EUR-3.26% LTC/EUR-2.4%

LTC/EUR-2.4% ADA/EUR-3.2%

ADA/EUR-3.2% SOL/EUR-3.14%

SOL/EUR-3.14% XRP/EUR-2.16%

XRP/EUR-2.16%Hace unos años, los inversores en activos digitales eran principalmente inversores minoristas. Y gradualmente, muchos inversores institucionales, como bancos, empresas de gestión de activos y compañías de seguros, se están interesando cada vez más en BTC, Ethereum y otros activos digitales. Para este tipo de inversores, es necesario cumplir con los requisitos normativos, la gestión de riesgos y los procesos de inversión tradicionales. El ecosistema de activos digitales ha crecido rápidamente y ahora proporciona la seguridad jurídica necesaria que hemos conocido durante décadas de los mercados financieros tradicionales.

Sin embargo, los inversionistas institucionales que buscan invertir en activos digitales también necesitan la infraestructura técnica para administrar los activos digitales de manera fácil, eficiente y segura. Existen diferentes soluciones para diferentes tipos de inversores. Por ejemplo, generalmente se requiere un sistema de enrutamiento de pedidos ("ORS") para ejecutar pedidos a mayor escala para que los precios no se vean afectados por la baja liquidez del mercado. Estos sistemas son aún más robustos si están conectados a criptocustodios de nivel institucional que brindan servicios confiables de almacenamiento y seguridad para los activos comprados. Además, una licencia de corretaje con licencia puede simplificar el proceso de inversión.

Finalmente, BTC y otros activos digitales se pueden convertir en activos financiables: esto requiere la estructura de un vehículo de propósito especial (SPV), que incurre en costos adicionales; pero hacerlo permite que los grandes administradores de activos inviertan porque necesitan activos "aceptables por los bancos".

Recientemente, la curiosidad y el interés por BTC y Ethereum han vuelto a crecer. Hace unos años, solo los inversores minoristas impulsados por la tecnología estaban interesados. El último auge de la moneda digital se produjo a finales de 2017, y luego la economía social tendió a la baja y experimentó un período de recesión y estancamiento. Durante este tiempo, no solo más inversores privados aumentaron su conocimiento e interés en BTC y Ethereum, sino que los bancos, los administradores de activos y los inversores institucionales también se involucraron cada vez más.

Si bien las instituciones financieras ignoraron o rechazaron en gran medida a BTC hace unos años, los empleados de dichas empresas (incluidos los formuladores de políticas) ahora muestran un interés cada vez mayor y hacen preguntas relevantes. Para bancos, administradores de activos e inversores institucionales, el siguiente paso en la estrategia es decidir si invertir en BTC y Ethereum. Curiosamente, la plataforma blockchain de Ethereum también es vista por más personas como una plataforma global de gestión de activos: por ejemplo, un token de valor es un valor en forma de tokens que se ejecutan en un sistema blockchain. En la mayoría de los casos, la "criptomoneda" Ethereum se utiliza como capa base para implementar dichos tokens. Grandes bancos como Santander y Societe Generale también han desplegado instrumentos de deuda en la plataforma Ethereum, lo que confirma que los inversores no minoristas están realmente interesados en este espacio.

El juego de metaverso NFT Mech.com completa la financiación de la ronda inicial de $ 6 millones: el 28 de junio, el juego de metaverso NFT Mech.com anunció la finalización de la financiación de la ronda inicial de $ 6 millones, liderada por Shima Capital, Polygon, Big Brain, Anti Fund, Cryptology, Master Ventures , BreederDAO, MetaVest, Andromeda VC, Pulse Ventures y Gumi Ventures participaron en la inversión.

Se informa que Mech.com está desarrollando un juego de combinar 3 en el que los jugadores pueden obtener "minerales" e intercambiarlos por su Token FORGE nativo. Además, Mech.com también está desarrollando un juego P2E de batalla de arena, que presentará NFT y FORGE Token. (Diario digital)[2022/6/28 1:36:15]

Las preguntas planteadas sobre el consumo de energía, la estabilidad de la red y KYC/AML para BTC y Ethereum ya tienen respuestas. Pero hay una pregunta importante que sigue sin respuesta: ¿Cómo invierten los bancos, los administradores de activos y los inversores institucionales en BTC y Ethereum? O, como plataforma de terceros y capaz de beneficiarse de este tipo de activos, ¿qué deberían hacer?

¿Podríamos ver la institucionalización de los activos digitales?

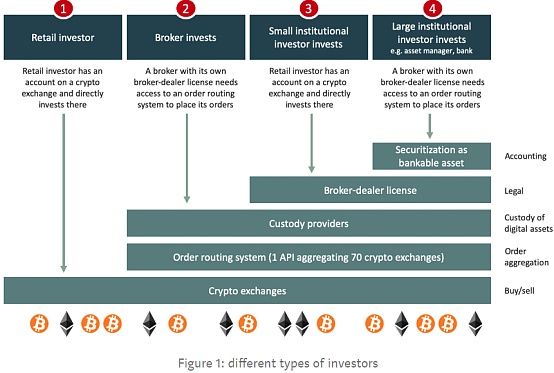

Muchos tipos de inversores ahora invierten o buscan invertir en activos digitales. La Figura 1 presenta los diferentes tipos de inversionistas y nuestras observaciones sobre cómo invierten actualmente.

Tipo 1: inversor minorista

BTC, Ethereum y otros activos digitales han estado atrayendo a inversores minoristas durante bastante tiempo. El inversor minorista típico tiene entre 18 y 40 años, en su mayoría hombres y expertos en tecnología. Se estima que hay alrededor de 800.000 inversores minoristas de este tipo en Alemania, que principalmente poseen BTC. Estos inversores minoristas se registran directamente en los intercambios de activos digitales (consulte el Tipo 1 en la Figura 1). Por ejemplo, la bolsa de valores de Stuttgart y su aplicación de comercio de criptomonedas de tarifa cero "Bison" ha atraído a 60 000 inversores minoristas en los últimos 8 o 9 meses. La mayoría de los intercambios de activos digitales suelen tener su sede en los Estados Unidos o Asia.

Tipo 2: inversores institucionales que utilizan ORS

Para los inversores institucionales, los intercambios de activos digitales "tradicionales" a menudo no brindan las cotizaciones correctas. Por ejemplo, existe una diferencia considerable entre el precio de oferta y el precio de venta. Los precios de "mercado" varían entre los intercambios, y KYC es relativamente difícil para las empresas.

Los inversores institucionales suelen tener un alto volumen de pedidos y, por lo tanto, requieren ORS (consulte el Tipo 2 en la Figura 1). Los sistemas de enrutamiento de órdenes son bien conocidos en los mercados de capitales tradicionales. Se conectan a múltiples intercambios y libros de pedidos agregados y ejecución comercial en una sola API. Cuando los inversores institucionales busquen inversión, la orden se enrutará a múltiples intercambios para que los inversores con grandes volúmenes de inversión en relación con la liquidez del mercado no se vean inflados artificialmente debido a su propia gran demanda.

ORS será aún más poderoso si se conecta no solo a los intercambios de activos digitales para el comercio, sino también a los proveedores de servicios de custodia donde los activos pueden transferirse y almacenarse de manera segura. Imagínese un software de puente que conecte no solo a los intercambios sino también a los proveedores de custodia. Los activos se pueden obtener de varios intercambios y "estacionarse" con varios proveedores de servicios de custodia asociados. Si bien un solo proveedor de alojamiento puede proporcionar un alto nivel de seguridad, es más ideal "fragmentar" los activos comprados y luego reenviarlos a varios proveedores de alojamiento para obtener el mayor nivel de seguridad. Si bien los inversores institucionales pueden beneficiarse del uso de ORS, todavía existe una desventaja significativa: estos inversores deben registrarse directamente con los diversos intercambios de activos digitales y proveedores de custodia. Pero dado que estos lugares de negociación están repartidos por todo el mundo, puede ser difícil para estas instituciones obtener el apoyo de entidades legales de países seleccionados debido a los requisitos KYC/AML.

Esto es especialmente cierto para las entidades legales integradas en jerarquías corporativas más complejas. Por ejemplo, una empresa familiar que busca invertir en BTC puede tener varias subsidiarias que compran y venden activos como parte de sus operaciones. Si la empresa familiar decide comprar BTC, tendrá que registrarse en algún intercambio de criptomonedas (posiblemente extranjero). Este proceso suele tardar semanas o incluso meses. Solo después de un registro exitoso pueden ingresar sus documentos de verificación de cuenta en ORS y luego pueden sentir las ventajas del sistema. Para hacer frente a este engorroso proceso, los inversores institucionales también pueden invertir en el Tipo 3.

Tipo 3: inversores institucionales que confían en corredores

Como se muestra en la Figura 1, es probable que los inversores institucionales también confíen en los corredores para comprar, vender y mantener de forma segura los activos digitales. En este caso, el corredor mismo se ha registrado una vez con varios lugares de negociación y custodios, lo que permite a los inversores institucionales evitar este trabajo que requiere mucho tiempo. El corredor tiene una licencia de corretaje con licencia, que ha solicitado ante la Autoridad de Mercados Financieros local, lo que le permite comprar y vender activos como un tercero en nombre de inversores institucionales.

En otras palabras, ORS, combinado con una licencia de mercado financiero adecuada, permite a dichos inversores institucionales centrarse en sus decisiones comerciales y evitar un proceso de incorporación excesivamente oneroso. Además, estos inversores no necesitan preocuparse por los detalles técnicos, ya que pueden utilizar soluciones listas para usar para participar en el mercado de las criptomonedas. Lo mismo ocurre con la custodia de bienes, dado que también existen las licencias de custodia requeridas.

Esta solución tiene sentido para empresas familiares o fondos más pequeños que pueden ejecutar transacciones a través de una única interfaz de usuario frontal. En el fondo, ORS puede manejar adecuadamente los asuntos de varios lugares de negociación y custodios para realizar las decisiones comerciales de los inversores. Sin embargo, esta estructura es insuficiente para los grandes gestores de activos (incluidos bancos, seguros, etc.). Estos inversores institucionales tipo 4 necesitan diferentes soluciones adaptadas a sus necesidades.

Tipo 4: inversores institucionales que necesitan activos financiables

Debido a los requisitos regulatorios y de auditoría, los grandes administradores de activos (por ejemplo, bancos, seguros) solo pueden invertir en BTC, Ethereum y otros activos digitales si están "envueltos" en activos canjeables. Las acciones y los bonos son activos de los bancos porque cumplen con todos los requisitos reglamentarios. Por ejemplo, a los activos financiables se les asigna un Número Internacional de Identificación de Valores (ISIN) para identificar dichos activos a través de terminales de pedidos, procedimientos contables, etc.

Para que los activos se depositen en los sistemas informáticos internos y cumplan todos los requisitos legales, los grandes gestores de activos deben convertir cada activo en un activo financiable. ¿Cómo BTC y Ethereum se convirtieron en activos negociables para los bancos? Por complicado que parezca, primero se debe configurar un vehículo de propósito especial (SPV). Los SPV celebran acuerdos con corredores que tienen licencias de corretaje autorizadas y ORS. La empresa puede designar a un director para que sea responsable de la operación del SPV y actúe en nombre del propietario del SPV. Si todas las transacciones cumplen con los requisitos legales, se le asigna un ISIN al SPV. Los administradores de activos ahora pueden invertir en BTC y otros activos digitales haciendo referencia a este ISIN en sus sistemas contables. Al invertir en SPV, los administradores de activos invierten indirectamente en activos digitales. Por supuesto, esta estructura implica algunos costos administrativos. Sin embargo, estas tarifas son insignificantes si los activos bajo administración (AuM) superan los $1,000,000-$2,000,000 o más.

Resumen

Hace unos años, eran principalmente los inversores minoristas los que invertían en activos digitales. Ahora, con un mayor interés en BTC, Ethereum y otras monedas digitales de empresas familiares y otros administradores de activos, se deben cumplir los requisitos normativos, la gestión de riesgos y los procesos de inversión tradicionales para satisfacer las necesidades de los inversores institucionales. Dependiendo del tipo de inversor institucional, existen diferentes soluciones disponibles. Por lo general, se requiere un ORS para ejecutar pedidos más grandes sin afectar los precios debido a la baja liquidez del mercado. Estos sistemas son aún más robustos si están conectados a un custodio criptográfico que brinda servicios confiables de almacenamiento y seguridad para los activos adquiridos. Una licencia de corretaje con licencia puede simplificar el proceso de inversión. Eventualmente, BTC y otros activos digitales podrían convertirse en activos financiables. Como se señaló anteriormente, esto requiere una estructura SPV que incurre en costos pero permite que los administradores de activos más grandes inviertan, haciendo que los activos sean "financiables".

Tags:

2020 es un importante año de reducción a la mitad en la historia del desarrollo de la moneda digital.

Golden Finance Blockchain, 17 de marzo Marzo de 2020 está destinado a ser un mes que se registrará en la historia de las finanzas y las criptomonedas. El rango se reduce a 0.0%-0.25%. La tasa de fondos fede.

Si bien el mercado de criptomonedas es tan volátil como siempre, los datos continúan llegando.

Hace unos años, los inversores en activos digitales eran principalmente inversores minoristas. Y gradualmente, muchos inversores institucionales, como bancos, empresas de gestión de activos y compañías de seguros.

1. El Ministerio de Industria y Tecnología de la Información emitió dos documentos seguidos: Empoderando la digitalización de las pequeñas y medianas empresas con blockchain y mejorando las capacidades centrales de In.

2020 puede describirse como un año de reducción de la producción en la industria de las criptomonedas. Entre las monedas con producción reducida, BTC, BCH, BSV.

Después de rondar los $ 5,000 durante más de una semana, los precios de bitcoin han vuelto a crecer. Bitcoin, la criptomoneda más grande por capitalización de mercado.