BTC/EUR-2.22%

BTC/EUR-2.22% ETH/EUR-3.26%

ETH/EUR-3.26% LTC/EUR-2.4%

LTC/EUR-2.4% ADA/EUR-3.2%

ADA/EUR-3.2% SOL/EUR-3.14%

SOL/EUR-3.14% XRP/EUR-2.16%

XRP/EUR-2.16%En los primeros días de DeFi, era como una expedición de la fiebre del oro en el oeste, llena de oportunidades y riesgos. El mayor riesgo es el riesgo de que se pirateen los contratos inteligentes, lo que puede conducir a la pérdida de todos los activos del usuario; también existe el riesgo del cisne negro de los activos hipotecarios (como ETH), que causará grandes pérdidas a los usuarios. Aunque DeFi puede generar buenos rendimientos, estos riesgos potenciales también hacen que DeFi sea controvertido.

En artículos anteriores, Blue Fox Notes se centró más en la escalabilidad de la tecnología. Debido a los requisitos de consenso de la propia cadena de bloques, existen limitaciones naturales en su rendimiento y velocidad. Sin embargo, este artículo se centra más en la escalabilidad social. sexo. Si resolvemos el problema de la escalabilidad técnica, como a través de la capa 2 y la fragmentación, ¿estarán dispuestos los usuarios a usarla? DeFi también necesita abordar problemas como la seguridad. Obviamente, los múltiples eventos de riesgo que han ocurrido en DeFi en el pasado han tenido un impacto negativo en la escalabilidad social de DeFi. Entonces, ¿hay alguna forma de resolver estos problemas?

Uno de los más importantes es el mecanismo de seguro, que puede brindar tranquilidad a las personas involucradas en DeFi. Al mismo tiempo, este seguro debe ajustarse mejor a las características sin confianza de la comunidad de encriptación y reducir el costo de fricción de la negociación humana, por ejemplo, no hay necesidad de definir la naturaleza del riesgo (si es riesgo de liquidez o hacker). riesgo, etc). Solo la simplicidad y la falta de confianza pueden brindar una experiencia más fluida a DeFi y proporcionar escalabilidad social para DeFi.

Blue Fox Notes presentó Opyn hoy, que es un protocolo que resuelve los problemas anteriores, tratando de llevar la cobertura de riesgos al campo DeFi. Entonces, ¿qué es Opyn?

Para decirlo de manera más oscura, es un contrato de convexidad, en pocas palabras, es un contrato de opción que no requiere custodia, y también es un contrato de seguro que no requiere licencia. Hay tres entidades principales en Opyn, una es el vendedor de opciones, la otra es el comprador de opciones y la tercera es el árbitro de opciones. Los propósitos de los diferentes temas son diferentes, y juntos forman un mercado de opciones, y la formación de este mercado de opciones puede ayudar a los usuarios de DeFi a proteger el valor de sus activos.

Opyn está creciendo rápidamente

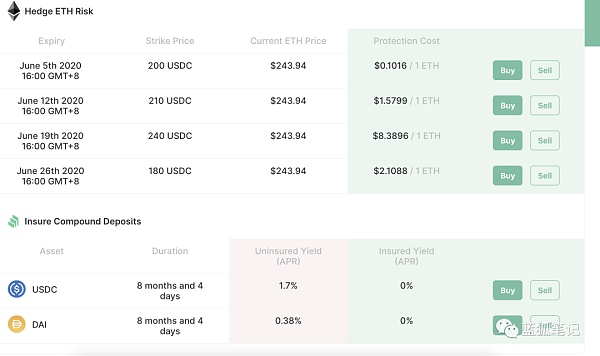

El servicio de seguros de DeFi es diferente del servicio de seguros de Nexus Mutual. Nexus Mutual es una plataforma de seguros mutuos basada en Ethereum. Opyn proporciona principalmente servicios de seguros para usuarios a través de opciones de venta. Actualmente existen dos tipos principales: uno es la opción de venta protectora de ETH, y el otro es el seguro de los fondos de almacenamiento de Compound (USDC y DAI).

Opciones de venta de protección ETH de Opyn y seguro de activos de almacenamiento compuesto

El valor de mercado total actual de las criptomonedas es de aproximadamente 2,05 billones de dólares estadounidenses: según los datos de Jinse Finance, el valor de mercado total de las criptomonedas en el mundo es de aproximadamente 2,05 billones de dólares estadounidenses. BTC ocupa el primer lugar en el mercado de criptomonedas, con un valor de mercado de alrededor de 1,04 billones de dólares estadounidenses, lo que representa el 50,61 % del valor de mercado actual;

ETH ocupa el segundo lugar, con un valor de mercado de aproximadamente US $ 394,805 millones, lo que representa el 19,23% del valor de mercado actual;

BNB ocupa el tercer lugar, con un valor de mercado de aproximadamente US$ 97.477 millones, lo que representa el 4,75% del valor de mercado actual. [2021/5/4 21:23:14]

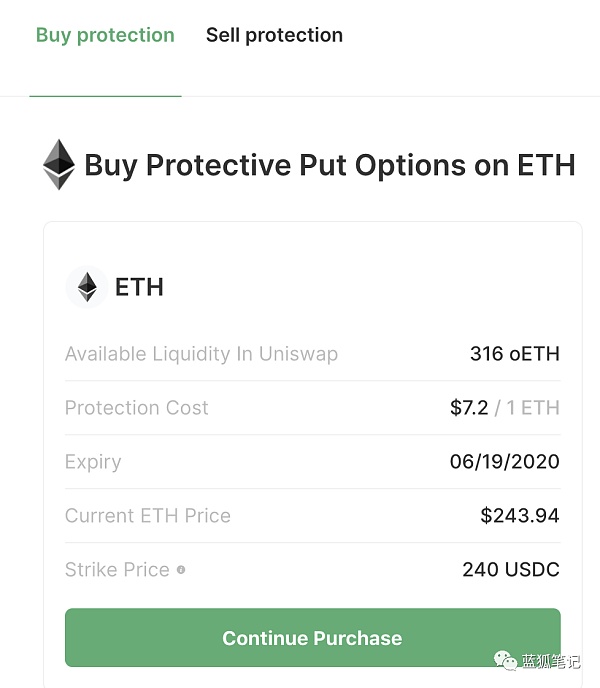

Una opción de venta protectora sobre ETH es equivalente a un seguro sobre el precio de ETH. Como se muestra en la figura anterior, a partir de la redacción de Blue Fox Notes, hay cuatro opciones de venta de protección para ETH en Opyn. Por ejemplo, la fecha límite de ejercicio es a las 16:00 GMT+8 del 19 de junio de 2020, y la opción de venta de ETH con un precio de ejercicio de 240 USDC tiene un precio de protección de 1 ETH a $8,3896 al momento de escribir Blue Fox Notes, que es relativamente costoso. La primera razón es que tomó mucho tiempo, en ese momento, faltaban dos semanas antes de que se ejerciera la opción, la segunda razón fue que el precio de la transacción estaba muy cerca del precio spot. El precio de la opción que está cerca del tiempo de vencimiento y lejos del precio de la transacción es relativamente barato. Como muestra el gráfico a continuación, en menos de una hora, la opción oETH ha bajado ligeramente a medida que el precio de ETH ha subido ligeramente.

Si el comprador de la opción Xiaolan compra la opción de venta anterior de 1ETH, entonces antes del vencimiento a las 16:00 hora de Beijing el 19 de junio de 2020, si el precio de 1ETH cae a $210 y el usuario ejerce la opción, el comprador de la opción oETH puede seguir la Vender 1ETH a un precio de 240USDC para obtener una ganancia. De esta forma, Xiaolan, el comprador de la opción, no tiene que preocuparse por la caída del precio de ETH. Además, si Xiaolan cree que el precio de ETH no será inferior a 240 USDC antes del vencimiento, también puede vender su opción oETH a otros por adelantado.

Justo ahora miré a Opyn desde la perspectiva de los compradores de opciones, entonces, ¿de dónde vienen las opciones? Quien asumirá la obligación cambiaria en el momento de su ejercicio. Esto debe ser asumido por el vendedor de las opciones de Opyn. Lo interesante es que este tipo de vencimiento de la opción no requiere permiso ni confianza. El contrato inteligente garantiza que cuando la opción expire, el comprador puede completar la transacción al precio de transacción acordado originalmente.

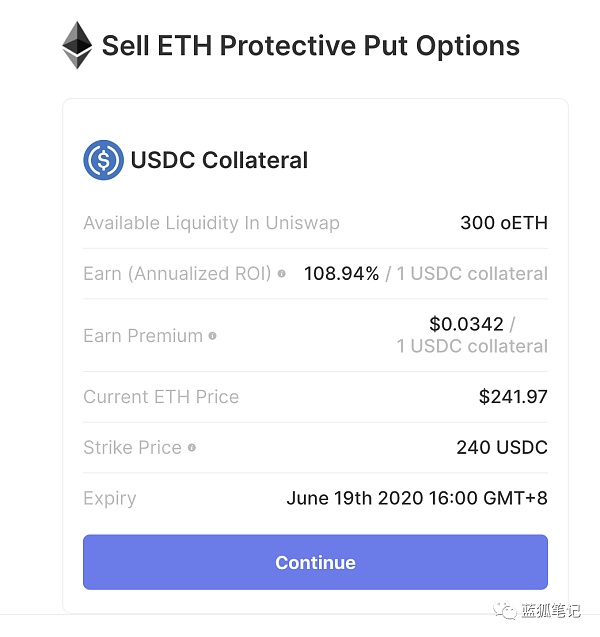

¿Por qué se puede lograr? En primer lugar, los vendedores generan las opciones de Opyn a través de activos hipotecarios, que es similar al mecanismo de Maker para generar Dai. Al hipotecar USDC, se pueden generar opciones oETH. Supongamos que un vendedor de opciones, Xiaohu, quiere participar en el producto de opción de venta ETH mencionado anteriormente con un precio de transacción de 240 USDC y una fecha de vencimiento del 19 de junio de 2020 a las 16:00 GMT + 8. Solo necesita hipotecar el USDC correspondiente, Se puede generar la opción oETH correspondiente. Una vez ejercida la opción, el comprador puede canjearla a un precio de 1ETH 240USDC, y el USDC canjeado proviene de los activos hipotecarios cuando el vendedor genera oETH.

Entonces, ¿por qué los vendedores de opciones de Opyn están dispuestos a asumir la obligación de redención? Porque los vendedores de opciones obtienen una tarifa de protección por adelantado. Al igual que en el producto anterior, solo se protege 1ETH y el comprador paga una tarifa de 7,2 dólares estadounidenses. El vendedor de la opción de venta cree que el precio de ETH no puede ser inferior a 240 USDC antes del vencimiento a las 16:00 GMT+8 del 19 de junio de 2020. Si el precio no es inferior a 240 USDC, el comprador no ejercerá la opción, por lo que el vendedor de la opción equivale a ganar una comisión de 7,2 dólares estadounidenses por 1ETH.

(La rentabilidad anualizada para los vendedores de opciones puede alcanzar el 108,94 %)

Ante los altos rendimientos, los vendedores de opciones están dispuestos a generar opciones oETH. Sin embargo, cabe señalar que si el precio es inferior a 240 USDC, especialmente inferior a 231,79 USDC, los vendedores de opciones pueden sufrir pérdidas. El grado de pérdida depende de la magnitud de la caída de los precios de ETH durante este período. Si es durante el período del cisne negro 3.12, ETH cayó por debajo de $ 100, lo que sería una pérdida muy grande. Para los compradores, el precio de ETH se puede proteger en $240.

Estos riesgos a la baja eventualmente se calcularán en el precio de la opción. Cuanto más tiempo pase antes de que se ejerza la opción y cuanto más cerca esté el precio de la transacción del precio objetivo, mayor será la tarifa de protección y más costosa será la opción. .

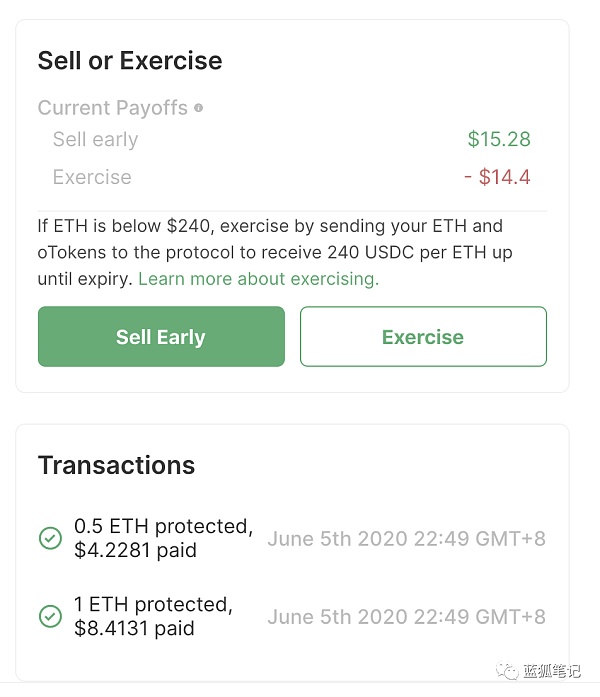

Dado que los productos de opciones de Opyn también son tokens ERC20, estos tokens se pueden negociar en DEX (como Uniswap, Balancer). Debido a la existencia del mercado secundario, a medida que se acerca el momento del ejercicio de la opción, el precio de la opción cambiará a medida que el precio subyacente suba y baje, y las personas intercambiarán opciones según su propio juicio, generando así oportunidades de arbitraje.

Al principio, Opyn fijaba el precio de la opción, pero con la entrada de los arbitrajistas, la opción formó gradualmente un precio de mercado. Para las opciones oETH, su precio está relacionado con la volatilidad de ETH y el tiempo restante de vencimiento del ejercicio de ETH.

Por ejemplo, algunos usuarios pueden comprar opciones en Opyn y luego vender el arbitraje en función de los cambios de precios. Por ejemplo, en la imagen a continuación, un usuario compró una opción de venta protectora por 1,5 ETH, gastó un total de 12,6412 USDC y la vendió cuando el precio de ETH estaba cerca del precio de transacción de la opción, y vendió un total de 15,28 USDC. El tiempo antes y después fue menos de 10 horas, alrededor del 20% de ganancia. Por supuesto, el precio de la opción cambiará con el precio del activo subyacente, y aquí existen riesgos.

Dado que los productos de opciones de Opyn son tokens ERC20, con la participación de arbitrajistas, el mercado de opciones comienza a tener cierto grado de liquidez, lo que a su vez promueve la participación activa de compradores y vendedores de opciones.

En el mercado de seguros DeFi, además de Opyn, también existe Nexus Mutual, pero el mecanismo de Nexus Mutual es diferente al de Opyn. Nexus Mutual tiene restricciones estrictas sobre el monto del seguro, y el alcance de su seguro también tiene ciertas restricciones, por ejemplo, previene principalmente los riesgos causados por la piratería, pero no brinda servicios para riesgos como la liquidez. Además, cuando ocurre un evento de reclamación, se requiere la participación humana, y es necesario distinguir entre errores de código, piratería, etc., lo que generará altos costos de ejecución debido a la participación humana.

Debido a que Opyn adopta el modelo de opción, su opción de venta protectora puede brindar servicios de seguro objetivos, independientemente del motivo del activo (piratería o caída del mercado, etc.), puede brindar protección. Al mismo tiempo, debido a que el modelo de opciones tiene estándares de ejercicio objetivos, los compradores de opciones pueden ejercer sus derechos siempre que cumplan con las condiciones. Ambas partes no necesitan considerar el fraude de seguros, ni deben considerar los complicados asuntos de reclamos artificiales. y evaluación del fraude, que puede ahorrar costos.

Por supuesto, Nexus Mutual también es muy importante para el desarrollo de DeFi. Como seguro mutuo, también es un intento importante para el desarrollo de DeFi. A partir de la redacción de Blue Fox Notes, el seguro activo total actual de Nexus Mutual alcanzó 16326.15ETH, y el servicio de seguro de opción actual de Opyn tampoco cubre completamente los servicios de Nexus Mutual. Una vez, un usuario proporcionó a Opyn un fondo de compromiso de casi 70 000 dólares estadounidenses en Nexus Mutual (la fecha límite para el compromiso es el 26 de diciembre de 2019), y luego un usuario compró un seguro de un mes para Opyn en Nexus Mutual, con un monto de seguro de 2,5 Esto se compara con la prestación de servicios de seguros para los usuarios de Opyn a través de Nexus Mutual para realizar el reaseguro del negocio de seguros.

En el mercado financiero tradicional, ¿qué mercado tiene más liquidez? Mercado de derivados. Y en el mercado de derivados, ¿qué tipo de activo es el más negociado? opciones Las opciones se negocian en cientos de billones de dólares al año. La buena liquidez de las opciones brinda servicios de cobertura, seguros financieros y apalancamiento a los participantes del mercado. Para que DeFi logre la escalabilidad social y llegue a un grupo más grande de personas, las opciones son una parte muy crítica, ya que pueden proporcionar servicios de seguro para los participantes y controlar la pérdida máxima de participantes.

Opyn es un protocolo de opciones que puede proporcionar servicios de seguros para el campo DeFi. Opyn es solo el comienzo, y más proyectos se dedicarán a este campo de opciones que no requiere custodia, permiso o confianza, brindando a los usuarios de DeFi servicios de seguro y cobertura de riesgos más ricos. El servicio de opciones se convertirá gradualmente en un bloque de construcción de Lego muy importante en el campo de DeFi y luego promoverá la prosperidad de DeFi.

Tags:

Golden Finance News En la madrugada del 16 de junio, después de que Compound lanzara la actividad de distribución de "préstamo a minería" del token de gobierno COMP.

El movimiento de las ballenas Bitcoin siempre ha sido el foco del mercado. El mercado a menudo tiende a pensar que estas ballenas gigantes son "tiranos locales" anónimos que pueden desencadenar un mercado "loco".

Jinse Finance informó que la conferencia de prensa en línea "Green Travel Inclusive Platform" y "One Ton of Carbon" organizada conjuntamente por Beijing Environmental Exchange.

En los primeros días de DeFi, era como una expedición de la fiebre del oro en el oeste, llena de oportunidades y riesgos. El mayor riesgo es el riesgo de que se pirateen los contratos inteligentes.

MXC Matcha, que siempre ha estado centrado en el usuario, esta vez se enfoca en "contratos boutique". La nueva versión del sistema de contratos no solo se centra en la actualización integral de funciones, rendimiento.

Los datos en cadena de la firma de análisis de cadenas de bloques CryptoQuant sugieren que los mineros actualmente tienen su BTC minado.

El mercado se está reduciendo el sábado y el rango de amplitud es básicamente entre 9300 y 9500 dólares estadounidenses.