BTC/EUR-2.22%

BTC/EUR-2.22% ETH/EUR-3.26%

ETH/EUR-3.26% LTC/EUR-2.4%

LTC/EUR-2.4% ADA/EUR-3.2%

ADA/EUR-3.2% SOL/EUR-3.14%

SOL/EUR-3.14% XRP/EUR-2.16%

XRP/EUR-2.16%

Desde que Compound lanzó la minería de liquidez de su token de gobernanza COMP el 15 de junio, en menos de un mes, la minería de liquidez se ha convertido en el tema más candente en el círculo de encriptación, y cada vez más proyectos están lanzando su propia minería de liquidez. Entonces, ¿qué es DeFi? minería de liquidez?

La siguiente es una breve explicación de Blue Fox Notes. Este artículo es adecuado para que lo lean los principiantes.

El estallido de la minería de liquidez

Efecto minero compuesto

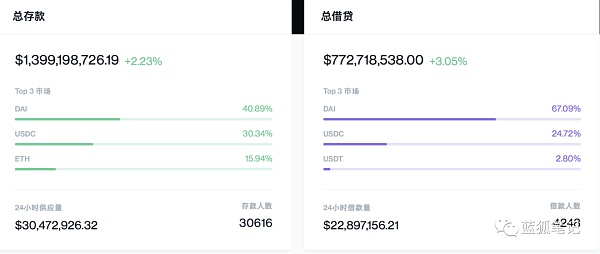

La minería de liquidez compuesta inicialmente formó un efecto de sifón similar a un pequeño agujero negro. Al momento de redactar Blue Fox Notes, los depósitos totales en Compound superaron los 1.390 millones de dólares estadounidenses, un aumento de unas 10 veces en comparación con hace 20 días; la cifra llegó a 4.248. En menos de un mes, los cambios han sido asombrosos.

(Actualmente, los depósitos totales y los préstamos totales de Compound, Fuente: Compound)

Además, después del lanzamiento de la minería de liquidez Compound, su efecto indirecto también es muy obvio. Por ejemplo, las transacciones de monedas estables de Curve se han disparado; por ejemplo, Compound cambió las reglas de distribución de minería hace unos días, lo que condujo directamente a un aumento en la demanda de DAI. Estos son los impactos directos de Compound en el círculo DeFi. Acerca de la minería de Compound "Compound supera a Maker para convertirse en el proyecto con mayor valor de mercado en DeFi: comienza el drama de DeFi".

La liquidez de Balancer ha crecido significativamente

Balancer es el segundo proyecto en lanzar minería de liquidez después de Compound recientemente. Su liquidez aumentó de menos de US$20 millones el 5 de junio a US$140 millones el 5 de julio, un aumento de aproximadamente 7 veces en un mes, lo que lo convierte en el proyecto DEX con la mayor liquidez en la actualidad. también está creciendo rápidamente A juzgar por su volumen de negociación en la última semana, ya se ubicó entre los tres primeros, solo superado por Uniswap y Curve, y hay una tendencia de continuar subiendo. Más artículos sobre Balancer "Balancer Takes Over Compound?"

(El volumen de negociación de 7 días de Balancer se ubica entre los tres principales DEX, Fuente: DuneAnalytics)

Algunos están en camino

Además de la minería de liquidez de Compound y Balancer, también hay minería de Curve, Bancor, Thorchain, mStable, bzx, Kava...etc. La minería en todo el campo DeFi se está extendiendo y hay más en camino. A juzgar por la tendencia general, la minería de liquidez definitivamente se sobrecalentará.Algunas ballenas ni siquiera conservan los tokens extraídos después de la minería y los venden directamente para asegurar las ganancias.

Los legisladores estadounidenses reintrodujeron un proyecto de ley para permitir que la CFTC supervise los mercados al contado de criptomonedas: Golden Finance informó que los legisladores estadounidenses de ambos partidos están presentando un proyecto de ley que permitiría a la Comisión de Comercio de Futuros de Productos Básicos de los EE. UU. (CFTC) supervisar los mercados al contado de criptomonedas Juega un papel más importante.

La Ley de Intercambio de Mercancías Digitales de 2022 (DCEA), presentada el jueves por Glenn Thompson, Ro Khanna, Tom Emmer y Darren Soto, crearía una definición de "mercancía digital" que permitiría a la CFTC supervisar la emisión o permitir que las personas intercambien estos tipos de productos básicos Compañías de tokens, al tiempo que permite que la Comisión de Bolsa y Valores (SEC) continúe supervisando los tokens que se rigen por las leyes de valores de EE. UU.

Una copia del proyecto de ley muestra que el término 'mercancía digital' se refiere a cualquier forma de propiedad personal fungible e intangible que puede ser propiedad exclusiva de individuos y transferirse a ellos sin la dependencia necesaria de un intermediario.

Esta definición no incluirá ningún interés de capital o de deuda, ni valores. En otras palabras, la SEC seguirá teniendo sus propios poderes de supervisión sobre todos los aspectos del mercado de criptomonedas.

Según la ley, estos bienes digitales solo se pueden vender en intercambios registrados en la CFTC, que deben cumplir con ciertos requisitos, incluido el depósito de las criptomonedas de los clientes con custodios calificados, la protección de los activos de los clientes y la prevención de la venta de fondos de clientes y empresas. [2022/4/29 2:38:36]

¿Qué es DeFi en primer lugar?

DeFi es Finanzas Descentralizadas en inglés, es decir, finanzas descentralizadas o finanzas distribuidas. Son productos que se ejecutan en cadenas públicas como Ethereum. Estos productos tienen una lógica de funcionamiento no manipulable, es decir, contratos inteligentes que no se pueden manipular.

¿Por qué ejecutar blockchains como Ethereum? ¿En lugar de desarrollar productos financieros de forma independiente para prestar servicios a los usuarios? Debido a que las cadenas públicas como Ethereum están compuestas por miles de nodos, cada nodo mantiene los mismos códigos y registros de estado de red. Todas sus transacciones y estados deben llegar a un consenso, y ningún nodo individual puede cambiar el historial de transacciones y el estado a voluntad, ni puede cambiar el código del contrato a voluntad. Ejecutar productos financieros en la cadena pública significa que no se puede manipular. Al mismo tiempo, no requiere permiso y todos pueden participar. Es por eso que DeFi es parte de las finanzas abiertas. Finalmente, es componible y se puede construir, conectar y combinar en función de estos productos financieros, lo que lleva a varias innovaciones, por lo que a menudo aparece el término DeFi Lego.

Sin embargo, a juzgar por la práctica actual, debido al alto costo de la gasolina en Ethereum y los umbrales técnicos como la administración de billeteras, es casi imposible obtener buenos rendimientos de la minería de fondos de pequeña cantidad. Desde esta perspectiva, la minería de liquidez actual de DeFi no puede considerarse una financiación inclusiva o una financiación verdaderamente abierta, porque tiene umbrales técnicos y de capital relativamente altos. Esto se resolverá mediante la actualización iterativa posterior de la cadena pública posterior y los productos DeFi que se ejecutan en ella.

Dado que DeFi se ejecuta en la cadena pública, no requiere permiso, no se puede manipular y se puede combinar, lo que significa que cualquiera puede participar y realizar actividades financieras como préstamos y comercio. Con todo, DeFi es un campo completamente nuevo.

En segundo lugar, ¿qué es la minería de liquidez?

En la actualidad, la minería de liquidez de DeFi es principalmente un producto que se produce en la cadena de bloques de Ethereum y obtiene ingresos al proporcionar liquidez para los productos DeFi en Ethereum. En pocas palabras, la minería se puede llevar a cabo mediante el depósito de ciertos tokens.La razón por la que se llama minería también es para seguir el dicho de la industria de la minería de Bitcoin. La minería de liquidez en Compound es principalmente para operaciones como depositar tokens o prestar tokens en él, a fin de obtener recompensas de tokens de gobierno COMP. El token COMP representa los derechos de gobierno del protocolo Compound. Los titulares de COMP pueden votar sobre la dirección del protocolo Compound. Si el negocio de Compound tiene valor, entonces COMP tiene valor de gobierno natural.

La minería de liquidez en Balancer es proporcionar liquidez para el conjunto de tokens comerciales, como proporcionar liquidez para el conjunto BAL-WETH. El proveedor de liquidez puede depositar BAL y WETH de acuerdo con una determinada proporción (como 80:20). tokens WETH, y luego, de acuerdo con ciertas reglas, obtenga tokens BAL y las tarifas de transacción relacionadas.

Con todo, la minería de liquidez es principalmente para obtener ingresos proporcionando activos simbólicos.

¿Cuáles son los beneficios de la minería de liquidez?

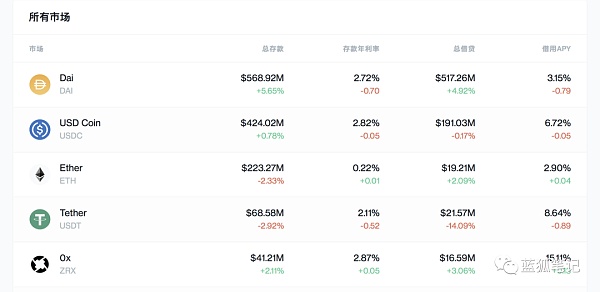

Los ingresos de la minería de liquidez incluyen tokens de gobernanza, tarifas de transacción, etc. La minería de liquidez puede simplemente obtener ingresos pasivos depositando tokens, pero si desea obtener mayores ingresos, debe administrarse. Los rendimientos de los diferentes protocolos son diferentes, incluso entre diferentes mercados de divisas o token pools del mismo acuerdo. Los beneficios también varían. ampliamente.

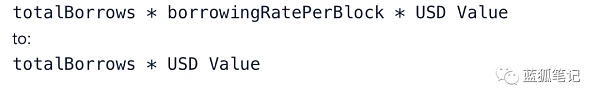

Los ingresos de la minería de liquidez dependen de muchos factores, dado que la cantidad de tokens emitidos en cada período de tiempo (diario o semanal) es básicamente fija, los ingresos dependen principalmente del precio de los tokens de recompensa y del peso de la liquidez en sí (factor de influencia en la decisión). y la proporción a la liquidez total, etc. El precio más alto de los tokens compuestos solía superar los $ 330, pero ahora ha bajado a $ 186. Los diferentes precios afectan directamente el tamaño del rendimiento de la minería, al mismo tiempo, a medida que aumentan los depósitos totales y los préstamos totales en diferentes mercados de divisas, la minería el rendimiento también aumenta Diluido por más y más liquidez Compound utilizó originalmente las tasas de préstamo de diferentes mercados monetarios como una base importante para su asignación, pero este factor ahora se ha eliminado. Esto tiene un gran efecto de drenaje en el flujo de activos en el mercado monetario. Anteriormente, BAT tenía la tasa de préstamo más alta, lo que condujo a la mayor liquidez de BAT en Compound, pero ahora que se cambiaron las reglas, ha estimulado en gran medida la demanda de la moneda estable DAI.

(Ajuste de la regla de asignación compuesta, Fuente: Compound)

Balancer también tuvo una experiencia similar. El precio de BAL superó los $ 20 después de la cotización y ahora fluctúa alrededor de $ 11. A BAL se le asignan 145 000 de forma fija cada semana. Luego, cuando el precio de BAL es de $ 20 y $ 10, el impacto en los ingresos de la minería líquida es enorme. Actualmente, en Balancer, los pesos de recompensa de los tokens BAL en diferentes grupos de liquidez también son diferentes. Por ejemplo, algunos grupos de tokens tienen un peso de 1, mientras que otros tienen un peso de solo 0.08, lo que generará diferencias importantes en la distribución de BAL. Mediante el establecimiento de este factor de impacto, tendrá un efecto de guía en el flujo de fondos, y otorgar mayor peso a los token pools con una mayor demanda de intercambios de alta calidad conduce a su desarrollo positivo.

A partir de la redacción de Blue Fox Notes, la liquidez total proporcionada en Balancer superó los 150 millones de dólares estadounidenses y la distribución anual de BAL alcanzó los 7.558.418. Además de los ingresos de los tokens BAL, el grupo de liquidez en Balancer también puede capturar tarifas de transacción, pero la proporción actual de esta parte de los ingresos no es grande.

Maximice los ingresos de la minería de liquidez

La minería de liquidez puede maximizar los rendimientos a través de operaciones apalancadas, pero, por supuesto, también conlleva mayores riesgos. Los usuarios pueden operar dentro del mismo protocolo o entre protocolos.

En Compound, por ejemplo, dado que recompensa tanto a los prestamistas como a los prestatarios, esto permite a los usuarios aprovechar. Los usuarios depositan DAI, luego prestan DAI, luego depositan DAI y luego prestan DAI... Actualmente hay alrededor de 170 millones de DAI en el mercado, y hoy el depósito de DAI en Compound alcanza los 568 millones de dólares estadounidenses, y el préstamo total a $517 millón. Por supuesto, esto también conlleva mayores riesgos.

(Los depósitos totales y los préstamos totales de DAI en Compound han aumentado considerablemente en dos días, Fuente: Compound)

Además, los usuarios también pueden operar a través de protocolos, como prestar tokens en Compound y luego proporcionar liquidez para Balancer.Si los ingresos en Balancer y Compound exceden el interés del préstamo en Compound, será rentable.

Minería Sifón de Liquidez

Balance interno

A medida que más y más protocolos proporcionen minería de liquidez, los fondos fluirán hacia donde los rendimientos sean más lucrativos, maximizando la utilización de activos en diferentes protocolos. Al principio se alcanzó el equilibrio de riesgo y retorno dentro del protocolo, y finalmente se alcanzó el equilibrio entre diferentes protocolos DeFi. Al final habrá un equilibrio con el mundo exterior.

Desviar fondos externos

Por supuesto, lo más importante no es la competencia entre los protocolos DeFi, sino el desvío de fondos de fuera de la ecología, como CEX, fondos institucionales, etc. No es a gran escala en este momento, pero está sucediendo y se está acelerando.

Riesgos de la Minería de Liquidez

La minería de liquidez puede generar altos rendimientos, especialmente en las primeras etapas, pero también está llena de riesgos. Los riesgos aquí incluyen riesgos de contratos inteligentes, riesgos de máquinas Oracle, riesgos de cisne negro, etc. Una vez que ocurre un riesgo importante, puede conducir a grandes pérdidas que empequeñecen las ganancias.

Además, con la entrada de más y más fondos, puede entrar en una etapa de sobrecalentamiento y los ingresos de la minería no pueden sostenerse. Una vez que la burbuja estalla, fácilmente conducirá a pérdidas de activos. Uno de los propósitos de la minería de liquidez es realizar la descentralización de tokens, y también es un mecanismo de distribución de tokens, lo que permite que más personas participen en el desarrollo del protocolo. Sin embargo, no todos los participantes son usuarios con necesidades reales. Por ejemplo, ¿cuántos de los usuarios actuales del Complejo tienen necesidades reales de préstamo? ¿Los participantes en la minería de liquidez son consistentes con los intereses futuros del acuerdo? ¿Cuál será el impacto una vez que los ingresos de la minería de liquidez no puedan sostenerse?

Con todo, para los novatos que quieran realizar minería de liquidez o invertir en tokens de gobernanza, además de ver altos rendimientos, deben estar preparados para el control de riesgos.

Tags:

El 26 de junio, Juan Benet, el fundador de IPFS.

El artículo es una contribución del análisis de blockchain de Niu Qi.

Si hay una tecnología emergente que ha saltado a la vista del público en el menor tiempo posible.

Desde que Compound lanzó la minería de liquidez de su token de gobernanza COMP el 15 de junio, en menos de un mes, la minería de liquidez se ha convertido en el tema más candente en el círculo de encriptación.

¡Primero, revisa la estrategia de la semana pasada!Dirección larga dada el lunes pasado:¡Tendencia alcista de manual! Dirección corta dada: ¡Otra vez es una tendencia a nivel de libro de texto!Entonces es el punto dad.

A mediados de junio, el protocolo de finanzas descentralizadas basado en algoritmos Compound aprobó una propuesta para permitir la distribución de sus tokens nativos COMP a prestatarios y prestamistas en la plataforma.

El 17 de junio, el ministro de Finanzas de Corea del Sur, Hong Nam-ki.