BTC/EUR-2.22%

BTC/EUR-2.22% ETH/EUR-3.26%

ETH/EUR-3.26% LTC/EUR-2.4%

LTC/EUR-2.4% ADA/EUR-3.2%

ADA/EUR-3.2% SOL/EUR-3.14%

SOL/EUR-3.14% XRP/EUR-2.16%

XRP/EUR-2.16%  (La rueda hidráulica de Jenep, Van Gogh)

(La rueda hidráulica de Jenep, Van Gogh)

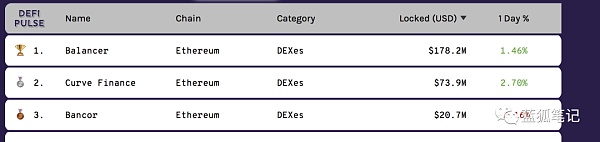

Cuando mencionamos la pista DEX, Curve es un proyecto ineludible. Sus activos bloqueados ascendieron a más de 73 millones de dólares estadounidenses, actualmente (al momento de escribir Blue Fox Notes) ocupaban el segundo lugar en la categoría DEX, solo superados por Balancer y Bancor. Como se muestra abajo:

(Recursos bloqueados de curva, Fuente: DEFIPULSE)

(Recursos bloqueados de curva, Fuente: DEFIPULSE)

Además de clasificarse a la vanguardia de los activos bloqueados, su volumen de negociación también ha estado a la vanguardia durante mucho tiempo.Como se muestra en la figura a continuación, el volumen de negociación en los últimos siete días superó los 68 millones de dólares estadounidenses, solo superado por Uniswap. , superior a Balancer y 0x

, Kyber, etc.

(Curva de volumen de transacciones en los últimos 7 días, Fuente: DUNEANALYTICS)

(Curva de volumen de transacciones en los últimos 7 días, Fuente: DUNEANALYTICS)

Entonces, como uno de los jugadores importantes en la pista DEX, ¿cómo entender Curve simplemente?

Curve: la versión Stablecoin de Uniswap

Los usuarios comunes que ven Curve por primera vez se sorprenderán con su apariencia. Su interfaz de usuario única y su experiencia de intercambio indescriptible pueden no parecer tan accesibles, pero es memorable e impresionante. De hecho, yo lo he usado y no es complicado.

Para entender Curve, se puede comparar con el familiar Uniswap Uniswap es un protocolo comercial descentralizado, que puede entenderse simplemente como un intercambio descentralizado. En Curve, se negocian principalmente DAI, USDC, USDT, sUSD y renBTC, wBTC, sBTC y otros tokens, que pueden entenderse simplemente como Uniswap que se centra en el comercio de monedas estables.

En la actualidad, DEX en modo AMM utiliza Uniswap como criterio para la descripción del proyecto.Si Balancer es una versión generalizada de Uniswap, entonces Curve es una versión estable de Uniswap.

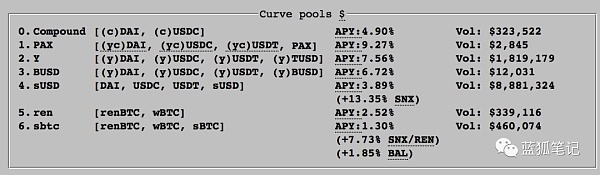

El modelo AMM adopta el modelo de fondo de liquidez, que intercambia tokens a través del fondo de liquidez, que es completamente diferente del modelo de libro de pedidos. Actualmente hay 7 grupos de fichas en Curve. Entre ellos se encuentran 5 pools de monedas estables y 2 pools tokenizados de BTC (BTC circulando en Ethereum).

(7 grupos de tokens en Curve, fuente: CURVE)

(7 grupos de tokens en Curve, fuente: CURVE)

Curve es principalmente un DEX que se centra en monedas estables. ¿Por qué se está desarrollando tan rápido?

*La primera mitad de 2020 es el período explosivo de las monedas estables

Varias monedas estables como USDT se han desarrollado rápidamente y la demanda de monedas estables ha aumentado considerablemente.

* Las monedas estables se están diversificando cada vez más. Además de USDT, existen USDC, TUSD, sUSD, BUSD, DAI...

También hay una demanda de transacciones entre diferentes monedas estables. En CEX, las transacciones entre diferentes monedas estables están relativamente fragmentadas y el deslizamiento puede ser mayor. Existe una demanda real de DEX basado en monedas estables.

*Efecto de minería de liquidez

Desde mediados de junio, Compound y Balancer comenzaron a extraer liquidez, generando una gran demanda de transacciones de monedas estables.

Con el concepto de minería de liquidez profundamente arraigado en los corazones de las personas, Cuvre también lanzó la minería de tokens CRV, y algunos token pools también recompensan otros tokens, como sbtc pool, que también recompensa SNX, BAL y otros tokens.

Además, también puede obtener ingresos de acuerdos de préstamo como Compound, Aave y dYdX, lo que lo hace atractivo para proporcionar liquidez a Curve. La inyección de estos fondos mejora aún más la liquidez, reduce aún más el deslizamiento y genera una mayor atracción de usuarios, generando así un ciclo positivo.

Además, es importante tener en cuenta que la curva de hoy no es del todo una transacción entre monedas estables. También introduce transacciones entre BTC tokenizados como sBTC, renBTC, wBTC.

Los ingresos de los proveedores de liquidez en Curve

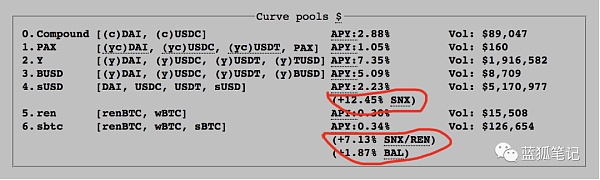

Proporcionar liquidez en Curve puede obtener rendimientos anualizados más altos que en el mundo real.Como se muestra en la imagen de arriba, el APY en el momento de escribir este artículo oscila entre el 1,30 % y el 9,27 %.

En la estructura de ingresos de Curve, los ingresos que los proveedores de liquidez pueden capturar incluyen tarifas de transacción, intereses adicionales y recompensas de tokens (CRV y posibles incentivos de tokens externos).

La llamada tarifa de transacción se refiere a todas las transacciones que ocurren en Curve, sin importar si es a través del sitio web oficial de Curve o a través de agregadores DEX como 1inch y Paraswap, estas transacciones cobrarán una tarifa de transacción, que se entregará al proveedor de liquidez. . La tarifa de transacción se cobra actualmente en 0.04% Cuanto mayor sea el volumen de transacciones, mayor será el rendimiento anualizado del proveedor de liquidez.

Además de las tarifas de transacción, hay intereses adicionales. El interés proviene principalmente de protocolos de préstamos o agregadores de préstamos como Compound e iEarn. Por ejemplo, en el grupo compuesto de Curve (cDai, cUSDC), los proveedores de liquidez pueden obtener intereses adicionales de Compound. En el grupo Y de Curve, es YToken, que puede obtener ingresos de iEarn. iEarn es un agregador de rendimientos, que puede ayudar a los activos (yToken) a realizar la mejor asignación de rendimiento para ajustarse a diferentes protocolos, incluidos Compound, Aave, dYdX, etc.

Para el conjunto de tokens de Curve, y, yDAI, yUSDC, yUSDT e yTUSD pueden obtener ingresos por intereses de diferentes protocolos externos. Algunos usuarios pueden preguntarse, ¿cómo podría convertirse en yUSDC cuando claramente depositaron USDC? Esto se debe a que Curve ayuda a envolver el token, convirtiéndolo de USDC a yUSDC, para que pueda obtener ingresos del acuerdo de préstamo. Sin embargo, los riesgos también deben ser considerados aquí, cuantos más acuerdos involucrados, mayor es la rentabilidad, mayor es el riesgo sistémico. Esto debe tenerse en cuenta cuando los usuarios eligen proporcionar fondos de liquidez para fondos de liquidez.

Por supuesto que hay piscinas que no tienen ingresos externos. Los ingresos por comisiones e intereses de acuerdos externos constituyen la mayor parte de las ganancias anualizadas actuales de Curve Pool.

Hay otro punto que puede no ser fácil de entender para los usuarios. Cuando un usuario deposita 100DAI en el conjunto de tokens de la figura a continuación, los 100DAI del usuario se dividirán en 8.15DAI, 22.87USDC, 36.13USDT y 32.86PAX según el relación actual Al mismo tiempo, también cambia constantemente a medida que las personas intercambian y arbitran. Este también es un ajuste de escala realizado por Curve.

(Fuente: CURVA)

(Fuente: CURVA)

Curve también tiene un mecanismo de ajuste de recompensas que alienta a las personas a depositar un pequeño porcentaje de tokens en el conjunto de tokens. Por ejemplo, la proporción de DAI en la imagen de arriba es relativamente pequeña.Para alentar a las personas a depositar más DAI en el conjunto de tokens, los usuarios obtendrán algunas recompensas después de depositar DAI.

La recompensa proviene de su precio de mercado más alto y una proporción más baja de lo esperado en el conjunto de tokens. Al mismo tiempo, cuando las personas retiran tokens, aunque depende del usuario retirar qué tokens, también tiene una política de incentivos para alentar a las personas a retirar tokens en mayor proporción y obtener recompensas.

Por lo tanto, al depositar monedas estables o envolver btc en Curve, la mejor estrategia es depositar una pequeña proporción de tokens para que pueda obtener recompensas.

Además, cuando el 100DAI del usuario se divide en 8.15DAI, 22.87USDC, 36.13USDT y 32.86PAX, no afectará los ingresos del usuario.

Curve es un DEX en el modo de fondo de liquidez, y algunos tokens pueden guiar la liquidez en él, incluidos sBTC, wBTC y renBTC. Como uno de los primeros implementadores de la minería de liquidez, Synthetix ha probado la dulzura en Uniswap, y ahora está "repitiendo el viejo truco" en Curve: si los usuarios proporcionan liquidez para el grupo de sUSD (el grupo incluye DAI, USDC, USDT, sUSDT) no solo puede obtener tarifas de transacción, sino también recompensas de token SNX. Además del grupo de sUSD, los proveedores de liquidez en el grupo de sBTC también pueden recibir recompensas de tokens SNX/REN/BAL adicionales. Todos estos son bonos adicionales de proporcionar liquidez en Curve.

(Fuente: CURVA)

(Fuente: CURVA)

Debido a las múltiples recompensas que se pueden obtener, más personas están constantemente motivadas para proporcionar liquidez a Curve, y más personas brindan liquidez para aumentar aún más la liquidez y la profundidad, y reducir el deslizamiento de transacciones, lo que ha llevado a que la experiencia de transacciones de Curve en algunos tokens supere a la de Curve. CEX.

A juzgar por el ingreso actual en Curve, ya es mucho más bajo que el ingreso anualizado original y el mercado se está moviendo gradualmente hacia el equilibrio.

Ficha CRV

Justo ahora he estado hablando sobre las tarifas de manejo y las recompensas adicionales en Curve, y la última recompensa es su token CRV nativo. A medida que los tokens de gobernanza de Curve comiencen a aparecer, todos los proveedores de liquidez que hayan proporcionado liquidez a Curve tendrán la oportunidad de recibir recompensas de su token de gobernanza, CRV.

Entonces, ¿qué es el token CRV?

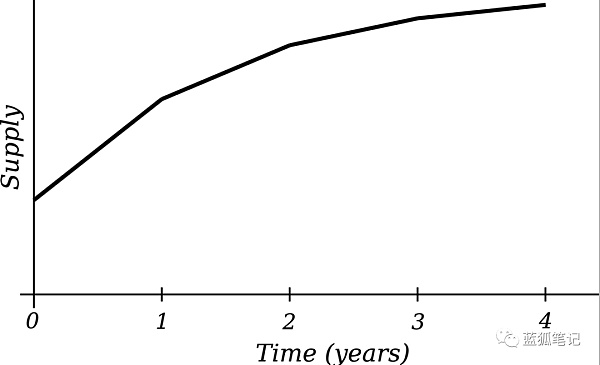

CRV es el token de gobernanza de Curve, que es un paso importante hacia la gobernanza DAO descentralizada. El lanzamiento de CRV está programado para julio. Según el plan de Curve, CRV debería lanzarse pronto, pero los detalles específicos de CRV no se han revelado por completo.

La única forma de que los usuarios actuales obtengan CRV es dando liquidez a Curve, ya que no tiene venta pública ni plan airdrop, etc.Todos los usuarios que hayan dado liquidez a Curve recibirán CRV tokens, esto es desde el primer día Cálculo acumulativo. Es decir, la primera distribución de su CRV se distribuirá proporcionalmente de acuerdo con la liquidez total.

Cuando se lance CRV, los usuarios también podrán comprarlo en DEX, tal vez en Uniswap y Balancer, los detalles aún no están claros. La emisión inicial de CRV es de 1.000 millones, y se emitirá posteriormente, con un tope de 3.030 millones. Dependiendo de las condiciones específicas, el CRV en manos del equipo y los inversores tendrá un período de concesión de 2 a 4 años.

(Fuente: CURVA)

(Fuente: CURVA)

Los tokens CRV son tokens de gobernanza con funciones de votación ponderadas en el tiempo y mecanismos de captura de valor.

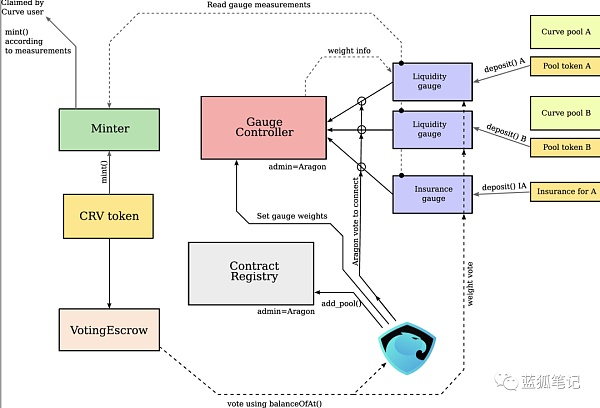

Cuando se trata de gobernanza, involucra a Curve DAO. Acerca de Curve DAO, puede ver la imagen a continuación:

(Fuente: CURVA)

(Fuente: CURVA)

CurveDAO incluye múltiples contratos inteligentes, conectados a través de Aragón. Sin embargo, no adopta el modelo de 1 token 1 voto, sino que agrega el peso del tiempo de bloqueo, es decir, el peso de votación de cada token es diferente, cuanto mayor sea el tiempo de bloqueo, el mismo número de tokens, el mayor el peso de su voto. Los votos de CRV tienen pesos dobles de cantidad y tiempo de bloqueo. Este mecanismo de votación no solo puede aumentar la dificultad de la manipulación de la gobernanza hasta cierto punto (el bloqueo de CRV en sí mismo también tiene costos), sino que también puede desempeñar un papel en el bloqueo de CRV y la reducción de la circulación.

En términos de mecanismo de captura de valor, es principalmente a través del mecanismo de destrucción de fichas. En Curve hay grupos de tokens, cada uno de los cuales puede capturar tarifas de gestión. Estas tarifas de gestión se utilizan para comprar y quemar tokens CRV. Esto significa que si el volumen de transacciones en Curve es mayor, el valor que se puede capturar después será mayor. En la actualidad, no se cobran tarifas de gestión, solo se cobran tarifas de transacción y las tarifas de transacción se asignan a los proveedores de liquidez.

Riesgo

Cualquier alto rendimiento va acompañado de un alto riesgo, y hay una situación similar en cualquier proyecto DeFi. Curve no es una excepción, incluidos los riesgos relacionados con los contratos inteligentes de Curve, los riesgos relacionados con los acuerdos de préstamos externos (Compuesto, iEarn, etc.), los riesgos del sistema relacionados con las monedas estables y el BTC tokenizado en los conjuntos de tokens, etc. Para participar en proyectos DeFi, mientras disfruta de la fiesta, también debe controlar bien los riesgos.

Tags:

El precio continuó fluctuando a lo largo de la línea de tendencia a la baja, el volumen de operaciones continuó reduciéndose y las líneas del indicador diario continuaron manteniéndose juntas.

En la mañana del 12 de julio, en la "Ming Morality for the Public.

Los reguladores financieros globales discutirán las criptomonedas en la cumbre del G7: Golden Finance informa que los banqueros centrales y los ministros de finanzas de los países del Grupo de los Siete (G7) planean d.

(La rueda hidráulica de Jenep, Van Gogh)Cuando mencionamos la pista DEX, Curve es un proyecto ineludible. Sus activos bloqueados ascendieron a más de 73 millones de dólares estadounidenses.

En la historia de BTC, a menudo hay un dicho que dice que si no puede romper.

El vicepresidente iraní, Eshaq Jahangiri, anunció el lunes que los mineros de criptomonedas del país deben registrar sus plataformas mineras ante el gobierno.Según la directiva.

Los investigadores de Ethereum afirman que la Fase 0 de ETH 2.0 puede no estar disponible hasta principios de 2021.