BTC/EUR-2.22%

BTC/EUR-2.22% ETH/EUR-3.26%

ETH/EUR-3.26% LTC/EUR-2.4%

LTC/EUR-2.4% ADA/EUR-3.2%

ADA/EUR-3.2% SOL/EUR-3.14%

SOL/EUR-3.14% XRP/EUR-2.16%

XRP/EUR-2.16%El 16 de junio, "DeFi Bank" Compound lanzó el mecanismo de distribución de token de gobierno COMP, y todos los usuarios que usan Compound para depositar y pedir prestado pueden recibir COMP de acuerdo con las reglas.

Coincidentemente, Curve, una plataforma descentralizada de monedas estables, también declaró oficialmente que los tokens de gobierno se lanzarán pronto, y todos los usuarios que proporcionen liquidez para Curve a partir de enero de 2020 pueden recibir tokens de gobierno de Curve.

¿Por qué los proyectos DeFi han anunciado recientemente el lanzamiento de tokens de gobernanza? ¿Cuál es el papel de los tokens de gobernanza en el ecosistema DeFi? ¿Son los tokens de gobernanza DeFi una buena inversión?

Cada uno de los tokens de los proyectos de blockchain tiene sus propios usos. Algunas son direcciones de almacenamiento de valor, como Bitcoin, que se pueden usar para almacenar valor y hacer circular valor.

Además de Bitcoin, algunos tokens se pueden usar para pagar tarifas de transacción, y ETH se usa para pagar tarifas de gas; algunos se usan como derechos de trabajo, y solo una cierta cantidad de tokens se puede comprometer para participar en la producción de bloques de red, como como varios tokens PoS (como EOS, Harmony, etc.); algunos pueden capturar tarifas de transacción, como kyber, que captura valor al destruir tokens; y algunos tokens se enfocan en la gobernanza, como tokens como MKR y 0x. Por supuesto, la mayoría de las fichas tienen más de un uso. Hay tokens que capturan tarifas y también se pueden usar para la gobernanza, como MKR y Kyber.

Los fundamentos del valor de los tokens que capturan las tarifas de transacción a menudo provienen de su volumen comercial, como la escala de transacciones, y su prima proviene de las expectativas de las personas sobre el crecimiento futuro del volumen comercial, que es fácil de entender para todos. Hoy vamos a hablar sobre la captura de valor de gobernanza de los tokens de gobernanza DeFi. Su valor de juego no es tan obvio como las tarifas de transacción, por lo que las personas lo pasan por alto fácilmente.

La prima de los tokens de gobernanza DeFi se debe principalmente a la escala de activos bloqueados en el proyecto en sí, que también está relacionado con la seguridad. A medida que aumenta la escala de los activos bloqueados, también aumenta la demanda de gobernanza del juego.

El token de gobernanza de MakerDAO es MKR.

Tether CTO responde a los rumores de venta en corto de los fondos de cobertura: USDT es una moneda estable confiable y se ha canjeado normalmente: según las noticias del 27 de junio, el director de tecnología de Tether, Paolo Ardoino, tuiteó que, al principio, realmente parecía un ataque coordinado, un nueva ola de FUD y trolls. Estos fondos de cobertura utilizan herramientas como contratos perpetuos USDT/USD y ventas al descubierto al contado para buscar crear suficiente presión para causar una gran salida de fondos, dañar la liquidez del USDT y, finalmente, recomprar tokens a un precio más bajo. En los últimos meses/años, estos fondos de cobertura creyeron y ayudaron a difundir todo tipo de FUD.

A pesar de las certificaciones públicas de terceros, la cooperación de Tether con los reguladores, las iniciativas de Tether para aumentar la transparencia, etc., siempre han creído y dado a entender que Tether es el malo. Pero como se suele decir antes, Tether tiene >=100 % de soporte de reserva, el canje nunca ha fallado y todo el USDT se canjea a un precio de 1 USD. En 48 horas, Tether procesó 7 mil millones de operaciones de rescate, lo que representa un promedio del 10 % de sus activos totales, lo que es casi imposible para las instituciones bancarias.

En poco más de un mes, Tether procesó 16 000 millones de operaciones de rescate (alrededor del 19 % de las reservas totales), lo que demuestra una vez más que las operaciones, la cartera de inversiones, la infraestructura bancaria y el equipo de Tether son confiables y probados en batalla. USDT es la única moneda estable con fuerza comprobada bajo estrés extremo.

Según un informe anterior del Wall Street Journal, después de la caída de TerraUSD (UST), en el último mes, los fondos de cobertura más tradicionales han ejecutado transacciones cortas-cortas de la moneda estable Tether (USDT) a través de la firma de corretaje de cifrado Genesis Global Trading. El jefe de ventas institucionales de Genesis, Leon Marshall, dijo que los acuerdos valían "cientos de millones de dólares" en términos teóricos, pero se negó a dar más detalles. [2022/6/28 1:34:51]

MKR es un derecho de voto. De manera análoga al proyecto principal de DPOS EOS, la celebración de EOS puede participar en la elección de 21 supernodos, y los supernodos inician propuestas y votos en nombre de la comunidad. MKR tiene una función similar.Los tenedores de MKR votan para determinar los parámetros de riesgo en el sistema, como la selección de garantías, el índice de liquidación, la tasa de tarifa estable, etc. Si lo piensa un poco, sabrá que los derechos de voto de los inversores minoristas son básicamente inútiles, y los grandes inversores tienen derecho a decidir.

MKR disfruta de los dividendos del proyecto. Cuando los usuarios canjean activos hipotecarios, deben pagar intereses con MKR, y este MKR se destruirá. Si el proyecto MakerDAO funciona bien, la velocidad de grabación de MKR ayudará a aumentar el precio unitario de MKR.

El evento del cisne negro "3.12" hizo que MakerDAO generara alrededor de $ 5 millones en deudas incobrables del sistema y provocó que el precio de MKR cayera a $ 200 en un punto. Por esta razón, se necesita subastar más moneda de plataforma MKR para compensar el pérdida de la plataforma. Estos MKR se venden por DAI, que se destruye hasta que el sistema liquida la deuda incobrable. Los postores pujan por una cantidad fija de DAI y comprarán cada vez menos MKR hasta que gane el postor con la oferta más alta y se pague la deuda del sistema.

Sin embargo, es audaz imaginar que si la influencia del cisne negro continúa y las deudas incobrables del sistema continúan aumentando, entonces el declive de MKR continuará y seguirá un círculo vicioso. Además, en términos de liquidez, el mercado carece de DAI para participar en la subasta de MKR, por lo que Maker abrió rápidamente el canal sobrecolateralizado de USDC para compensar la falta de liquidez de DAI en el mercado.

A continuación, echemos un vistazo a cómo está diseñado el token de gobernanza de Compound.

Los datos en cadena muestran que los tokens COMP suman un total de 10 millones y están listos para revisión pública.

Según las noticias publicadas por Compound, los nuevos COMP serán recompensados a los usuarios del protocolo todos los días en función del uso. Se colocarán 4,23 millones de tokens COMP (42,3 % del total) en un contrato inteligente "Reservoir", y cada bloque Ethereum transferirá 0,5 COMP (es decir, alrededor de 2880 COMP por día, lo que significa que 4,23 millones COMP tomarán 4 años para distribuir), a la espera de que se distribuya el acuerdo.

La mitad del COMP diario se asigna a los proveedores de activos y la otra mitad a los prestatarios. Los activos más activos también recibirán la mayor cantidad de COMP cada día, por lo que las asignaciones cambiarán a medida que cambie el mercado.

El fundador de Compound, Robert Leshner, afirmó que el gobierno de Compound está listo para expandirse desde el equipo central y los accionistas a todo el ecosistema. Cualquier miembro de la comunidad puede proponer cambios en el protocolo Compound. Los cambios pueden incluir la adición de nuevos activos, el cambio del modelo utilizado para establecer las tasas de interés de un activo determinado o la eliminación de activos.

Los cambios de gobierno propuestos solo se votarán si el 1% de los tokens COMP indican que se debe votar. Todo el proceso, desde la votación hasta la modificación del código, lleva varios días. Todas estas medidas supuestamente se intentaron recientemente en una prueba cerrada de la plataforma de gobernanza.

Si desea saber si vale la pena invertir en tokens de gobernanza DeFi, primero debe saber cómo se valoran estos tokens de gobernanza DeFi.

El medio extranjero Bankless escribió recientemente un artículo relacionado. El autor Lucas Campbell señaló que dado que la mayoría de los proyectos DeFi permiten a los poseedores de tokens compartir parte de los beneficios generados por el acuerdo, ya sea participando en la gobernanza, convirtiéndose en un proveedor de liquidez o simplemente manteniendo tokens. puede permitir que los tokens tengan los derechos económicos para compartir los beneficios del acuerdo.

Por lo tanto, el autor intenta utilizar el modelo de valoración de la relación precio-beneficio (Price-to-Earning Ratio PE para abreviar) en el mercado financiero tradicional para valorar los tokens de cada protocolo DeFi.

La fórmula de PE es "precio por acción (P) dividido por utilidad por acción (EPS)", que es uno de los indicadores más utilizados en el mercado de valores actual. Refleja el valor de la empresa por la relación entre el precio de las acciones y las ganancias por acción, lo que refleja la rentabilidad futura de la empresa.

Como ejemplo, las acciones de Apple ($AAPL) cotizan a 23,75 veces las ganancias en el momento de escribir este artículo, lo que significa que los inversores actuales están dispuestos a pagar $23,75 por cada dólar que gana la empresa. Un activo con una relación P/E alta generalmente significa que el valor del activo está sobrevaluado o que el mercado tiene altas expectativas de crecimiento para él. Lo contrario también es cierto, si un activo tiene una relación P/E baja, significa que el activo está infravalorado o que las expectativas de crecimiento futuro son bajas.

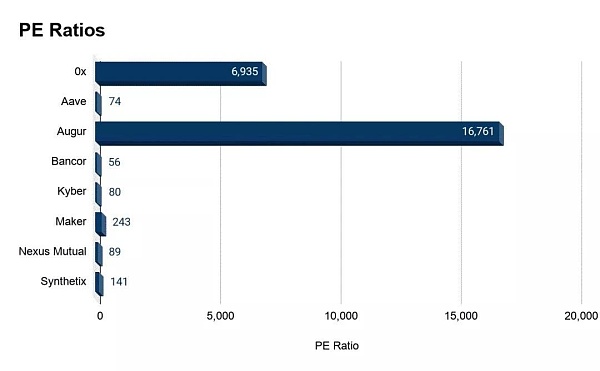

A través de los datos de ingresos de DeFi de Token Terminal, el autor coloca los proyectos DeFi que han emitido tokens en el modelo de valoración de la relación precio-beneficio para estimar el valor del token del proyecto.

Las relaciones P/E más bajas indican un menor costo de comprar activos de tasa unitaria (datos al 1 de mayo de 2020)

Los cálculos muestran que, entre todos los proyectos DeFi con tokens adjuntos, hay dos valores atípicos notables: Augur (REP) y 0x (ZRX), con proporciones de 16 761 y 6 935, respectivamente. Según los autores, este fenómeno puede indicar que los inversores tienen grandes expectativas de crecimiento para estos dos acuerdos de liquidez y derivados.

Y Bancor, Aave y Kyber actualmente tienen una relación precio-beneficio muy baja en el espacio DeFi.

Si bien Bancor tiene la relación P/E más baja (56x), el protocolo de liquidez tiene un rendimiento promedio proyectado de aproximadamente $327 000, y su token nativo, BNT, tiene una capitalización de mercado de $13,6 millones (la más baja en el espacio DeFi). Y el protocolo de Bancor en sí mismo es de gran valor para toda la industria de las criptomonedas, resolviendo el problema de liquidez de las monedas digitales con pequeños volúmenes de transacciones. Definitivamente se puede decir que los tokens de Bancor son una depresión del valor que merece la atención de los inversores.

La segunda relación precio-beneficio más baja es Aave con 74 veces. Sin embargo, Aave se ha desempeñado realmente bien recientemente. Desde que escribí un artículo por primera vez para presentar su Préstamo Flash, el precio de la moneda ha seguido aumentando varias veces en solo unos meses. Esto demuestra que solo los buenos productos y los proyectos innovadores pueden llegar lejos.

En los mercados financieros tradicionales, una relación precio-beneficio de 50 a 100 es un valor normal para muchas acciones tecnológicas de alto crecimiento: por ejemplo, la relación precio-beneficio actual de Netflix es de aproximadamente 86. Por lo tanto, esos acuerdos de DeFi con una relación precio-beneficio de menos de 100 significan que el precio actual del token es relativamente justo en función de la situación de ingresos actual.

Artículo de referencia:

"¿Vale la pena comprar tokens DeFi? ¿Cómo valorar? "

· "La captura de valor de los tokens de gobernanza DeFi"

"Cosas que debe saber antes de invertir en tokens DeFi"

FIN

Tags:

La primera columna de retransmisiones en directo del mercado 20:00 Kim Últimas noticias, contratos puntuales.

1. Interpretación del mercado Les he estado recordando a todos que vigilen las acciones de los EE. UU. antes, porque el mercado de bitcoin está vinculado con las acciones de los EE. UU.

El gerente del proyecto global de stablecoin Libra dijo que no ha renunciado a lanzar una stablecoin respaldada por múltiples monedas. Hablando en la Cumbre Virtual de Finanzas Digitales Globales el miércoles.

El 16 de junio, "DeFi Bank" Compound lanzó el mecanismo de distribución de token de gobierno COMP.

Vitalik Buterin, uno de los cofundadores de Ethereum.

El artículo es una contribución de Biquan Beiming, columnista de Jinse Finance and Economics, y sus comentarios solo representan sus puntos de vista personales.

El informe de mercado de Dapp.com para el segundo trimestre de 2020 muestra que bajo la catálisis de la fiebre DeFi.