BTC/EUR-2.22%

BTC/EUR-2.22% ETH/EUR-3.26%

ETH/EUR-3.26% LTC/EUR-2.4%

LTC/EUR-2.4% ADA/EUR-3.2%

ADA/EUR-3.2% SOL/EUR-3.14%

SOL/EUR-3.14% XRP/EUR-2.16%

XRP/EUR-2.16%

El crecimiento de Balancer en los últimos dos meses ha sido fantástico. El verano de 2020 pertenece tanto a DeFi como a Balancer. Esta es también la importancia del tiempo, justo a tiempo para el estallido de la minería de liquidez + DEX. Pero Balancer no se unió porque vio un punto caliente, pero ya había comenzado a prepararse antes del brote.

Hipercrecimiento de Balancer

La liquidez aumentó 17,5 veces

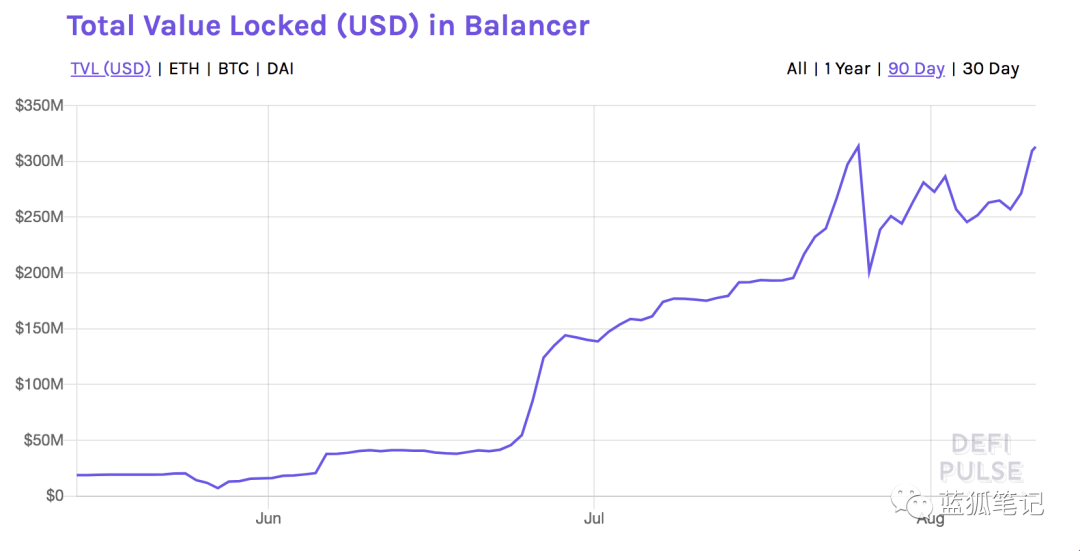

A partir de la redacción de Blue Fox Notes, la liquidez de Balancer superó los 350 millones de dólares estadounidenses. Blue Fox Notes comenzó a prestar atención a Balancer desde muy temprano. Antes de que lanzara la minería de liquidez, su liquidez era inferior a 20 millones de dólares estadounidenses. En solo estos dos meses, se ha multiplicado por 17,5. Durante este período, también experimentó los altibajos en el precio de la moneda, el punto más bajo fue de solo 8 dólares estadounidenses, pero aún así, su liquidez no disminuyó significativamente. Mostró una cierta resiliencia.

(Tendencias de activos bloqueados en Balancer, fuente: DEFIPULSE)

El número de usuarios ha aumentado 13 veces

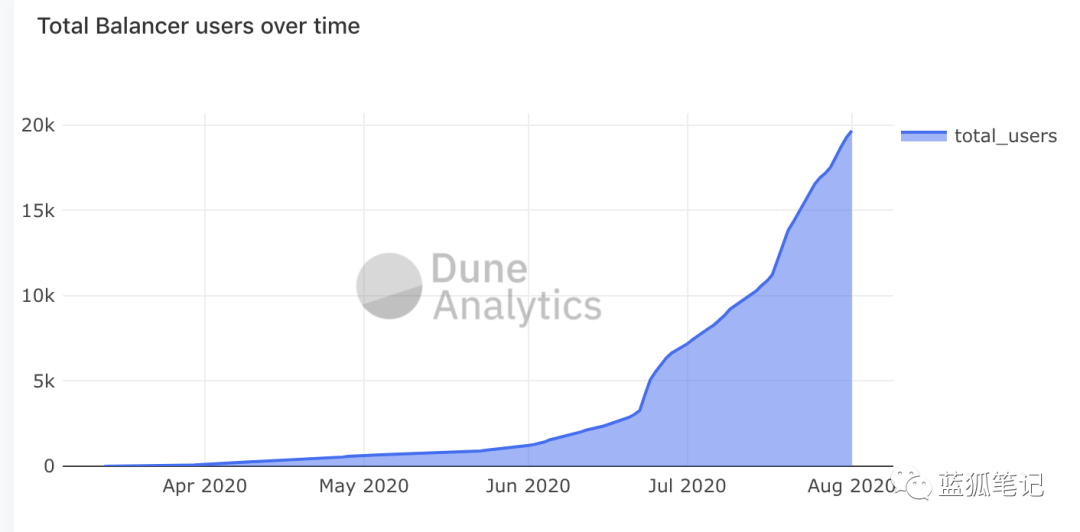

En el momento de redactar Blue Fox Notes, el número de usuarios de Balancer se acerca a los 20 000, en comparación con los 1500 de hace dos meses, más de 13 veces.

(Tendencia de crecimiento de usuarios de Balancer, DUNEANALYTICS)

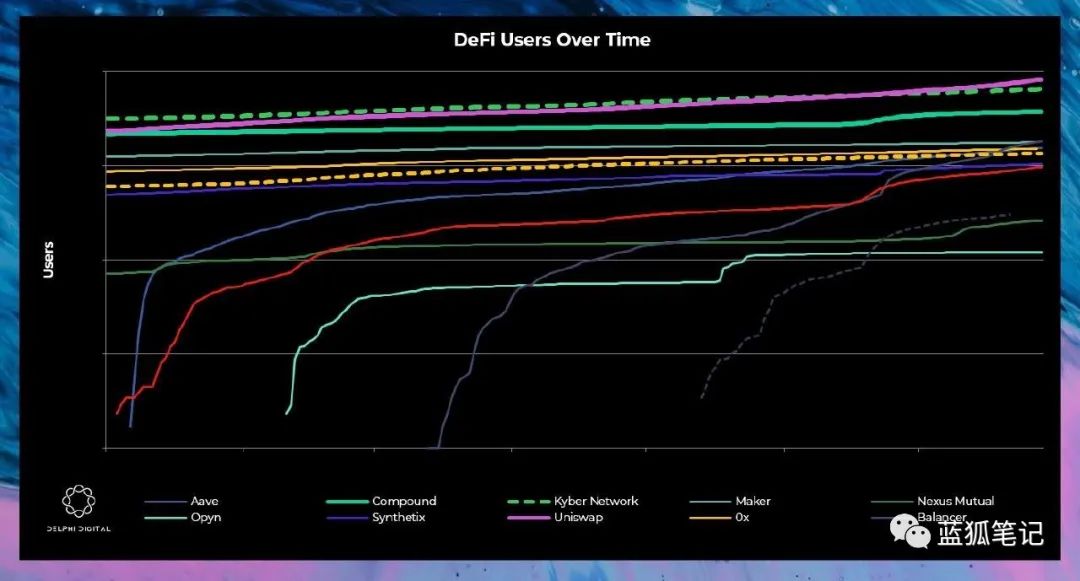

A juzgar por el crecimiento reciente, también es el rango de usuarios de más rápido crecimiento. Según las estadísticas de DELPHIDIGITAL, el protocolo DeFi con mayor crecimiento de usuarios en el último mes:

*BAL (864%)

*REN (659%)

*CRV (246 %)

*AAVE (94%)

*NXM (92 %)

*Uniswap (74%)

El rendimiento del Tesoro estadounidense a 10 años alcanzó el 1,6 % por primera vez desde el 20 de abril: El rendimiento del Tesoro estadounidense a 10 años alcanzó el 1,6 % por primera vez desde el 20 de abril. (Diez de oro) [2021/4/28 21:05:00]

*COMP (59%)

(Tasa de crecimiento de usuarios del protocolo DeFi en el último mes, DELPHIDIGITAL)

El volumen comercial acumulado en dos meses superó los 500 millones de dólares estadounidenses.

El volumen de transacciones de Balancer en los últimos 7 días superó los 100 millones de dólares estadounidenses, y el volumen acumulado de transacciones superó los 500 millones de dólares estadounidenses, y esto sucedió en solo dos meses.

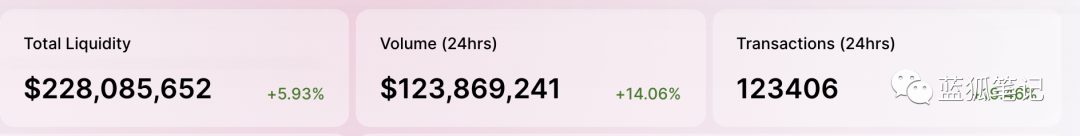

(Volumen de transacciones del balanceador en el último día, DEBANK)

La ronda inicial devuelve más de 45 veces

El precio de la ronda inicial de Balancer es de $ 0,6. Al momento de escribir Blue Fox Notes, el precio actual de su token BAL es de $ 27,37, y el retorno de los inversores de la ronda inicial es más de 45 veces; la cantidad total de BAL es de 100 millones , de los cuales 65 millones están en Se irá liberando paulatinamente en la futura minería de liquidez. Su suministro de tokens actual ha alcanzado los 35 725 000 BAL y su volumen de tokens en circulación ha alcanzado los 6 943 831, lo que significa que su valor de mercado circulante supera los 190 millones de dólares estadounidenses y su valor de mercado total totalmente diluido alcanza los 2737 millones de dólares estadounidenses. Sin embargo, dado que la minería de liquidez necesita 8,6 años para liberarse gradualmente, por ahora, su valor de mercado circulante es más significativo.

Además de los primeros inversores de la ronda inicial, los primeros usuarios que participaron en la minería de liquidez de Balancer también se beneficiaron mucho.

En cualquier caso, los primeros inversionistas de la ronda inicial y los mineros de liquidez que participaron en Balancer recibieron rendimientos súper altos.

Y esto sucedió en poco más de 2 meses.

¿Puede Balancer desafiar a Uniswap?

Balancer se ha convertido gradualmente en una plataforma para la extracción de liquidez de DeFi, mientras que Uniswap se ha convertido gradualmente en una plataforma para transacciones especulativas. Blue Fox Notes mencionó antes que DEX es el motor de una nueva ronda de mercado alcista: "DEX: ¿Un refuerzo para el mercado alcista? ". En esta ronda, Uniswap, Curve y Balancer son los que más han contribuido al modelo AMM hasta el momento, y es posible que Bancor haga lo mismo.

¿Es posible que Balancer cambie las reglas del juego y supere a Uniswap? Uniswap actualmente es imparable. Pero su foso no es impenetrable.

Primero, echemos un vistazo a las ventajas de Uniswap:

Uniswap no emite tokens, pero su volumen de transacciones aún ocupa la ventaja absoluta de DEX. A juzgar por las últimas 24 horas, Uniswap tiene un volumen de negociación de más de 120 millones de dólares estadounidenses, una liquidez de más de 220 millones de dólares estadounidenses y más de 120 000 transacciones. Aunque su liquidez es menor que la de Balancer, su volumen de operaciones supera al de Balancer.

La razón principal es que algunos tokens de alto crecimiento a corto plazo aparecen con frecuencia en Uniswap, lo que ha generado inercia comercial entre los usuarios.Además, Uniswap tiene una excelente experiencia de usuario entre los DEX. Debido a que su base de usuarios es la más grande entre los DEX y algunos tokens negociados con frecuencia a corto plazo, como AMPL, esto genera un gran volumen de negociación en Uniswap. No es raro ver tokens ilíquidos negociando varias veces su liquidez. A veces, a los usuarios no les importa mucho el deslizamiento para obtener tokens.

A juzgar por el volumen de negociación de tokens como AMPL, TRADE y DEXT, su liquidez suele ser mucho menor que el volumen de negociación. Ahora Uniswap ha reunido una gran cantidad de nuevas transacciones de tokens, una gran parte de las cuales están impulsadas por transacciones especulativas. Si el sentimiento del mercado continúa siendo alcista, habrá una burbuja, y uno de los mayores beneficiarios de la burbuja es Uniswap, lo que dificulta que sea superado en el corto plazo.

Sin embargo, si el mercado va a ser estable, se pueden destacar las ventajas de Balancer, porque tiene incentivos simbólicos y tiene un menor deslizamiento. Uniswap fue imparable cuando el mercado despegó. Pero una vez que el mercado encuentra resistencia, la oportunidad de Balancer puede llegar.

Al mismo tiempo, Balancer también está planeando la V2. Se estima que su V2 absorberá las fortalezas de Uniswap en la experiencia del usuario y las ventajas de Bancor, para consolidar su base. En algún momento, Balancer puede producir una base acelerada.

Echemos un vistazo a las deficiencias de Uniswap. Hay varias deficiencias de Uniswap: una es que no hay un incentivo simbólico; la otra es que la proporción de su fondo de liquidez es fija, y proporcionar liquidez puede causar pérdidas temporales. Al mismo tiempo, para las partes del proyecto, el costo de proporcionar la liquidez es relativamente alta. En respuesta a los problemas de Uniswap, Bancor V2 ha realizado medidas de optimización específicas. El equilibrador también está disponible.

Por ahora, en comparación con Uniswap, la carta más grande de Balancer radica en la minería de liquidez.

Para guiar la liquidez de los proyectos DeFi, la primera opción es la minería de liquidez, y la plataforma preferida para la minería de liquidez es Balancer. La razón es simple, reducirá en gran medida el costo de la liquidez impulsada por proyectos. En primer lugar, mediante la minería líquida en Balancer, los usuarios pueden obtener al menos dos beneficios, uno es el incentivo simbólico del proyecto en sí; el otro es el incentivo BAL.

A medida que más y más partes del proyecto DeFi implementen la minería de liquidez en Balancer, la liquidez en Balancer aumentará y el aumento de liquidez traerá un menor deslizamiento. Un menor deslizamiento traerá más usuarios comerciales. Más usuarios comerciales y un mayor volumen comercial mejorarán los fundamentos de Balancer. Mejores fundamentos conducen a precios BAL más altos. Un aumento en el precio del BAL traerá mayor liquidez.

Si el precio de BAL puede permanecer por encima de $20, BAL seguirá siendo competitivo, porque una asignación minera de más de $150 millones al año es bastante tentadora. Esto significa que Balancer tiene la oportunidad de atraer varias DeFi para que se unan durante mucho tiempo.

En segundo lugar, la configuración del conjunto de tokens de Balancer es más flexible, no un conjunto de tokens con una relación de 50%:50%, que es una de las razones importantes por las que YFI eligió Balancer para la minería de liquidez.

En resumen, los beneficios de proporcionar liquidez en Balancer pueden ser mayores que Uniswap Actualmente, Uniswap solo tiene ingresos por tarifas, mientras que Balancer tiene incentivos simbólicos e ingresos por tarifas. Al mismo tiempo, los proveedores de liquidez pueden elegir diferentes proporciones de token pools según sus propias preferencias para reducir las pérdidas temporales y tener subsidios BAL. Bancor, por otro lado, realiza directamente la minería de liquidez del 100% de un solo token sin preocuparse por las pérdidas temporales.

A largo plazo, proporcionar liquidez en Balancer y Bancor es más atractivo que Uniswap, lo que significa que la liquidez futura puede cambiar a Balancer y Bancor, especialmente el grupo de liquidez de tokens de alta calidad. El rápido desarrollo a corto plazo puede encubrir el problema de la ventaja comparativa, pero si se prolonga el tiempo, si Uniswap no emite tokens, entonces Uniswap no se sentará y se relajará, y la competencia por el primer puesto de DEX se volverá cada vez más feroz.

Tags:

Hoy, la empresa de inteligencia comercial MicroStrategy (código bursátil: MSTR) que cotiza en Nasdaq (Nasdaq) anunció oficialmente que la empresa ha comprado 21 454 bitcoins.

A las cuatro de la mañana del 5 de agosto, algunos usuarios informaron en el foro de opyn que los saldos de sus cuentas desaparecieron sin ningún motivo.

Este artículo habla principalmente sobre el mercado comercial de NFT.

El crecimiento de Balancer en los últimos dos meses ha sido fantástico. El verano de 2020 pertenece tanto a DeFi como a Balancer. Esta es también la importancia del tiempo.

El gigante de intercambio de criptomonedas Coinbase ha entrado en el espacio de los préstamos.

Golden Finance Blockchain News, 10 de agosto Yearn.finance, una plataforma de agregación de ingresos de DeFi.

El regulador de conducta financiera de Alemania, BaFin, ha pedido a uno de los mayores proveedores de cajeros automáticos de bitcoin del país, KKT UG, que cese sus operaciones. Según lo informado por TrustNodes.