BTC/EUR-2.22%

BTC/EUR-2.22% ETH/EUR-3.26%

ETH/EUR-3.26% LTC/EUR-2.4%

LTC/EUR-2.4% ADA/EUR-3.2%

ADA/EUR-3.2% SOL/EUR-3.14%

SOL/EUR-3.14% XRP/EUR-2.16%

XRP/EUR-2.16%El mercado de derivados está relativamente fragmentado, con términos contractuales que varían ampliamente entre los intercambios, y la calidad de la documentación en esta área también varía.

Analizamos cómo cada intercambio estructuró sus contratos perpetuos, un tipo de derivado que se aproxima al precio de su activo subyacente casi en tiempo real. Los contratos perpetuos están pasando de los contratos inversos tradicionalmente dominantes marcados con Bitcoin a los contratos lineales marcados con USDT. Los intercambios también varían en la forma en que calculan los índices y pagan los fondos.

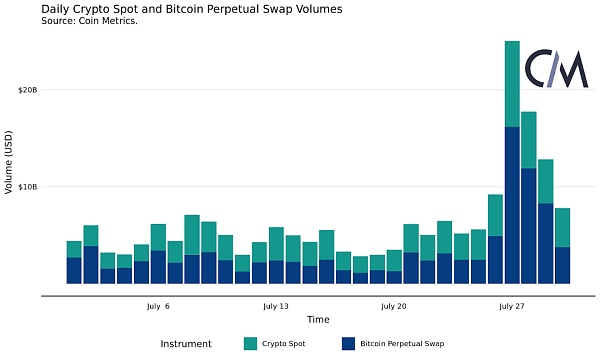

Los volúmenes de contratos perpetuos han disminuido desde principios de año, pero recientemente han aumentado junto con la actividad de precios de Bitcoin.

La falta de estándares en el mercado de derivados dificulta que los comerciantes evalúen el grado de riesgo que están tomando indirectamente a través del índice de sus posiciones. Los índices mal construidos pueden afectar negativamente a los usuarios, especialmente en tiempos de caos y volatilidad del mercado.

El mercado de las criptomonedas aún es joven y las estructuras de los contratos de derivados varían según los intercambios. Los derivados carecen de métodos estándar para calcular índices y pagar fondos, y la documentación en esta área suele ser difícil de seguir. Si bien estos números son importantes para los comerciantes, especialmente en tiempos de volatilidad del mercado, lamentablemente no hay suficiente información al respecto.

Los derivados tienen un gran impacto en el mercado en general debido a su relación con el comercio apalancado, y la reciente apreciación del precio de Bitcoin ha provocado un aumento en el volumen de negociación de los contratos perpetuos. Como es la norma en criptografía, la liquidez en este mercado está muy fragmentada; en el caso de los derivados, los diferentes términos del contrato y las estructuras de API hacen que sea particularmente difícil conciliar los datos recopilados de diferentes intercambios. Estas diferencias ocultan la cantidad de riesgo que asumen los usuarios, especialmente a través de la composición del índice y los cálculos de financiación.

Para ayudarnos a construir nuestro próximo producto de datos de derivados para complementar nuestras fuentes de datos de mercado existentes, el equipo de Coin Metrics ha agregado información de estructura de contrato de los principales mercados de derivados. En esta entrega, analizamos más de cerca el estado del mercado perpetuo de Bitcoin y las diferencias entre los contratos de intercambio perpetuo.

Un contrato perpetuo es un derivado que se aproxima al precio de su activo subyacente casi en tiempo real. Un contrato perpetuo es similar a un futuro a plazo fijo, pero sin liquidación. En cambio, estos derivados utilizan un mecanismo llamado financiación para mantener el precio del swap en línea con el precio del activo subyacente.

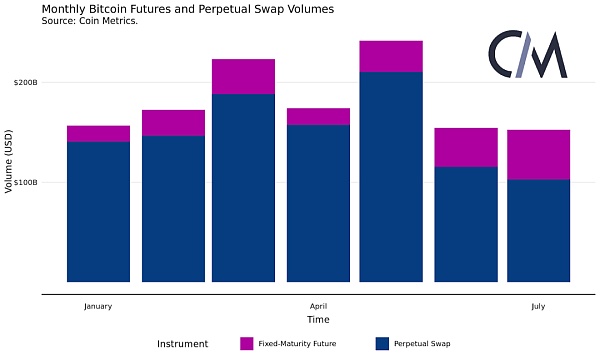

Los contratos perpetuos, popularizados por BitMEX en el ecosistema criptográfico, son raros en los mercados financieros tradicionales. Los contratos perpetuos representan una gran parte del volumen de negociación de derivados, eclipsando el volumen de negociación de futuros a plazo fijo en los intercambios rastreados por Coin Metrics.

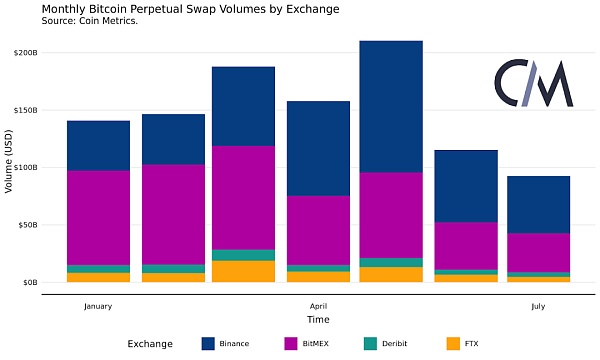

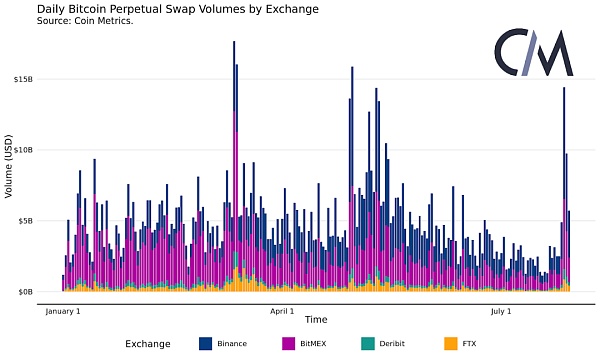

Si bien los contratos perpetuos continúan impulsando el mercado, hasta la fecha, cada intercambio para el que Coin Metrics actualmente tiene datos históricos ha experimentado una disminución significativa en el volumen mensual. Binance, por otro lado, ha ganado mucha participación de mercado este año.

CoinW lanzó el Protocolo Mina (MINA) y comenzó las actividades comerciales: según el anuncio oficial, CoinW lanzó el Protocolo Mina (MINA) y se iniciaron las transacciones y depósitos MINA/USDT. Inicie simultáneamente la actividad de "Operar para enviar un paquete de regalo equivalente a 100U y recargar para disfrutar del reembolso de la tarifa del servicio". Hora: 23:00, 1 de junio de 2021 - 23:00, 4 de junio de 2021

Mina (anteriormente Coda Protocol), un protocolo de cifrado de cadena de bloques con un tamaño de bloque constante. El protocolo Mina comprime toda la cadena de bloques en una instantánea del tamaño de un tweet de Twitter.

CoinW se compromete a seleccionar activos cifrados de alta calidad para los inversores y crear un nuevo modelo de tecnología y finanzas para los usuarios. [2021/6/2 23:04:10]

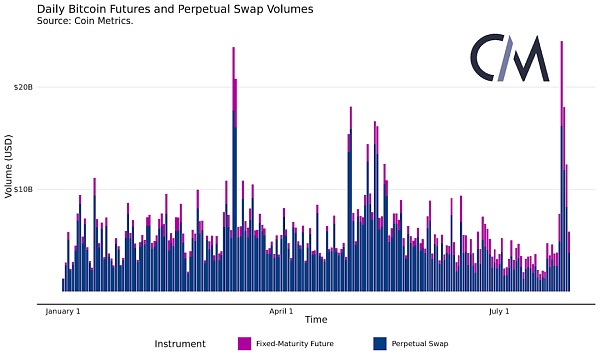

Al observar el volumen de negociación diario, se puede encontrar que el volumen de negociación de cada intercambio a menudo cambia sincrónicamente. También mostró un repunte en el volumen de transacciones a fines de julio, lo que corresponde a la reciente apreciación del precio de Bitcoin. Estos datos también muestran cambios en la dinámica del mercado, como la caída del 12 de marzo.

Los contratos perpetuos tienen una gran influencia en el criptomercado. El volumen del mercado de monedas perpetuas de Bitcoin rastreado por Coin Metrics es significativamente más alto que todos los mercados al contado de criptomonedas que pasan el marco de volumen creíble de Coin Metrics.

Los precios en los intercambios de criptomonedas a menudo divergen debido a las ineficiencias del mercado y la liquidez fragmentada. Esto puede causar problemas para los intercambios de derivados, que requieren un precio de índice estable para la financiación y liquidación. Además, los productos apalancados que ofrecen los intercambios de derivados crean enormes incentivos monetarios para que los actores maliciosos falsifiquen sus precios de índice manipulando el mercado al contado subyacente. Por lo tanto, los índices utilizados por estos intercambios deben mantenerse de manera continua para que sigan siendo relevantes y funcionales para el mercado a pesar de anomalías ocasionales y maliciosas en sus mercados al contado.

El número 58 de State of the Network analiza las ineficiencias y disfunciones del mercado, y enfatiza la necesidad de establecer precios de tragamonedas sólidos en el espacio de las criptomonedas. Si bien el comportamiento del índice puede tener un impacto significativo en los comerciantes en escenarios a la baja, el tema ha recibido poca cobertura. Los intercambios tienen documentación de calidad mixta sobre cómo se calculan los precios de sus índices.

Para servir a los comerciantes de manera efectiva, los precios del índice deben ser receptivos, rastreando las condiciones subyacentes del mercado con una latencia relativamente baja. Esto inevitablemente lo vuelve algo volátil, reflejando fluctuaciones temporales en el mercado subyacente. Para los contratos de fijación de precios y los usuarios de compensación, esta discrepancia no es deseable, y las bolsas de derivados utilizan precios marcados a cambio de una capacidad de respuesta reducida a cambio de una volatilidad reducida.

Según el tipo de garantía utilizada, los contratos perpetuos se dividen en tres categorías: contratos inversos garantizados por el activo subyacente; contratos lineales garantizados por la moneda de cotización, generalmente USD/JPY o USD; contrato cuantitativo para garantía, generalmente Bitcoin.

En los mercados basados en Bitcoin, los contratos inversos son más comunes que los contratos lineales, mientras que los contratos cuantitativos son raros. Sin embargo, los contratos lineales se están volviendo más comunes a medida que USDT reemplaza a BTC como moneda de reserva del ecosistema. Los primeros signos de esta tendencia son visibles en el mercado de futuros de plazo fijo de OKEx, donde los contratos etiquetados con USDT superaron recientemente a los contratos etiquetados con BTC en términos de interés abierto por primera vez. Si bien los perpetuos inversos todavía tienen un interés más abierto que los contratos lineales en el intercambio, la brecha se está reduciendo. Puede leer más sobre el papel cambiante de USDT en el ecosistema criptográfico en nuestro informe, The Rise of Stablecoins.

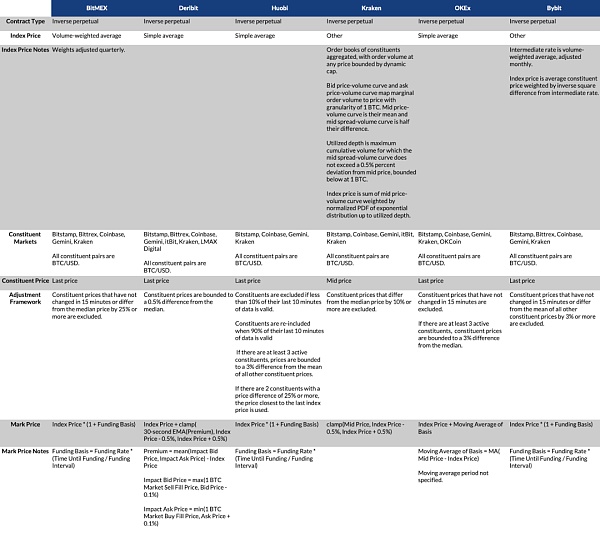

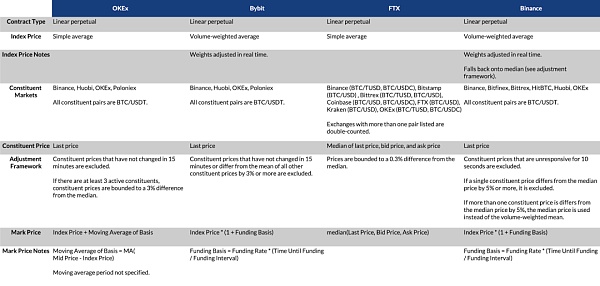

Los métodos de cálculo de índices y precios utilizados por las principales bolsas de derivados para sus productos de contrato perpetuo de Bitcoin son los siguientes (separados por tipo de contrato). Se excluyeron Poloniex y Bitfinex, el primero por la novedad de sus mercados y el segundo por falta de documentación.

La mayoría de estos índices se componen de un promedio simple o ponderado por volumen de los últimos precios de negociación ejecutados en cada mercado constituyente. En este proceso, los precios de los componentes que se desvían en cierta cantidad del precio medio se eliminan o fijan alrededor de la mediana. Los mercados constituyentes, la frecuencia de los ajustes de peso y los límites alrededor de la mediana varían según el intercambio, al igual que los criterios para excluir intercambios inactivos. El marco de composición del índice de los productos perpetuos inversos de los dos intercambios, Bybit y Kraken, es relativamente complicado.

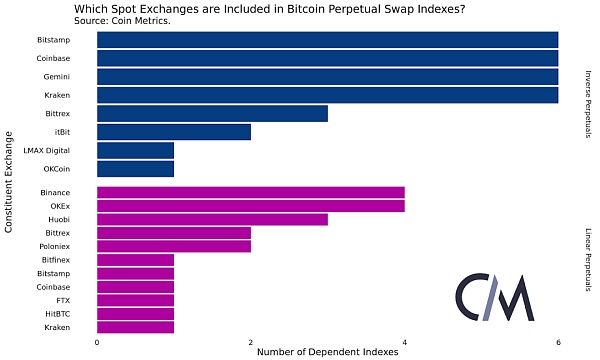

El componente más básico del cálculo del índice de precios es el conjunto de mercados al contado que lo componen. Los operadores de bolsas de derivados deben confiar en que los operadores de sus bolsas constituyentes no falsificarán los precios de los activos a través de informes comerciales inexactos; el volumen se informará con veracidad.

Decidir en qué mercados confiar es una tarea no trivial, discutida en profundidad en el número 61 de SOTN. Los índices para contratos perpetuos inversos generalmente se basan en el mercado BTC/USD, mientras que los índices para contratos lineales a menudo se basan en el mercado BTC/USDT. La excepción a esta tendencia es FTX, cuyos contratos lineales están marginados como saldos USD sintéticos, y cuyo índice no tiene en cuenta ningún mercado de cotización USDT.

Entre los intercambios encuestados, los intercambios constituyentes de los contratos inversos suelen estar ubicados en los Estados Unidos, mientras que los intercambios asiáticos tienen una posición más destacada en el índice perpetuo lineal.

Además de las diferencias en la composición del índice, los intercambios de derivados también difieren en la forma en que calculan los fondos.

A diferencia de los futuros de duración fija, los contratos perpetuos no se liquidan. En cambio, para permanecer vinculados al activo subyacente, se basan en un mecanismo conocido como recompensas de financiación. En este mecanismo, cuando el precio del contrato perpetuo es mayor que el activo subyacente, la posición larga paga la posición corta, y cuando el precio del contrato perpetuo es menor que el activo subyacente, la posición corta paga la posición larga. Estos pagos de financiación incentivan a los participantes del mercado a mantener el precio de las acciones perpetuas cerca del nivel del índice subyacente.

La escala de pago del fondo está determinada por la tasa del fondo, que generalmente se fija dentro del plazo del fondo y es función de la diferencia entre el precio perpetuo y el precio del objeto subyacente en la etapa anterior. En teoría, la tasa de financiación también depende de las tasas de las divisas base y cotizada, pero en la práctica estos valores son fijos en todos los principales mercados de derivados. El método de cálculo de los fondos perpetuos de Bitcoin de las principales bolsas de derivados se muestra en la siguiente figura (separados por tipo de contrato).

Los intercambios varían ampliamente en la forma en que calculan las tasas de financiación y los métodos de pago. Si bien la mayoría de los intercambios solo requieren que los usuarios realicen o acepten pagos de financiación cuando se mantiene una posición al final de un período de financiación, cuya duración también depende del intercambio, algunos intercambios recaudan fondos continuamente.

Algunos intercambios también incorporan el deslizamiento en sus cálculos de la tasa de financiación mediante el uso de precios de impacto, cuyo alcance varía de un mercado a otro. Además de eso, algunos intercambios imponen límites al valor absoluto o la tasa de cambio de las tasas de financiación, posiblemente para evitar que el tamaño o la volatilidad de los pagos de financiación reduzcan la usabilidad de sus productos y para evitar la liquidez al final de cada período de financiación austeridad .

Finalmente, los contratos perpetuos difieren en la cantidad de apalancamiento ofrecido y las condiciones bajo las cuales se proporciona dicho apalancamiento. Los intercambios a menudo ofrecen varios tipos de apalancamiento, generalmente expresados en múltiplos del margen inicial pagado.

La mitad de los principales intercambios ofrecen un apalancamiento de hasta 100x. Dos intercambios, Binance y Huobi, ofrecen un apalancamiento de hasta 125x.

La cantidad de margen que un usuario debe mantener para evitar la liquidación varía de un intercambio a otro, pero generalmente es igual a la mitad del margen inicial. Algunos intercambios también cobran a los comerciantes tarifas adicionales por usar productos altamente apalancados.

A medida que los contratos perpetuos continúan impulsando el mercado de Bitcoin, es fundamental comprender su mecánica. Con el reciente aumento de precios de Bitcoin, el volumen de contratos perpetuos se ha disparado y el mercado perpetuo también se está desarrollando. A medida que la industria madure y adopte USDT como su moneda de cotización común, esperamos ver una mayor adopción de contratos de margen de monedas estables.

A medida que se desarrolla el mercado, esperamos ver una mayor estandarización de los contratos. En la actualidad, la estructura de los contratos de derivados varía, especialmente por la introducción de riesgos imprevistos a través de su composición de precios índice, lo que tendrá un impacto real en los comerciantes. A través de nuestra encuesta del mercado de derivados, esperamos brindar transparencia a este ecosistema opaco, con el objetivo final de proporcionar una interfaz unificada para los datos del mercado de derivados.

Karim Helmy y el autor del equipo de Coin Metrics

Edward Traductor

Editor Eduardo

Tags:

Después de varios meses de arduo trabajo por parte del equipo de investigación de Eth2 con Consensys y DeepWork Studio, nos complace lanzar Eth2 Validator Jumpstarter (beta).Lo lanzamos ahora.

La primera plataforma de recopilación de evidencia electrónica blockchain de supervisión de mercado del país: la "Supervisión y seguro de la ciudad" de la Oficina de Supervisión del Mercado Provincial de Zhejiang se l.

Recientemente, Gandao Intelligent y MeiG Intelligent, el proveedor líder mundial de módulos y soluciones de comunicación inalámbrica.

El mercado de derivados está relativamente fragmentado, con términos contractuales que varían ampliamente entre los intercambios.

Resumen En el contexto de la última carta abierta de OCC que aclara que los bancos nacionales y la FSA pueden administrar criptomonedas.

Transmisión de video en vivo a las 8 en punto de esta noche el 5 de agosto: el próximo avance en el campo DeFi 2020Se invitó especialmente a Constance, directora de operaciones de FTX, Cang Gongzi.

Ryozo Himino, el nuevo comisionado de la Agencia de Servicios Financieros de Japón (FSA).