BTC/EUR-2.22%

BTC/EUR-2.22% ETH/EUR-3.26%

ETH/EUR-3.26% LTC/EUR-2.4%

LTC/EUR-2.4% ADA/EUR-3.2%

ADA/EUR-3.2% SOL/EUR-3.14%

SOL/EUR-3.14% XRP/EUR-2.16%

XRP/EUR-2.16%

El 24 de agosto, "Wanhui Dovey" dio la noticia en las redes sociales de que el equipo de auditoría descubrió que el nuevo proyecto de minería de liquidez tenía una puerta trasera de contrato, y el equipo puede transferir los fondos del contrato en cualquier momento.

Este es un verdadero microcosmos del caluroso verano DeFi. Frente a los interminables proyectos de minería de liquidez de alto rendimiento, el atractivo del "1000% anualizado" y el "aumento de 10,000 veces" a menudo oculta la fatalidad de "no auditado por el contrato". riesgo. Bajo el crecimiento explosivo en volumen, especialmente el "efecto de creación de riqueza diez mil veces mayor" que entusiasma a los participantes del mercado, el sentimiento Fomo (miedo a perderse algo) se está extendiendo como nunca antes.

Desde que uniswap y otras aplicaciones DEX de tipo AMM detonaron el mercado, muchos sectores del concepto DeFi, como los oráculos, la minería de liquidez y la agricultura de rendimiento, se han hecho cargo de forma alterna, llevando el sentimiento del mercado a un clímax paso a paso.

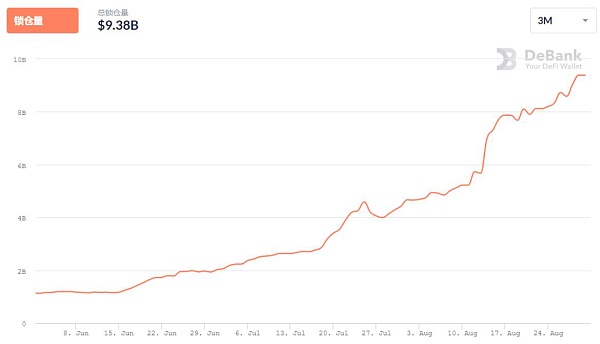

Al 30 de agosto de 2020, el volumen total de bloqueo (TVL, es decir, el valor total de ETH y varios tokens ERC-20) en todo el mundo DeFi ha alcanzado los 9380 millones de dólares estadounidenses, que está a poca distancia. de 10 mil millones de dólares EE. UU. También puede ser la primera vez en la historia humana que los activos de casi decenas de miles de millones de dólares se alojan directamente en una pila de códigos de protocolo anidables.

Las principales direcciones de Cardano han comprado $ 130 millones en ADA en los últimos 8 días: Golden Financial News, el sentimiento de la plataforma de datos en cadena muestra que las direcciones de los principales titulares de Cardano con tenencias de 10,000 a 10 millones de monedas en la cadena Cardano han acumulado un valor de 1,38 en los últimos 8 días mil millones de dólares de ADA, o alrededor del 0,46% de la oferta existente. [2022/8/6 12:06:36]

En el volumen del mercado DeFi en constante expansión, los tres principales activos actualmente bloqueados son:

El valor total de los activos bloqueados de Aave es de US$1.600 millones;

El valor total de los activos bloqueados de Maker es de 1400 millones de dólares estadounidenses;

El valor total de los activos bloqueados por Curve es de US$1.300 millones;

La diferenciación del mercado también se está acelerando en el crecimiento explosivo de DeFi. Excepto Maker, Aave, Curve y Yearn, son casi todos los recién llegados que vienen de atrás. Los proyectos con nuevos diseños y reglas de juego son deslumbrantes, e incluso el hielo y fuego son cielo doble.

La clase DEX también ha comenzado a aplastar gradualmente el segundo nivel e incluso desafiar a las plataformas comerciales de primer nivel.El 30 de agosto, Uniswap una vez más alcanzó un nuevo hito: el volumen de operaciones de 24 horas fue más alto que Coinbase por primera vez en historia, y el volumen de operaciones de 24 horas de Uniswap superó los 426 millones de dólares estadounidenses, mientras que el volumen de operaciones de 24 horas de Coinbase Pro fue de $ 348 millones durante el mismo período.

Informe: La mayor caída de BTC en esta ronda es del 74 %, y el precio todavía tiene cierto margen de caída: el 27 de julio, OKLink, un proveedor de servicios de tecnología y datos de blockchain, y Lucida, un fondo de cobertura cuantitativo, publicaron "El impacto de datos en cadena sobre el valor de la inversión en el mercado secundario”, informe conjunto. El informe realiza una investigación exhaustiva sobre el ciclo de desarrollo actual del mercado de encriptación desde la perspectiva de los datos en cadena, incluido cómo juzgar la etapa del mercado, cómo usar indicadores en cadena para comprar fondos y escapar de los tops, y usar el factor de tasa de emisión de stablecoin para predecir alcistas y bajistas del mercado, etc. Al mismo tiempo, el informe también expresa algunas opiniones sobre la tendencia de desarrollo de la cadena pública y la importancia de los indicadores de datos para la inversión secundaria en el mercado de la cadena pública.

El informe señaló que durante los tres ciclos de reducción a la mitad, la reducción máxima de BTC fue del 94%, 86% y 84% respectivamente, y la caída máxima de BTC en esta ronda fue del 74%.La duración del mercado bajista en el estilo tradicional (todavía hay una desviación de 2 a 4 meses en la dimensión de tiempo actual), por lo que todavía hay cierto margen para la caída de precios. [2022/7/27 2:41:33]

Sin embargo, debajo de la prosperidad, también hay preocupaciones ocultas.Debajo de las ruedas que avanzan rápidamente, también se entierran muchas lagunas, especialmente para el protocolo DeFi anidado de múltiples capas: la combinación de varias herramientas financieras DeFi se ha convertido en la norma, y Driven por algoritmos automatizados, aunque el valor puede fluir más rápidamente a través de la red blockchain, también significa que cualquier punto de riesgo único puede desencadenar un "efecto mariposa".

Especialmente cuando el volumen ha llegado a decenas de miles de millones, cualquier pequeña laguna debajo del enorme volumen tendrá consecuencias inconmensurables e incluso se convertirá en una máquina de dinero universal para talentos técnicos (piratas informáticos).

Nebula Protocol, un protocolo de gestión de activos pasivos, emitió oficialmente lanzamientos desde el aire a los interesados en LUNA: el 16 de abril, el protocolo de gestión de activos pasivos ecológicos de Terra Nebula Protocol emitió oficialmente lanzamientos desde el aire a los interesados en LUNA y abrió el módulo de compromiso de gobernanza, los usuarios elegibles ahora pueden reclamar y comprometerse NEBRASKA.

Como se informó anteriormente, Nebula Protocol, un acuerdo de gestión de activos pasivos, anunció que comenzará oficialmente el proceso en línea el 15 de abril. El 1 % del token NEB total se enviará desde el aire a los contribuyentes de LUNA hasta la altura del bloque 7169420, y los usuarios pueden reclamarlo. el 15 de abril. [2022/4/16 14:28:16]

Lejos queda el "evento bZx" en el que se obtuvieron cientos de miles de dólares a través de "DeFi Lego" en 15 segundos en el primer semestre de este año. El "atacante" aprovechó la "laguna legal" de bZx para hacer un uso completo de "DeFi Lego" dentro de un bloque de tiempo de Ethereum (menos de 15 segundos), entre 5 productos DeFi (dydx, Compound, bZx, Uniswap, kyber) Contrato mutuo Las llamadas, bajo la premisa de no utilizar sus propios fondos, se vinculan estrechamente una tras otra, y finalmente "arbitran" con éxito cientos de miles de dólares mediante la manipulación de precios entre lagunas.

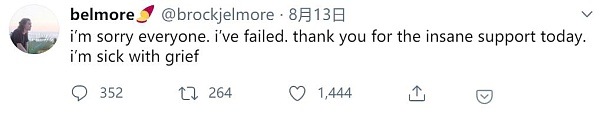

Recientemente, hubo el "incidente de vulnerabilidad de YAM" el 13 de agosto. En solo 24 horas, el precio y la atmósfera de la comunidad experimentaron una rara "montaña rusa", que eventualmente causó que 750,000 yCRV en el contrato de gobierno se bloquearan permanentemente.

Al mismo tiempo, entre todos los tipos de riesgos contractuales, si las lagunas contractuales negligentes son "desastres naturales probabilísticos" inevitables, entonces las estafas diseñadas maliciosamente son "desastres provocados por el hombre" completamente inevitables, especialmente si no hay una auditoría del contrato. Bajo la premisa de este , una vez que el usuario transfiere activos sin ninguna contraprestación, equivale a enviar dinero al "hacker".

Alguien reveló una estafa de minería de liquidez típica reciente. El proyecto otorgó el contrato de participación cuando el usuario lo autorizó por primera vez, pero además requirió que el usuario lo autorizara a transferir dinero (autorización de función transferFrom) durante la segunda autorización.

"Si no ha leído el contrato, se estima que la mayoría de los puerros no tienen cerebro para autorizar. En este caso, es inútil sacar el dinero del contrato y debe cancelar manualmente la autorización. Es es realmente un cerdo asesino. Se estima que muchos puerros todavía están muertos sin razón ", incluida la chica del proyecto de minería de liquidez mencionada al comienzo del artículo. Más tarde, se descubrió que la primera transferencia de fondos del equipo al contrato fue a través de la transferencia de moneda anónima en efectivo de Tornado, que también fue enorme. Probablemente una entrada hecha desde el principio.

En el actual ambiente de "minería" caliente, solo hay muchas estafas similares. Por lo tanto, DeFi, que parece estar avanzando rápidamente, es más como un juego de "recoger castañas del fuego" en el que decenas de miles de millones de dólares de oro se colocan en un entorno al aire libre sin defensa.

Como un montón de códigos de protocolo anidados que albergan casi decenas de miles de millones de dólares en activos, DeFi ya tiene la confianza suficiente para asumir gradualmente la posibilidad de cambio. A los ojos de la mayoría de las "cadenas de bloques", también se está convirtiendo gradualmente en una "Tierra de promesa". "donde las posibilidades son infinitas.

Pero tiene que ir con más firmeza. Solo hay una delgada línea entre la "tierra de la esperanza" y la "raíz de todos los males".

En el mundo DeFi, el contrato inteligente en sí mismo lo es todo, y cualquier laguna en el código del contrato puede tener consecuencias fatales directamente. A diferencia de la lógica relativamente clara de la liquidación de siniestros y la delimitación de derechos y responsabilidades en el mundo tradicional, el intento de seguro del propio contrato inteligente acaba de comenzar.

Tomemos como ejemplo el seguro descentralizado Nexus Mutual (NXM). Como proyecto de seguro mutuo construido en la red Ethereum, NXM es el primer y casi el único producto de "seguro de contrato inteligente" relativamente maduro en el ecosistema blockchain actual. ocupa el puesto 14 entre todos los proyectos DeFi ($ 78 millones), y también es el único proyecto de seguro descentralizado en la lista.

Como producto de seguro con contratos inteligentes como objeto del seguro, la responsabilidad del seguro de NXM se define claramente como "usos no intencionados del código". En el proceso de uso específico, el usuario debe pasar KYC para convertirse en miembro antes de pagar el DAI, Ether o NXM correspondiente para comprar el producto de seguro (si paga con DAI o Ether, el fondo del sistema los convertirá automáticamente en tokens NXM para el pago). ) .

El 90% del NXM se destruirá después de comprar el seguro, y el 10% restante cuando se piratee el contrato inteligente designado, el miembro asegurado puede presentar un reclamo para recuperar la pérdida. Si no hay reclamo, se devolverá al usuario.

El "incidente bZx" también es un caso típico de liquidación de reclamos de NXM, que prueba preliminarmente el intento beneficioso de los seguros descentralizados como NXM para prevenir los riesgos de los contratos inteligentes de tablas de usuarios.

Sin embargo, el seguro descentralizado actual en el campo de DeFi todavía se encuentra en una etapa temprana de exploración en comparación con la industria de seguros tradicional madura. El gobierno de reclamos debe llevarse a cabo después de que ocurra un evento de reclamo, pero en el seguro descentralizado, combinado con el gobierno del token. modelo, el reclamo es exactamente opuesto al interés del poseedor del token que tiene derecho a decidir si resuelve el reclamo.

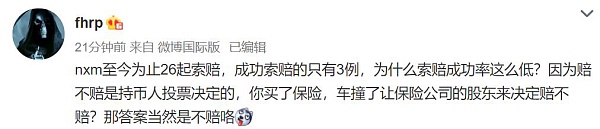

Aún tomando NXM como ejemplo, ha habido 26 reclamos relacionados hasta el momento, y solo 3 casos se han reclamado con éxito. "fhrp" da en el clavo con esto: "Pagar o no se decide por el voto de los tenedores de divisas. ¿Usted compra un seguro y los accionistas de la compañía de seguros deciden si pagar o no si el automóvil golpea? La respuesta es, por supuesto, ninguna compensación".

Y estrictamente hablando, el pago de siniestros de NXM está más inclinado a hacerse cumplir mediante incentivos económicos simbólicos, lo que sigue siendo muy diferente de la liquidación de siniestros de la compañía de seguros tradicional.

Sin embargo, con el crecimiento del volumen, todo el mundo ha prestado gradualmente más atención a la demanda de seguros descentralizados. YFI también ha anunciado recientemente su entrada oficial en el campo de los seguros DeFi. Creo que habrá más mecanismos de seguros nuevos en el futuro. emerger

Para los piratas informáticos, las decenas de miles de millones de activos alojados en el código no son más que una mina de oro expuesta frente a ellos. Para el futuro al que DeFi está a punto de llegar, decenas de miles de millones de dólares son solo el punto de partida. Quién será ¿La próxima DeFi con posibilidades ilimitadas? Las escoltas mundiales, esperemos y veamos.

Tags:

En los últimos días, el proyecto DeFi de minería de liquidez más candente en Ethereum debe ser SushiSwap.Con la ayuda del mecanismo de incentivos de distribución de tokens SUSHI a proveedores de liquidez.

Al invertir, no solo debemos prestar atención a los campos en los que invertimos, sino también al entorno económico y macrofinanciero.

La Asociación Libra actualizó su libro blanco en junio de este año. Se puede ver en el nuevo libro blanco que sus productos y estrategias comerciales han sufrido cambios significativos. Primero.

El 24 de agosto, "Wanhui Dovey" dio la noticia en las redes sociales de que el equipo de auditoría descubrió que el nuevo proyecto de minería de liquidez tenía una puerta trasera de contrato.

La industria descentralizada se encuentra actualmente en pleno apogeo y se ha convertido gradualmente en una parte central del campo blockchain. Para ello.

Según un informe de Decrypto del 2 de septiembre, la Bolsa de Valores de Viena (Wiener Börse), una de las bolsas de valores más grandes de Europa Central.

Desde principios de este año, las noticias positivas de la moneda digital del banco central nunca han cesado. A principios de abril.