BTC/EUR-2.22%

BTC/EUR-2.22% ETH/EUR-3.26%

ETH/EUR-3.26% LTC/EUR-2.4%

LTC/EUR-2.4% ADA/EUR-3.2%

ADA/EUR-3.2% SOL/EUR-3.14%

SOL/EUR-3.14% XRP/EUR-2.16%

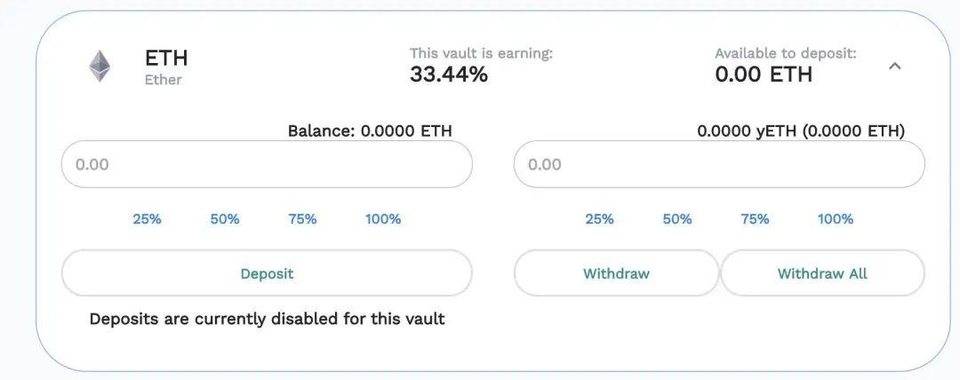

XRP/EUR-2.16%El protocolo de minería de liquidez de DeFi, Yearn.finance, lanzó recientemente el grupo inteligente yETH, y rápidamente se hizo popular en el mercado. Según datos del 4 de septiembre, yETH Vault ha bloqueado con éxito 345,000 ETH, por un valor aproximado de 140 millones de dólares estadounidenses. En el momento de redactar este informe, el rendimiento anualizado mostrado del grupo inteligente YETH es de alrededor del 33,49 %, lo que supera con creces el de los productos generales de gestión de patrimonio. Entonces, ¿de dónde proviene el rendimiento de este producto?

Para este tema importante, el fundador de YFI, Andre Cronje, dio su explicación:

El artículo tiene como objetivo proporcionar una introducción rápida a cómo funciona el grupo inteligente de YETH, y parece que circula una gran cantidad de información errónea en este momento.

En primer lugar, ¿de dónde provienen los ingresos del grupo inteligente YETH?

Lending, los activos se prestan a través de las plataformas Aave, Compound y dYdX para ganar intereses;

ingresos de LP, proporcionados a Uniswap, Balancer y Curve para ganar tarifas de transacción;

Powell: DeFi debe regularse adecuadamente antes de expandirse al comercio minorista: Jinse Finance informó que en las "Oportunidades y desafíos de la tokenización financiera" organizada por el Banco de Francia el 27 de septiembre, el presidente de la Reserva Federal, Powell, dijo que la existencia de la ecología DeFi " está relacionado con la falta de transparencia" Problemas estructurales significativos relacionados con el tema", lo que indica debilidades regulatorias y trabajo por hacer. Agregó que a medida que DeFi se expande y comienza a llegar a más inversores minoristas, es necesario establecer una regulación adecuada. [2022/9/28 5:57:17]

Los incentivos de liquidez, como Compound, Balancer y Curve, brindan incentivos adicionales para los proveedores de liquidez;

Riesgos involucrados en YETH Smart Pool:

El riesgo involucrado en los préstamos, dado que YETH Smart Pool es el prestamista, es posible que los activos no siempre estén disponibles. Entonces, ¿cómo funciona? Cuanto más cerca esté el conjunto de activos de vaciarse (es decir, la cantidad máxima de fondos prestados), mayor será el interés que ganará. Esto permite que se ofrezcan nuevos activos (o que se devuelvan activos prestados), pero existe una ventana en la que se ofrecen más activos de los que están disponibles para pedir prestados.

Puede haber riesgos de contratos inteligentes involucrados, y siempre existe la posibilidad de errores y otras fallas.

Falta de actividad comercial, lo que significa tarifas más bajas;

La liquidez fomenta las fluctuaciones de precios, lo que resulta en un rendimiento anualizado (APY) inestable;

Explicación de YETH Smart Pool:

El grupo inteligente YETH proporciona a Maker ETH para acuñar DAI;

DAI proporcionado a yDAI (yearn.finance DAI smart pool);

Explicación de yDAI Smart Pool:

DAI proporcionado a curve.fi/y;

Los tokens curve.fi/y LP están bloqueados en el tablero para recibir CRV;

Hemos visto mucha información errónea sobre el grupo inteligente YETH y el DAI que acuña, en comparación con el DAI disponible. Esto no es diferente a la utilización del prestamista/prestatario.

Si ofrece 100 fichas a un prestamista y alguien pide prestadas 50 fichas. Entonces no puede retirar sus 100 tokens, pero puede retirar 50 tokens, cuando retira 50 tokens, el prestatario paga una prima adicional, por lo que se incentiva a otros prestamistas a aumentar los tokens, o el prestatario pagará la deuda.

Esta es la premisa básica del grupo inteligente, y YETH no es una excepción. Pero hay una diferencia, ya que yETH usa yDAI, el "prestamista" es en realidad curve.fi.

Cuando el DAI en el conjunto de activos es bajo, los arbitrajistas venden DAI a cambio de otras monedas estables (USDC, USDT o TUSD), lo que aumenta la cantidad de DAI en el conjunto. Y cuando se elimina DAI, el comercio en DAI se vuelve aún más valioso. Esta es la misma explicación para la utilización del prestamista y el prestatario.

La única diferencia central aquí es que en una bóveda normal, no hay deuda. Y yaLINK y YETH tienen deudas, lo que agrega un riesgo adicional porque necesita tener suficientes fondos disponibles para pagar la deuda.

Es por eso que mantenemos una proporción de alrededor del 200%, por lo que hay un margen de seguridad del 50% en caso de que los prestamistas/liquidez estén cortos.

La mayoría de los sistemas tienen un colchón de préstamo máximo, lo que significa que debe haber una cierta cantidad de liquidez mínima en el sistema. Una regla general es alrededor del 25% (por lo que los prestatarios no pueden pedir prestado más del 75% de sus fondos). Por lo tanto, la bóveda YETH tiene un tope de aproximadamente $ 60 millones y el búfer es de aproximadamente $ 16 millones, por lo que incluso si el grupo Y se reduce a la mitad, seguirá estando disponible.

Tags:

Resumen de las preguntas y respuestas económicas de Filecoin:Cofundador de Coin Metrics: Las bóvedas de Bitmex valen alrededor de $2 mil millones en bitcoins: En las primeras horas del 2 de octubre.

Anonymous Space Exchange Protocol (Protocolo de intercambio de espacio anónimo.

Anoche, hubo una ola de tocar fondo, y el precio rompió la supresión del triángulo descendente por hora, y el máximo alcanzó alrededor de 10,440 dólares estadounidenses y luego volvió a caer. Sin embargo.

El protocolo de minería de liquidez de DeFi, Yearn.finance, lanzó recientemente el grupo inteligente yETH, y rápidamente se hizo popular en el mercado. Según datos del 4 de septiembre.

El artículo es una contribución de Biquan Beiming, columnista de Jinse Finance and Economics, y sus comentarios solo representan sus puntos de vista personales.

Cuando los nuevos participantes de DEX están copiando frenéticamente el modelo de Uniswap.

Las tarifas de transacción en la red Ethereum alcanzaron recientemente nuevos récords por hora. A medida que Ethereum (ETH) se recuperó, los mineros de la red ganaron más de $ 500,000 en solo una hora.