BTC/EUR-2.22%

BTC/EUR-2.22% ETH/EUR-3.26%

ETH/EUR-3.26% LTC/EUR-2.4%

LTC/EUR-2.4% ADA/EUR-3.2%

ADA/EUR-3.2% SOL/EUR-3.14%

SOL/EUR-3.14% XRP/EUR-2.16%

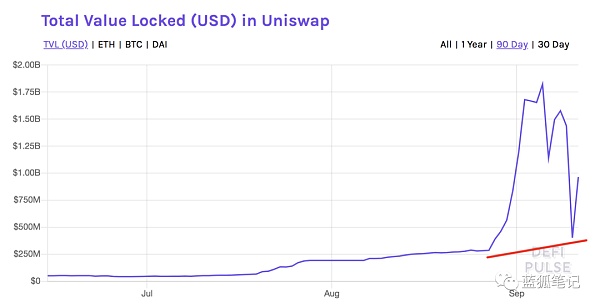

XRP/EUR-2.16%La liquidez de Uniswap cayó ayer más del 70% y volvió a la misma escala que tenía antes del nacimiento de SushiSwap, que era de menos de 500 millones de dólares estadounidenses, mientras que SushiSwap "aprovechó" la liquidez de más de mil millones de dólares estadounidenses. En otras palabras, después de la migración de liquidez, la liquidez de SushiSwap es más del doble que la de Uniswap.

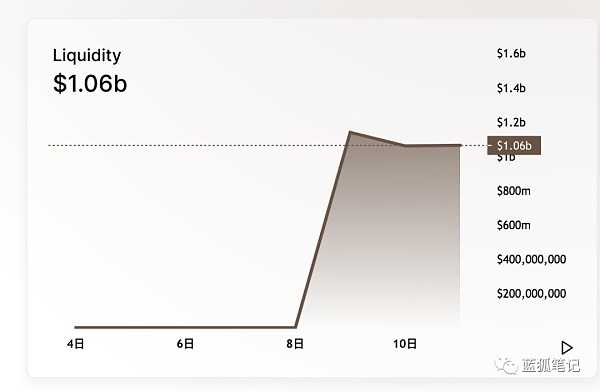

(La liquidez de Uniswap cayó un 70% ayer)

(La liquidez de SushiSwap fue más de 2 veces la de Uniswap ayer)

No importa lo que la gente piense de SushiSwap, es una batalla clásica en la historia del cifrado. En esencia, SushiSwap no aprovechó demasiada liquidez en Uniswap, porque la liquidez de Uniswap antes y después del nacimiento de SushiSwap era casi la misma, y lo que SushiSwap se llevó fue su propia liquidez.

(A juzgar por la liquidez de Uniswap antes y después del nacimiento de SushiSwap, simplemente recupera su propia liquidez)

Sin embargo, el juego basado en Uniswap de SushiSwap es muy innovador, porque no es solo una simple bifurcación, sino un mecanismo de distribución de tokens (referencia parcial a YFI) y, lo que es más importante, un token de capital de fondo de liquidez basado en Uniswap. , lo que resuelve el problema de liquidez posterior para ello. En otras palabras, desde el principio, SushiSwap no tiene que preocuparse por la cuestión de si la gallina pone el huevo o el huevo pone la gallina. Gracias a la vieja gallina Uniswap, SushiSwap no tiene que preocuparse por no tener huevos, es sólo una cuestión de cuántos.

Celer cross-chain bridge cBridge es compatible con Kava Network: noticias del 17 de junio, Celer cross-chain bridge cBridge es compatible con Kava Network, los usuarios pueden realizar transferencias entre cadenas de USDC, USDT, WETH, DAI y WBTC entre Ethereum y Kava. [2022/6/17 4:34:26]

Este tipo de jugabilidad parece muy simple después del evento, y no hay mucho contenido técnico, pero combina estos mecanismos y jugabilidad para detonar la comunidad de encriptación, y golpea de lleno la emoción de la comunidad.

(La liquidez de Uniswap ha vuelto a superar los 1.000 millones de dólares)

Después de que la liquidez de Uniswap cayera a menos de $ 500 millones ayer, la liquidez de Uniswap aumentó a más de $ 1 mil millones hoy. ¿Que esta pasando aqui? ¿Vuelve a fluir la liquidez de SushiSwap? no.

Blue Fox Notes descubrió que la liquidez de SushiSwap se mantuvo en el mismo nivel que antes (ligera caída). Entonces, ¿de dónde viene la nueva liquidez de alrededor de US$500 millones? Resultó que llegó SashimiSwap (sashimi).

El sashimi (pescado crudo) no solo aporta una nueva minería de liquidez, sino que también aporta una nueva inspiración a otras cadenas y proyectos públicos. Si otras cadenas o proyectos públicos se utilizan correctamente, es muy probable que estos proyectos también se unan a la batalla. Sin embargo, el efecto de unirse a la batalla disminuirá gradualmente.

La esencia de SashimiSwap es la misma que la de SushiSwap. También es un DEX en modo AMM y una bifurcación de Uniswap, pero no es una bifurcación de SushiSwap, y los dos no compartirán liquidez.

En términos de mecanismo, SashimiSwap copió SushiSwap, y los usuarios solo necesitan comprometer los tokens LP de 11 fondos de liquidez en Uniswap para extraer tokens SASHIMI. Al mismo tiempo, el mecanismo de incentivos es el mismo: en los primeros 100 000 bloques (desde la altura del bloque 10 833 000 hasta 10 933 000), otorgará 1000 tokens SASHIMI por bloque a los usuarios que prometen 11 recompensas de tokens LP del grupo de liquidez de Uniswap. Después de los primeros 100 000 bloques, la recompensa se desplomará a 100 SASHIMI por bloque. El mecanismo de incentivos simbólicos es el mismo que el de SushiSwap. Adopta el modelo de mantener alto y luchar alto, tratando de aumentar rápidamente la liquidez general a través de estímulos de alto rendimiento a corto plazo.

Además del mismo mecanismo que SushiSwap, SashimiSwap es diferente en el sentido de que no tiene una participación de asignación de tokens del 10 % para el equipo de desarrolladores. En SushiSwap, el 10 % de la participación del fundador se utiliza para desarrollo y auditoría, etc., derivados directamente de la distribución de tokens SUSHI. La participación del desarrollador de SasimiSwap no proviene directamente de la distribución del nuevo token, sino del 0,05 % de la tarifa de transacción del 0,3 %, y el 0,25 % restante de la tarifa recompensa a los usuarios que brindan liquidez. Se enviará una tarifa del 0,05% al contrato SASHIMI DAO.

Si muchos proyectos quieren dar un nuevo aire, es muy importante encontrar un punto detonante de la demanda. Uno de los desencadenantes de la demanda actual es el alto rendimiento de la minería de liquidez. (Por supuesto, este es un estímulo a corto plazo, y el desarrollo a largo plazo requiere una combinación de largo y corto)

SashimiSwap fue iniciado por Aelf y luego se integrará con AESwap en su propia cadena de bloques. Desde esta perspectiva, Aelf originalmente iba a lanzar su AESwap, y SashimiSwap puede matar dos pájaros de un tiro.

* Allanar el camino para el desarrollo de AESwap

AESwap fue originalmente un proyecto ecológico DeFi que la propia Aelf quería promover. Si no se copia la jugabilidad de SushiSwap, se necesitará más tiempo, energía y costo para atraer la atención de las personas. Pero ahora, simplemente copiando el modelo SushiSwap y eliminando la participación del token del desarrollador de la distribución de minería de liquidez, este movimiento despertó inmediatamente la reacción del mercado.

Aprovechando la tendencia para aumentar la demanda de tokens de cadena pública Aelf

El precio de la cadena pública de Aelf se ha más que duplicado desde ayer hasta ahora, y su principal fuerza motriz proviene del impacto de la minería de liquidez en SashimiSwap. En Uniswap, hay 11 grupos de tokens para minería, de los cuales hay 2 grupos de tokens, uno es el grupo de tokens SASHIMI/ELF y el otro es el grupo de tokens ETH/ELF. Para ingresar a estos dos grupos de tokens de alto rendimiento para la minería de liquidez, los usuarios deben comprar ELF con el mismo valor que ETH para proporcionar liquidez en Uniswap, lo que resulta en un aumento en la demanda de ELF. Por supuesto, esta es también la principal fuerza impulsora para que la liquidez de Uniswap vuelva a aumentar.

Desde esta perspectiva, ha traído nueva inspiración de juego a otras cadenas y proyectos públicos. Es tomar prestado el modelo SushiSwap para servir en última instancia al desarrollo de su propia ecología o proyectos, especialmente para lograr la estimulación de la liquidez a corto plazo y completar el arranque en frío inicial. Desde el punto de vista actual, este truco está funcionando a corto plazo.

Por supuesto, este juego no está exento de efectos secundarios. Si demasiadas cadenas públicas o partes de proyectos adoptan con frecuencia este método, será una pérdida de dinero. La minería de liquidez demasiado frecuente en sí misma no genera valor a largo plazo. Los comerciantes en el mercado son los que pagan la factura final de esta forma de jugar, y los que se benefician son las primeras partes del proyecto de puesta en marcha, las primeras ballenas que participan en la minería de liquidez y los mineros en cadenas públicas como Ethereum. A medida que más personas participan, más costosa es la tarifa de manejo (la tarifa de manejo de Ethereum de hoy ha superado con creces la tarifa de manejo de Bitcoin, y el valor total de su flujo diario también ha superado el de Bitcoin, la razón principal de esto es la minería de liquidez ). Desde una perspectiva a corto plazo, es esencialmente un juego de suma cero Si los comerciantes y los proveedores de liquidez no pueden llegar a un acuerdo al final, este es un juego de poco valor a largo plazo y puede terminar en un lío. Para los usuarios comunes, no es necesariamente adecuado para la participación y los riesgos deben estar bien controlados.

Al mismo tiempo, este tipo de juego también tendrá un efecto decreciente, porque a medida que las personas que proporcionan liquidez descubran que no todos pueden ganar dinero en el mercado, el entusiasmo de la gente disminuirá y finalmente regresará a un rendimiento promedio relativamente racional.

Tags:

El 22 de agosto, se inauguró en el distrito de Chenghua, Chengdu.

La minería de liquidez de DeFi se ha vuelto muy popular.

El requisito previo para convertirse en parachain en Polkadot es obtener una ranura parachain. La premisa para obtener una ranura para tarjetas es prometer tokens primero.

La liquidez de Uniswap cayó ayer más del 70% y volvió a la misma escala que tenía antes del nacimiento de SushiSwap, que era de menos de 500 millones de dólares estadounidenses.

El 29 de agosto, se lanzó la billetera personal de moneda digital CCB en la aplicación. Ingrese "número" en el cuadro de búsqueda y aparecerán dos submenús "recarga de billetera digital" y "moneda digital". Los usuari.

El artículo es una contribución de Biquan Beiming, columnista de Jinse Finance and Economics, y sus comentarios solo representan sus puntos de vista personales.

La empresa emergente de música Web3, Tetavi, ha recaudado $ 20 millones liderada por Insight Partners: Jinse Finance informó que la empresa emergente de creación de contenido musical Web3, Tetavi.