BTC/EUR-2.22%

BTC/EUR-2.22% ETH/EUR-3.26%

ETH/EUR-3.26% LTC/EUR-2.4%

LTC/EUR-2.4% ADA/EUR-3.2%

ADA/EUR-3.2% SOL/EUR-3.14%

SOL/EUR-3.14% XRP/EUR-2.16%

XRP/EUR-2.16%El sector DeFi está en auge, y cada vez más personas están prestando atención a este campo. Desde qué ángulos se puede interpretar DeFi es la primera pregunta en la que todo seguidor debe pensar. Este documento proporciona tres dimensiones de datos para su referencia.

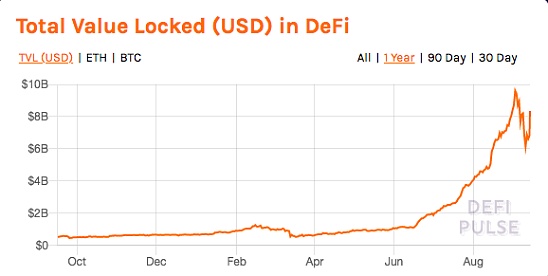

Desde mediados de junio de este año, el mercado DeFi ha estado activo durante varios meses. Durante este período, apareció un gráfico de DeFi Pluse en casi todas las comunidades y artículos sobre DeFi, es decir, sobre el tamaño de los activos bloqueados en los proyectos DeFi (Valor total bloqueado en DeFi, TVL). Desde principios de este año, el indicador TVL ha aumentado de un máximo de US$7 a US$9.600 millones, un aumento de casi 14 veces, lo que puede describirse como abrumador. Recientemente, con el ajuste del mercado de capitales global, las criptomonedas también han disminuido en cierta medida. La escala bloqueada actual de DeFi es de 8.350 millones de dólares estadounidenses, y el efecto de aglomeración de activos sigue siendo muy evidente.

Fuente: DeFi Pluse

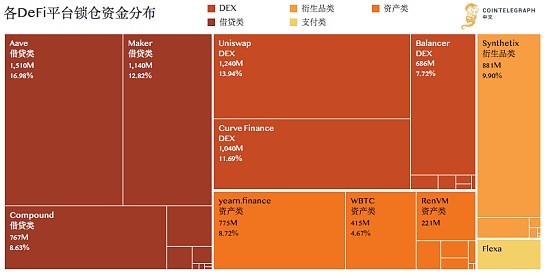

Mirándolo más detenidamente, el autor usa el siguiente diagrama de árbol para representar la distribución de los fondos bloqueados de DeFi, y hay dos hallazgos que vale la pena señalar:

1. Desde la perspectiva de los tipos de plataforma, la escala de los fondos bloqueados de mayor a menor es: préstamos ($3600 millones) > DEX ($3000 millones) > activos ($1500 millones) > derivados ($1000 millones) > Pagos ($150) millón). Esto muestra que los acuerdos de préstamo y las plataformas comerciales se encuentran actualmente en una posición de liderazgo en el sector DeFi, mientras que la dirección de los pagos descentralizados aún no se ha desarrollado por completo.

MicroStrategy anunció la compra de otros 1914 BTC a un precio promedio de $49 229: el 30 de diciembre, el director ejecutivo de MicroStrategy, Michael Saylor, anunció que MicroStrategy había comprado otros 1914 BTC a un precio unitario de $49 229 por aproximadamente $94,2 millones en efectivo. Al 29 de diciembre de 2021, MicroStrategy posee 124 391 bitcoins por un valor de $3750 millones a un precio promedio de $30 159 por bitcoin. [2021/12/31 8:15:35]

2. Desde la perspectiva de la concentración de distribución, en comparación con antes, la distribución de fondos bloqueados entre varias plataformas se ha vuelto más dispersa. Las cinco principales plataformas (Aave, Maker, Curve, Synthetix y yearn.finance) representaron el 61 % del total. mientras que Maker, que ocupó el primer lugar en el pasado, representó alrededor del 60% durante varios meses.

Fuente de datos: DeFi Pluse, dibujo: Cointelegraph Chinese

Con respecto al indicador de bloqueo de activos, el autor tiene los siguientes dos puntos de vista para referencia de los lectores:

1. La escala de bloqueos de activos se ha disparado en un corto período de tiempo, pero los US$8.35 mil millones actuales representan solo el 2.4% del valor de mercado total del mercado de criptomonedas de US$345 mil millones, y habrá enormes crecimiento en el espacio futuro.

2. En esta etapa, los fondos DeFi fluyen con mucha frecuencia, la mayoría de los cuales tienen el propósito de extraer liquidez y arbitraje especulativo, y existe un fenómeno de mayor apalancamiento. Además de prestar atención al tamaño de los fondos, también debemos prestar atención a si los fondos se pueden depositar durante mucho tiempo.

Tráfico de usuarios

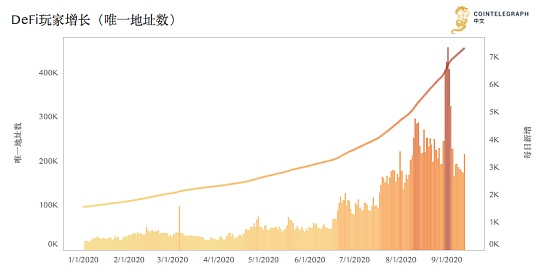

El tráfico de usuarios es uno de los indicadores más intuitivos para observar cambios en la popularidad. En esta dimensión, la cantidad de direcciones únicas en la cadena y los datos de tráfico mensual de las estadísticas de terceros pueden proporcionarnos una referencia.

A juzgar por los datos en cadena monitoreados por Dune Analytics, la cantidad de direcciones únicas relacionadas con DeFi ha cambiado de 100 000 a principios de año a 460 000 en la actualidad, un aumento de casi cinco veces. La dirección nueva diaria alcanzó un pico de 7k a principios de septiembre, y la dirección nueva diaria promedio en los últimos 30 días fue de aproximadamente 4k.

Fuente de datos: Dune Analytics, gráficos: Cointelegraph Chinese

Rentabilidad

La mayoría de los protocolos DeFi tienen sus modelos de ganancias, por lo que pueden analizarse con referencia a los métodos tradicionales. Por ejemplo, para un contrato de liquidez, podemos calcular su volumen total de transacciones (similar a GMV), y calcular los ingresos en función de la tasa de comisión del contrato. Para los primeros proyectos de DeFi, el 100% de los ingresos totales generalmente se distribuye a los participantes. Y, a la larga, el protocolo puede implementar el reparto de ingresos para que el protocolo (los poseedores de tokens) también obtengan una parte de los ingresos totales.

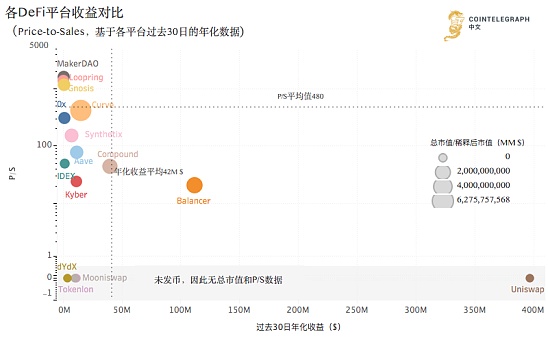

Para los proyectos que emiten tokens de protocolo, hacemos corresponder sus ingresos con el valor de mercado de los tokens y podemos calcular el indicador P/S, que es similar a la relación mercado-ventas tradicional. En la siguiente figura, el autor dibuja la comparación de ingresos de las 15 principales plataformas DeFi. Entre ellos, las cuatro plataformas de Uniswap, dYdX, Tokenlon y Mooniswap aún no han emitido tokens, por lo que falta el valor de mercado total de los tokens y los datos de P/S. Vale la pena señalar dos hallazgos:

Fuente de datos: tokenterminal, dibujo: Cointelegraph Chinese

1. Desde la perspectiva de los ingresos de la plataforma (eje horizontal), el efecto cabeza es prominente. Uniswap es el proyecto DeFi más rentable, con un ingreso anualizado de hasta 400 millones de dólares estadounidenses, comparable a la rentabilidad de los principales intercambios centralizados. El ingreso promedio anualizado de los 15 proyectos es de US$42 millones, que es significativamente inferior al de Uniswap. DEX tiene mayor rentabilidad que los proyectos de préstamo.

2. Desde la perspectiva del indicador P/V (eje vertical), a menor valor, menor nivel de valoración, ya mayor valor, mayor probabilidad de sobrevaloración del valor de mercado. En la valoración tradicional, un valor P/S de 1 a 20 veces es un nivel común, y 10 a 20 veces se clasifica aproximadamente como una tasa neta alta. En términos de este indicador, el nivel de valoración de los proyectos DeFi es mucho más alto que el de las industrias tradicionales, los dos proyectos más bajos son Balancer (P/S: 21 veces) y Kyber Network (P/S: 24 veces). El MakerDAO más alto es de 1602 veces, y el promedio de 15 proyectos es de 480 veces.

DeFi aún se encuentra en una etapa de rápido desarrollo. A medida que su madurez sea cada vez más alta, el mercado seguramente construirá indicadores de observación más claros y comprobados. El autor seguirá prestando atención.

Tags:

Con Substrate, el tiempo de ejecución es su lienzo de blockchain.

Yearn Finance, como proyecto innovador en el auge de esta ola de DeFi.

El mercado continuó subiendo ayer, alcanzando un máximo por encima de $10 900 y luego comenzó a retroceder. Todavía ronda los $10 800 y aún no se ha estabilizado en $10 800. El volumen de hoy y de ayer casi ha aumenta.

El sector DeFi está en auge, y cada vez más personas están prestando atención a este campo. Desde qué ángulos se puede interpretar DeFi es la primera pregunta en la que todo seguidor debe pensar. Este documento propor.

Desde que Compound lanzó la "minería de liquidez" el 15 de junio de este año.

La mayoría de las aplicaciones DeFi actuales no se diferencian de los productos financieros tradicionales.Los usuarios pueden intercambiar un token por otro, pedir prestado y prestar en el mercado de divisas.

El rango objetivo de rebote sugerido anteriormente de 10,800-11,000 dólares estadounidenses está básicamente en su lugar. Como se mencionó anteriormente.