BTC/EUR-2.22%

BTC/EUR-2.22% ETH/EUR-3.26%

ETH/EUR-3.26% LTC/EUR-2.4%

LTC/EUR-2.4% ADA/EUR-3.2%

ADA/EUR-3.2% SOL/EUR-3.14%

SOL/EUR-3.14% XRP/EUR-2.16%

XRP/EUR-2.16%Si las transacciones descentralizadas también marcan el comienzo del crecimiento de las transacciones de derivados después de las transacciones al contado, entonces deberíamos poder esperar el estallido de los derivados centralizados.

En los últimos dos días, con el lanzamiento, aumento y rebote del token de gobierno Uniswap UNI, el concepto de intercambios descentralizados ha llegado a su clímax y también ha sido ampliamente reconocido por el mercado. Incluso CCTV2 también informó sobre DEFI. Desde la perspectiva del camino de crecimiento de los intercambios tradicionales, el comercio al contado marcará el comienzo del crecimiento de las transacciones de derivados; si los intercambios descentralizados también siguen este camino, entonces deberíamos poder esperar la explosión de los derivados centralizados.

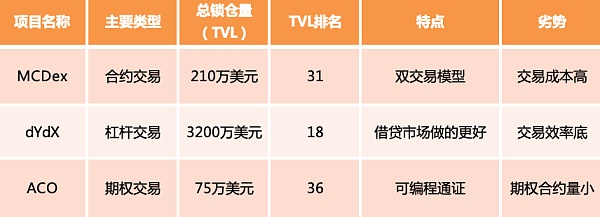

Fuente de datos: Defipluse.com Datos al 26 de septiembre

Dibujo: Cointelegraph chino

Este artículo le presentará los proyectos DEFI relevantes y sus características dedicadas al comercio de contratos, apalancamiento (margen) y opciones, e intentará descubrir dónde están las oportunidades para la explosión del comercio de derivados descentralizados.

MCDex - Intercambio de contratos descentralizado con modelo de transacción dual

1. Productos y tecnologías

MCDex construye una plataforma financiera distribuida a través de la tecnología de contrato inteligente, haciendo que el uso de contratos perpetuos sea más eficiente y seguro. El primer producto es el contrato perpetuo ETH-PERP inverso (basado en monedas, los usuarios usan ETH como garantía), con un índice de apalancamiento de hasta 10 veces. Después de eso, se lanzaron sucesivamente otros contratos perpetuos y contratos de entrega, incluidos LINK, COMP, LEND, SNX y el muy interesante "TRUMP2020".

MCDex adopta técnicamente el protocolo Mai V2, con un modelo de transacción híbrido de cartera de pedidos fuera de la cadena y AMM en la cadena. Una es utilizar AMM (Creador de Mercado Automatizado) como modelo comercial para proporcionar a los usuarios y otros productos DEFI acceso a la liquidez de la cadena; la otra es utilizar libros de pedidos fuera de la cadena como mecanismo comercial para mejorar la liquidez comercial, tratando de competir con Experiencia comercial en intercambios centralizados. Al mismo tiempo, MCDEX ha aceptado las auditorías de contrato de OpenZeppelin, Consensys Diligence y ChainSecurity.

En términos de tasa de tarifa, la parte de la transacción en cadena del intercambio descentralizado tendrá una parte de la tarifa de gas, y la tarifa de manejo será ligeramente más alta que la de la transacción centralizada. Sin embargo, los activos están en manos de los usuarios, lo que es relativamente más importante para la actual ecología inestable de la moneda digital; y las transacciones en cadena pueden llamarse entre sí con otros contratos para construir conjuntamente el ecosistema DEFI.

2. Estado de desarrollo

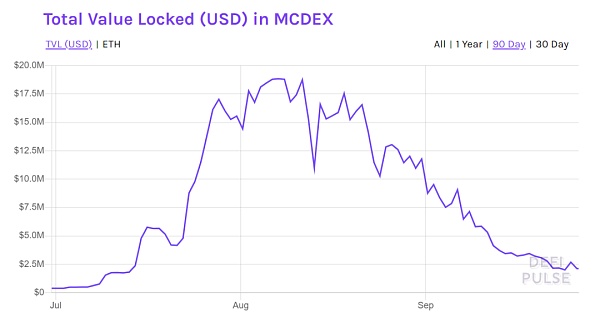

Al 26 de septiembre, los datos de DefiPluse muestran que el volumen de bloqueo (TVL) de MCDex ha alcanzado los 2,1 millones de dólares EE. UU., y el valor máximo está cerca de los 19 millones de dólares EE. UU. El TVL actual ocupa el puesto 31 entre todos los proyectos Ethereum DEFI. Dado que el mecanismo de negociación de AMM requiere minería de liquidez, vemos que además de que ETH tiene 2400 compromisos, la cantidad total de garantía para las transacciones de contratos perpetuos como LINK y COMP aún se encuentra en un nivel bajo, que son más de 2700 LINK y 65 COMP. respectivamente.

Fuente de datos: Defipluse.com

dYdX - Plataforma de negociación apalancada descentralizada

1. Servicio de producto

Fundada en 2017, basada en Ethereum y el intercambio descentralizado 0x, dYdX brinda servicios de préstamos y comercio al contado y apalancados, lo que permite a los usuarios prestar, pedir prestado o negociar con margen cualquier activo respaldado. También hay productos de contrato perpetuo BTC, ETH y LINK. dYdX adopta el modelo de libro de pedidos en la cadena, y cada tipo de operación debe estar escrita en el contrato inteligente, pero permite la cancelación gratuita de pedidos, lo que cubre el costo del gas para los usuarios.

Similar al comercio de margen ordinario (apalancado), dYdX tiene dos tipos de productos: "Margen cruzado" y "Margen aislado". En el modo de margen cruzado, todos los pares comerciales utilizan un margen unificado, inicialmente el 125% de su valor como garantía, y si la relación es inferior al 115%, se realizará la liquidación. El modo de margen aislado proporciona un apalancamiento máximo de 5 veces para posiciones largas y 4 veces para posiciones cortas. Los préstamos y las operaciones de margen son de hasta 28 días después de lo cual se liquidan automáticamente con una tarifa de vencimiento del 1%.

2. Costos de préstamos y transacciones

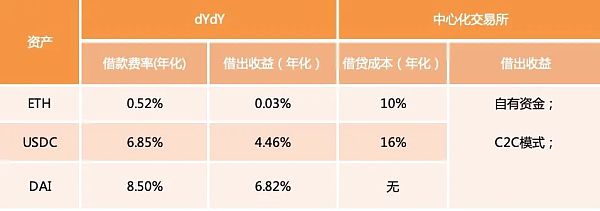

Cuando se trata de operaciones apalancadas, se deben mencionar los costos de endeudamiento Las tasas de endeudamiento varían según el activo y se ajustan de acuerdo con la oferta y la demanda. Los intereses sobre el apalancamiento siguen acumulándose. Además de pagarse a los prestamistas, el fondo de seguros de dYdX también necesita reservar parte de la tarifa como una cuenta para llenar la "cuenta submarina" (el saldo es negativo después de la liquidación).

Fuente de datos: dYdX.com

Podemos ver que dYdX tiene una gran ventaja sobre los intercambios centralizados en términos de tasas de préstamo, y las tasas de préstamo son mucho más bajas.

Sin embargo, dYdX se adhiere al problema de las transacciones del libro de pedidos en cadena en términos de tarifas de transacción. El tomador cobra 0.15%-0.5% y el fabricante cobra; pero si es una transacción pequeña que necesita cubrir la tarifa de Gas, entonces si se trata de una orden de mercado, la tarifa de transacción alcanzará un asombroso 5% o más.

3. Estado de desarrollo

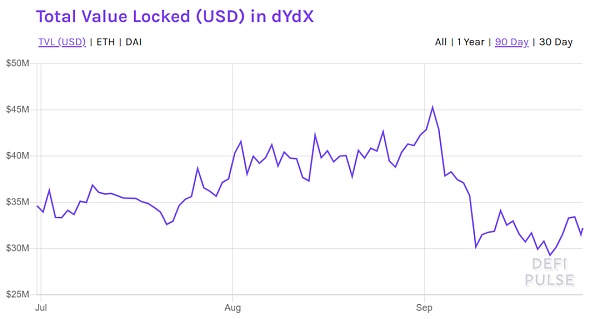

Al 26 de septiembre, los datos de DefiPluse muestran que el volumen bloqueado (TVL) de dYdX ha alcanzado los 32 millones de dólares estadounidenses, con un pico de más de 45 millones de dólares estadounidenses El TVL actual ocupa el puesto 18 entre todos los proyectos Ethereum DEFI. Ocupa el puesto 10 en todo el volumen de comercio de intercambio descentralizado.

Según los datos oficiales de dYdX del 26 de septiembre, el volumen total de negociación en 24H fue de más de 2,7 millones de dólares estadounidenses, incluidos 2 millones al contado y 670 000 dólares estadounidenses en contratos. Se puede ver que, en comparación con los intercambios centralizados, el volumen de transacciones de este pedido aún es demasiado bajo. Pero gracias a sus bajas tarifas de préstamos, tiene una oferta de préstamos de $ 48 millones y un volumen total de préstamos de $ 17 millones. Esto puede haber sido involuntario, y los préstamos se han convertido en el negocio principal.

ACO - Acuerdo de opciones sin custodia

ACO se ejecuta en la cadena Ethereum, y los usuarios pueden emitir libremente opciones de compra y opciones de venta a diferentes precios de ejercicio en diferentes mercados, y pueden realizar transacciones de opciones sin depender de terceros. El casting aquí no está en la forma de emitir ERC20 o 721 (el contrato inteligente hace referencia a una interfaz de datos fija), sino un token programable, que incluye "nombre del activo, precio de ejercicio, activo de ejercicio y tipo de opción", y el token puede ser libremente implementado en otro DEFI. Los usuarios pueden ganar primas y otras recompensas relacionadas al suscribir contratos de opciones.

Open Zeppelin proporciona el último informe de auditoría del código de contrato y se ha sometido a rigurosas pruebas internas.

En comparación con el apalancamiento y el comercio de contratos, el comercio de opciones es más complicado y tiene un tamaño de mercado más pequeño. Es una herramienta financiera para que los comerciantes profesionales cubran los riesgos de capital. Por ejemplo, si los usuarios no están seguros de si el precio de Ethereum bajará en las próximas semanas, pueden comprar opciones de venta de ETH para proteger el valor de sus activos; si mantienen una posición corta, también pueden comprar opciones de compra para protegerse. la posición de posibles pérdidas.

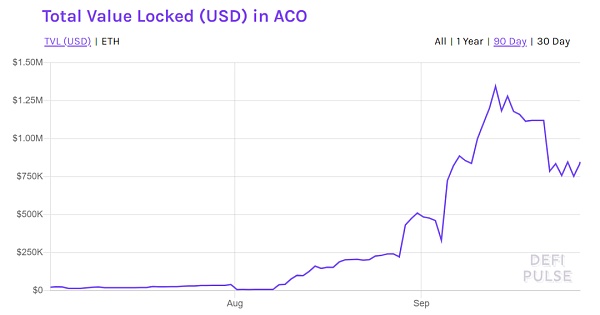

Al 26 de septiembre, los datos de DefiPluse mostraron que el volumen bloqueado de ACO (TVL) alcanzó los 750 000 dólares estadounidenses, y el TVL actual ocupa el puesto 36 entre todos los proyectos DEFI de Ethereum, y el pico alcanzó los 1,35 millones de dólares estadounidenses en septiembre.

El volumen de ACO es pequeño, principalmente porque el umbral para suscribir contratos de opciones es alto y el mercado de opciones en sí no es grande, lo que no es adecuado para la ecología especulativa actual de DEFI. Sin embargo, con el desarrollo del comercio de opciones y tokens programables en el futuro, creo que ACO todavía tiene un gran espacio de desarrollo.

A través del estudio comparativo de los tres proyectos MCDex, dYdX y ACO, encontramos que la cantidad de usuarios, el volumen de bloqueo y el volumen de negociación aún no han mostrado una tendencia explosiva, y la liquidez en la transacción es pobre, la transacción El costo es alto, y el uso de Problemas tales como umbrales altos están restringiendo el desarrollo de transacciones de derivados descentralizados.

Pero también podemos ver que este tipo de proyecto no requiere KYC y tiene un alto grado de libertad; los activos se almacenan en las billeteras de los usuarios para garantizar la seguridad de los activos; y sus modelos de transacción y mecanismos de transacción están en constante innovación y se vuelven estilo Lego. componentes descentralizados de las finanzas. Por lo tanto, creemos que después de que pase la burbuja especulativa, la mejora de las funciones y estructuras en el ecosistema DEFI se acumulará gradualmente y los cambios cuantitativos conducirán a cambios cualitativos reales.

Tags:

Golden Weekly es una columna de resumen semanal de la industria de blockchain lanzada por Golden Finance, que cubre noticias clave, datos de mercado y contratos, información de minería, tendencias de proyectos.

Según los datos de Whalemap, una firma de análisis en cadena que rastrea a las ballenas de Bitcoin (BTC), el soporte de $9.

El 14 de septiembre, comenzó oficialmente el evento "WT✖DeFi Mining Week" lanzado exclusivamente por WBF Exchange. Este evento duró 7 días y llevó a cabo 3 actividades "Nuggets" con el tema DeFi: "Lock Warehouse WT pa.

Si las transacciones descentralizadas también marcan el comienzo del crecimiento de las transacciones de derivados después de las transacciones al contado.

El artículo es una contribución de Biquan Beiming, columnista de Jinse Finance and Economics, y sus comentarios solo representan sus puntos de vista personales.

Desde junio de 2020 hasta el presente, DeFi ha estado de moda durante varios meses y, a su vez.

En la mañana del 15 de septiembre, Ketuan Zhan celebró una reunión general y expresó los siguientes puntos de vista sobre el cambio de la persona jurídica de Beijing nuevamente. Dijo que la reconsideración administrat.