BTC/EUR-2.22%

BTC/EUR-2.22% ETH/EUR-3.26%

ETH/EUR-3.26% LTC/EUR-2.4%

LTC/EUR-2.4% ADA/EUR-3.2%

ADA/EUR-3.2% SOL/EUR-3.14%

SOL/EUR-3.14% XRP/EUR-2.16%

XRP/EUR-2.16%Crypto Twitter ha estado hablando sobre el estado de la garantía de Maker durante los últimos días.

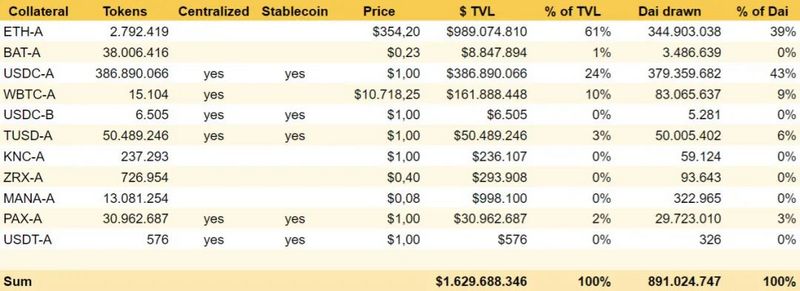

Algunos usuarios señalaron que el 40 % de todas las garantías de Maker ahora son pagarés, lo que significa que en lugar de productos digitales como ether (ETH), que no son deuda de nadie, confían en un custodio central para el cumplimiento.

Algunos de los activos discutidos que están creciendo en popularidad son USDC ($ 387 millones), WBTC ($ 162 millones), TUSD ($ 50 millones) y PAX ($ 31 millones). Estos pagarés emitidos en ethereum representan dólares estadounidenses de Bank of America o Bitcoin bajo custodia en BitGo.

Instantánea: 25 de septiembre de 2020, 21:00 UTC

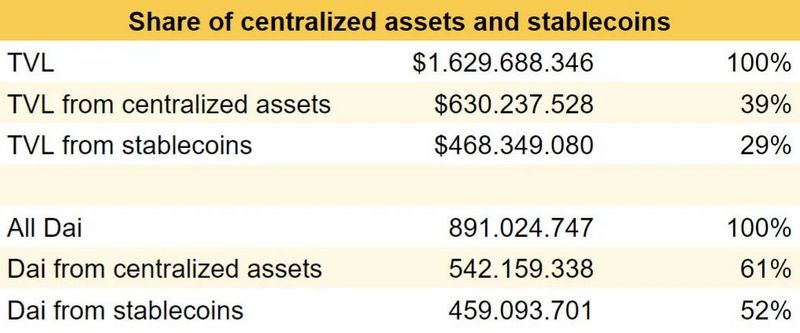

Sin embargo, esta cifra subestima la gravedad de la situación. Si bien la garantía centralizada constituye el 40% de la garantía, no todas las garantías tienen la misma proporción de garantías. La relación determina cuánto pueden recibir los prestatarios de Dai por $ 1 de garantía. Necesitan $150 en ETH o WBTC para generar 100 Dai, pero solo necesitan $101 en monedas estables para generar los mismos 100 Dai.

El módulo IBC de cadena cruzada de Cosmos se lanzará el 28 de febrero: según Kava-Labs Weibo, el módulo IBC de cadena cruzada de Cosmos se lanzará el 28 de febrero. En ese momento, Kava puede transmitir directamente los datos de referencia de precios de la máquina Oracle Chainlink a Cosmos y establecer altos estándares de datos en todo el ecosistema Cosmos DeFi. [2021/1/25 13:24:40]

Por lo tanto, el 61 % de Dai está respaldado por estos activos centralizados, y el 52 % de Dai proviene solo de monedas estables centralizadas.

Comencemos con lo obvio: este desarrollo hace que el apoyo de Dai dependa un poco de las acciones de los actores centralizados. Por ejemplo, Circle podría congelar todos los USDC en Maker (en lugar de un solo CDP2), en cuyo caso el sistema imprimiría más MKR para compensar la diferencia. En esta publicación, explicamos por qué todavía tiene sentido permitir las monedas estables y por qué es casi seguro que es de naturaleza temporal.

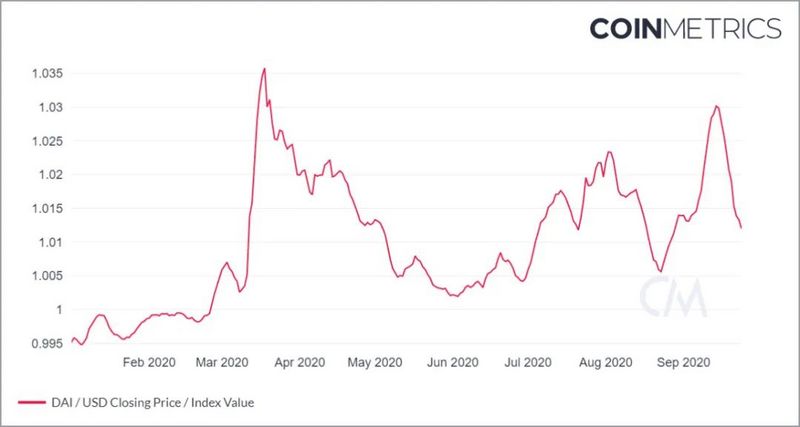

MakerDAO es una línea de crédito sin permiso que permite a los usuarios generar el token de deuda DAI contra varias formas de garantía. También administra esta deuda tokenizada para que tenga un valor de $ 1,00, una tarea que ha resultado difícil en los últimos meses.

ETH supera la marca de $ 370 con una caída intradía del 3,09%: los datos de Huobi Global muestran que ETH aumentó en el corto plazo y superó la marca de $ 370. Ahora cotiza a $ 371,18, con una caída intradía del 3,09%. fluctúa mucho, así que por favor haga un buen trabajo en el control de riesgos. [2020/9/15]

Fuente: coinmetrics.io3, promedio móvil de 7 días

Al igual que otros activos, el precio de Dai está determinado por la oferta y la demanda. Cuando se negocia por encima de $1,00, la demanda de tener tokens (Dai largo) es mayor que la demanda de crear tokens a partir de un CDP y vender tokens (Dai corto).

Hay dos razones para el aumento de la demanda: una es el uso de Dai en la agricultura de rendimiento y la otra es la necesidad general de activos estables en tiempos de incertidumbre económica mundial.

Es esta divergencia continua de la clavija lo que ha obligado a Maker a tener un aprieto. A un alto nivel, existen tres mecanismos para estabilizar las monedas:

1. Política de tipos de interés

2. Operaciones de mercado abierto

3. Política de garantías

Analizamos las tres opciones con más detalle en un artículo anterior4.

La esencia es que Maker ha alcanzado un límite impuesto por sí mismo en lo que respecta a la política de tasas de interés (no están dispuestos a bajar las tasas de interés por debajo de cero, lo que equivale a que los largos pagan a los cortos). También son reacios a realizar operaciones de mercado abierto, presumiblemente debido a preocupaciones regulatorias.

Entonces, la única herramienta que les queda es una póliza de garantía. Para aumentar la oferta de Dai, Maker debe lograr un equilibrio entre aumentar la garantía para la seguridad del sistema y la garantía contra la que los usuarios desean pedir prestado. Están agregando activamente más formas de garantías sin confianza,

Pero antes del reciente crecimiento de las finanzas descentralizadas, ya había muy pocos buenos activos de garantía (LCR, COMP y LINK5 están a punto de agregarse).

Por lo tanto, en ausencia de un debido proceso más rápido y tipos de garantías más confiables en Ethereum, la única forma de satisfacer la creciente demanda de Dai es permitir que los activos centralizados, especialmente las monedas estables, ingresen al sistema.

Su adición crea excelentes oportunidades de arbitraje para los comerciantes. Por ejemplo, puede ganar 100 000 Dai a partir de 101 000 USDC porque el índice de garantía es del 101 %. Si Dai cotiza a $1,02, puede vender 100 000 Dai por $102 000, un ciclo de arbitraje instantáneo. (Su y yo criticamos previamente su falta en un artículo de 20196)

Aquí, no solo ganó $ 1,000 de inmediato en la operación, sino que también retuvo la opción de recomprar $ 101,000 de USDC en el CDP para obtener una ganancia si Dai cotiza por debajo de $ 1.01. Por ejemplo, cuando se negocia a $1,00, puede pagar $100 000 en Dai para recomprar $101 000 en USDC por otros $1000 en ganancias7.

Hay tres puntos principales:

1. Solo este arbitraje explica el auge de las monedas estables dentro de Maker.

2. Siempre que la relación colateral de la moneda estable sea del 101 %, Dai nunca volverá a superar los $1,01. Siempre que el precio esté por encima de este nivel, los arbitrajistas acuñarán más Dai e inmediatamente lo venderán, lo que hará que el precio vuelva a caer.

3. Cuando Dai regrese a la paridad, las monedas estables desaparecerán naturalmente del sistema.

Este último punto puede requerir algún análisis. Cuando Dai vuelve a $1,00, los arbitrajistas tienen un doble incentivo para deshacer sus posiciones de moneda estable. En primer lugar, todavía tienen una rentabilidad negativa debido a la tarifa de estabilidad (actualmente del 4 %) que se carga a la bóveda de monedas estables. En segundo lugar, deberían ejercer la opción de recomprar la garantía con Dai, ahora más barato.

Dai puede volver a $ 1.00 porque la demanda para mantenerlo ha disminuido y la oferta seguirá naturalmente. Recuerde, Dai es una deuda tokenizada, generada por CDP. Por lo tanto, cuando los arbitrajistas cierran sus posiciones, Dai está destinado a ser destruido en el proceso. Alternativamente, se podría aumentar la demanda de acuñación de Dai, creando una oferta más natural para satisfacer la demanda del mercado.

En primer lugar, noté el próximo lanzamiento de la bóveda YETH v2 de Yearn, que genera Da a partir de garantías de ETH para cultivar CRV en Curvei. Si la bóveda v1 es una indicación, esto podría crear cientos de millones de Dai adicionales, manteniendo constante la demanda, lo que debería sacar muchas monedas estables del sistema.

Tags:

La reciente declaración del G7 sobre las monedas estables globales una vez más ha llamado la atención del mercado sobre Libra. Obviamente.

Esta emisión es lanzada conjuntamente por Golden Finance y Bitouq. Actualizaciones todos los miércoles y viernes. Actualizaciones de vez en cuando los fines de semana.

El artículo es aportado por el jefe del Grupo de Cocina.

Crypto Twitter ha estado hablando sobre el estado de la garantía de Maker durante los últimos días.Algunos usuarios señalaron que el 40 % de todas las garantías de Maker ahora son pagarés.

La naturaleza de cada nivel: línea diaria - consolidación (más patrón), 4 horas - aumento, 1 hora - consolidaciónLa captura de pantalla es del gráfico perpetuo de 4 horas BTC/USDT de OKEX: para el mercado.

El 23 de octubre, con motivo del cuarto aniversario del establecimiento de Jinse Finance, se inauguró un plan especial: el foro de la cumbre blockchain en línea "Peers". El foro duró 6 días.

Las reservas de Bitcoin (BTC) en los intercambios están cayendo y los analistas apuntan a una posible falta de vendedores. Desde la caída de marzo.