BTC/EUR-2.22%

BTC/EUR-2.22% ETH/EUR-3.26%

ETH/EUR-3.26% LTC/EUR-2.4%

LTC/EUR-2.4% ADA/EUR-3.2%

ADA/EUR-3.2% SOL/EUR-3.14%

SOL/EUR-3.14% XRP/EUR-2.16%

XRP/EUR-2.16%Saliendo de un mercado bajista de tres años, bitcoin ha sido uno de los activos con mejor desempeño este año. En comparación con otros activos macro, Bitcoin ha superado a sus pares en los mercados financieros tradicionales. A principios de este año, Paul Tudor Jones, el famoso administrador de fondos de cobertura de Tudor Investment Corporation, declaró que Bitcoin era "el caballo más rápido" en el entorno macroeconómico actual, y Bitcoin ha desempeñado un papel en lo que va de semana. del 148%.

La acción del precio de Bitcoin es errática cuando se ve en gráficos de marcos de tiempo cortos, ya que la demanda especulativa impulsa la volatilidad de los precios (los derivados altamente apalancados permiten la especulación a corto plazo). Sin embargo, mirando un marco de tiempo más largo, está claro que Bitcoin ha tenido un rendimiento superior desde su inicio y su tendencia alcista a largo plazo permanece intacta.

Todo se reduce a que el precio de Bitcoin es una función de la oferta y la demanda. La cadena de bloques pública de Bitcoin puede presentar datos que se pueden analizar y ver públicamente. Si bien es difícil predecir la acción del precio a corto plazo de Bitcoin, los indicadores dentro y fuera de la cadena pueden proporcionar pistas sobre tendencias más amplias y la posición del activo en el ciclo de mercado actual.

Aquí hay cinco indicadores a los que los inversores deben prestar mucha atención a medida que nos acercamos a 2021.

Informe: Los emisores de Stablecoin tienen más deuda de EE. UU. que Berkshire Hathaway: noticias del 22 de agosto, según un estudio del banco de inversión JPMorgan Chase, para mayo de 2022, Tether, Circle y otras compañías de stablecoin Bitcoin tienen $ 80 mil millones en deuda a corto plazo del gobierno de EE. UU. más que el Berkshire Hathaway de Warren Buffett.

Se entiende que los emisores de monedas estables como Tether y Circle han acumulado una parte considerable del mercado de bonos del Tesoro de EE. UU., lo que representa el 2% del mercado total de bonos del Tesoro de EE. UU., superando a los principales actores financieros tradicionales. [2022/8/22 12:41:23]

La gran mayoría de la actividad comercial se lleva a cabo en los intercambios, donde los comerciantes y especuladores extasiados colocan las criptomonedas en una ubicación conveniente para las rápidas oscilaciones de precios y movimientos del mercado.

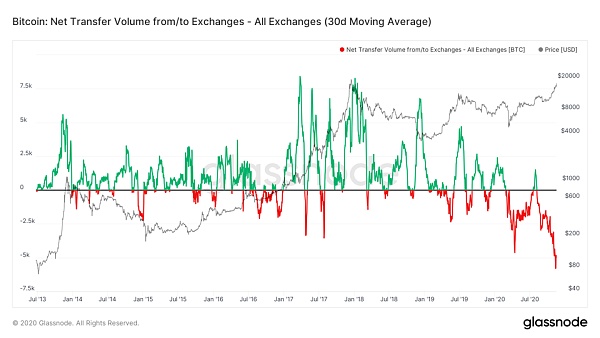

Alrededor del 13% de todos los bitcoins en circulación se encuentran actualmente en intercambios o en billeteras controladas por intercambio. Eso es alrededor de un 20% menos que sus máximos locales, que se produjeron justo antes de la venta masiva del Jueves Negro de Covid-19, que hizo que el precio de bitcoin cayera alrededor de un 50% en 24 horas. El hecho de que tanto Bitcoin estuviera en los intercambios antes de la caída de marzo puede haber contribuido a la venta masiva.

Como muestra el gráfico a continuación, en los últimos meses, Bitcoin ha inundado los intercambios al ritmo más rápido de su historia. El éxodo reciente sugiere que bitcoin ha pasado de especuladores a corto plazo a tenedores a largo plazo, que mueven sus monedas de los intercambios a custodios o billeteras de terceros. Una inversión en esta tendencia indicaría una presión de venta a corto plazo a medida que las criptomonedas continúan saliendo de los intercambios, lo que podría aliviar la presión de venta sobre los precios al contado de bitcoin.

BTC supera la marca de los $16 300 con un aumento intradiario del 1,16 %: los datos de Huobi Global Station muestran que BTC ha subido a corto plazo, superando la marca de los $16 300, y ahora cotiza a $16 309,77, un aumento intradiario del 1,16 %. el mercado fluctúa mucho, así que haga un buen trabajo en el control de riesgos. [2020/11/13 14:13:29]

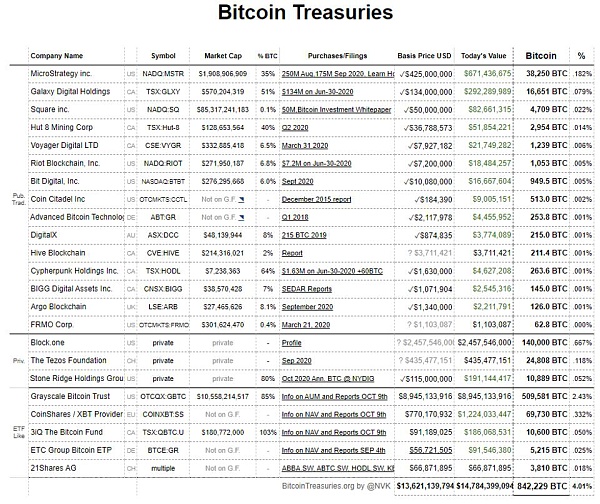

Michael Saylor, director ejecutivo de la empresa de software MicroStrategy, hizo olas en la industria de las criptomonedas al anunciar que su empresa había completado $425 millones en compras de bitcoins este verano.

Otros, como Square, hicieron lo mismo con una inversión de 50 millones de dólares, aproximadamente el 1 % de los activos totales de la empresa. Las ganancias en las empresas públicas tienden a tener una vida útil prolongada, y la acumulación de bitcoins en el balance de una empresa reduce aún más la oferta disponible.

Transmisión de OKEx DeFi | El valor de mercado total de DeFi es de 9620 millones de dólares estadounidenses, liderado por la plataforma OKEx WAVES: según las estadísticas de OKEx, el valor de mercado total actual de los proyectos DeFi es de 9620 millones de dólares estadounidenses y el volumen total de bloqueo es de 12,11 mil millones de dólares estadounidenses; Las tres principales monedas DeFi en la plataforma OKEx son WAVES, CNTM y SFG. A partir de las 17:00, las monedas DeFi populares en la plataforma OKEx son las siguientes. [2020/10/21]

Actualmente, alrededor de 842,000 bitcoins (4% del suministro total) se encuentran en los balances de algunas empresas. A medida que las empresas normalicen la idea de tener Bitcoin como un activo con valor a prueba de inflación, el efecto dominó continuará y más empresas seguirán su ejemplo. Además, si comienzan a liquidar estos activos, espere una volatilidad a la baja. Y, debido a que muchas de estas empresas son públicas, estas acciones son de dominio público y fáciles de rastrear.

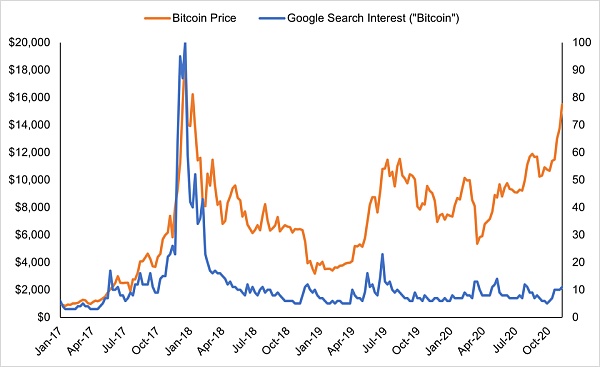

Como era de esperar, cuando Bitcoin alcanzó un máximo de $ 20,000 a fines de 2017, las búsquedas en Google del término "bitcoin" se dispararon. En particular, las búsquedas de Google son solo el 10% de su pico de 2017, a pesar de que Bitcoin se está acercando al mismo umbral de precio. Esto sugiere que los inversores minoristas no están impulsando la acción del precio actual de Bitcoin, sino que la inversión institucional está liderando el repunte.

Tal interés de búsqueda moderado en Google puede indicar que el ciclo de mercado actual aún es muy temprano en el día, y solo después de que se alcancen nuevos máximos históricos, una mayor parte de la multitud comenzará a ponerse al día.

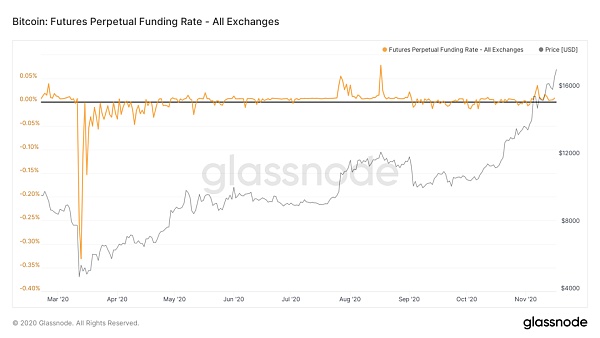

Propuestos por primera vez por BitMEX y adoptados rápidamente por la comunidad más amplia de comerciantes de criptomonedas, los intercambios perpetuos son contratos de derivados, similares a los contratos de futuros, pero sin fecha de vencimiento o liquidación. Estos contratos son exclusivos del espacio de las criptomonedas y ofrecen un apalancamiento sin igual, hasta 100x en algunos intercambios. El apalancamiento extremo puede provocar una gran volatilidad a corto plazo, ya que los operadores que cometen errores pueden liquidar sus posiciones y verse obligados a comprar o vender activos de manera inapropiada, lo que aumenta la magnitud de las fluctuaciones de precios.

La tasa de financiación de intercambio perpetuo equilibra la demanda del contrato entre compradores y vendedores para que su precio coincida con el activo subyacente, que es lo que una parte de la transacción debe pagar a su contraparte. Si la tasa de financiación es positiva, el comerciante que está en largo (esperando que aumente el precio de Bitcoin) pagará al comerciante que está en corto (esperando que el precio de Bitcoin disminuya); si es negativa, el comerciante que está en corto pagará el largo.

Los índices de financiación positivos sostenidos sugieren que la mayoría de los operadores apalancados son operaciones largas, el mercado puede estar sobreextendido y cualquier fuerte caída de precios podría conducir a liquidaciones forzadas y enormes ventas a la baja.

En el mercado alcista de Bitcoin posterior a marzo de este año, la tasa de financiación de intercambio perpetuo solo se ha mantenido ligeramente positiva, actualmente alrededor del 0,005%. Esto muestra que los comerciantes apalancados de largo a corto están bastante equilibrados, y el movimiento actual es que hay demanda para comprar Bitcoin al contado. Si la tasa de financiación supera el 0,1% durante semanas o meses, podría causar preocupación entre los titulares de bitcoins.

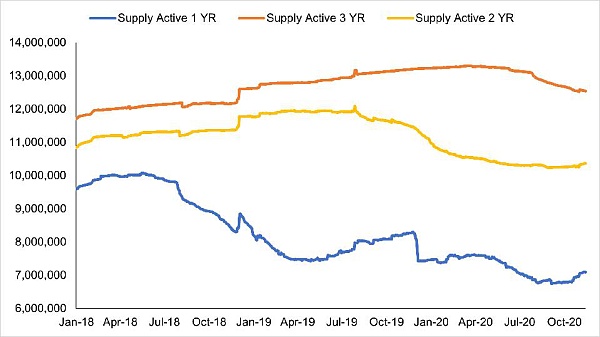

Al momento de escribir este artículo, se han emitido aproximadamente 18,545,000 Bitcoins (suministro circulante) hasta la fecha. El suministro activo es una medida efectiva de la mentalidad "Hodler", donde el suministro activo representa la cantidad de Bitcoin que se ha negociado al menos una vez en un período determinado. A medida que disminuía el suministro activo, los tenedores de Bitcoin expresaron su deseo de acumular BTC, reduciendo aún más el suministro disponible para la venta.

Como muestra el gráfico a continuación, el suministro efectivo de un año de Bitcoin ha tenido una tendencia a la baja desde principios de 2018. El suministro efectivo actual para un año es del 38 % y el suministro efectivo para dos años es del 56 %. Esto significa que más del 60 % de la oferta disponible no se ha movido en el último año, y más del 40 % de la oferta no se ha movido en los últimos dos años.

A pesar de la volatilidad de Bitcoin, los titulares de Bitcoin se niegan a vender y la tendencia parece continuar. Si bien este análisis no tiene en cuenta la pérdida de bitcoins, la tendencia apunta claramente a que los titulares tienen bitcoins a pesar del mercado bajista de tres años y el reciente impulso positivo de los precios. Por el contrario, un aumento en la oferta activa durante estos períodos de tiempo podría indicar que los tenedores a largo plazo están vendiendo su Bitcoin, lo que genera una presión de venta adicional.

El texto original proviene de la versión en inglés de Forbes, compilada por Blockchain Knight, los derechos de autor en inglés pertenecen al autor original, comuníquese con el compilador para obtener una reimpresión en chino.

Tags:

Esta emisión es lanzada conjuntamente por Golden Finance y Bitouq. Actualizaciones todos los miércoles y viernes. Actualizaciones de vez en cuando los fines de semana.

En el último mes, el precio de XRP aumentó un 91% y ahora se está poniendo al día con Bitcoin (BTC) y Ethereum (ETH). Las posibles razones del aumento de XRP incluyen un aumento en las direcciones únicas.

Con la continua profundización de esta ronda de ganado institucional, la atención del mercado a Grayscale sigue siendo alta. Hoy en día.

Saliendo de un mercado bajista de tres años, bitcoin ha sido uno de los activos con mejor desempeño este año. En comparación con otros activos macro.

Resumen: ¿Son los precios lo suficientemente eficientes en el mundo de las criptomonedas?Los estudiantes universitarios de la carrera de finanzas conocen la teoría de la Hipótesis del Mercado Eficiente poco después de.

El impacto potencial de las criptomonedas en las finanzas tradicionales (TradFi) y las instituciones se ha convertido en un tema candente en los últimos años.

Hace cinco días (13:00 horas del 19 de noviembre), el ETH depositado en el bloque de génesis ETH2.0 solo representaba el 19,58% del objetivo total (524288ETH). En ese momento.