BTC/EUR-2.22%

BTC/EUR-2.22% ETH/EUR-3.26%

ETH/EUR-3.26% LTC/EUR-2.4%

LTC/EUR-2.4% ADA/EUR-3.2%

ADA/EUR-3.2% SOL/EUR-3.14%

SOL/EUR-3.14% XRP/EUR-2.16%

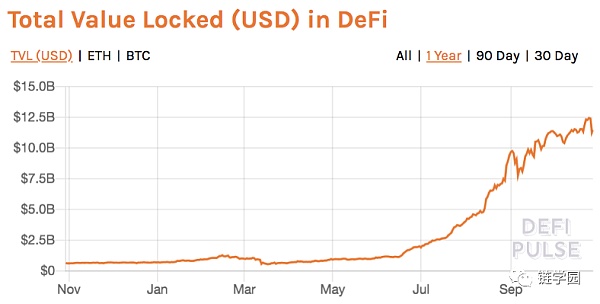

XRP/EUR-2.16%Los activos gestionados por los protocolos DeFi, también conocidos como valor total bloqueado (TVL), se han disparado al proporcionar a los usuarios servicios financieros abiertos y sin censura.

DeFiPulse

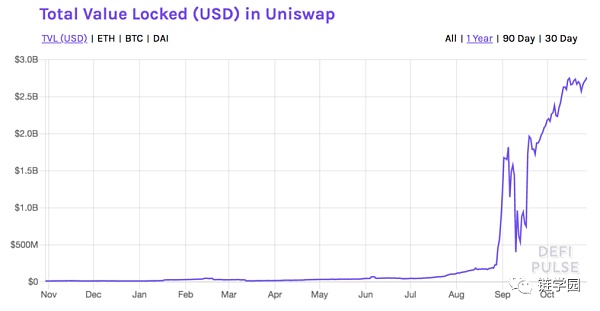

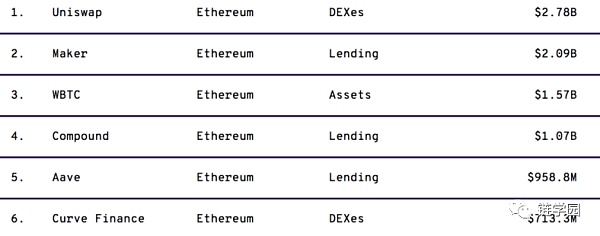

Uniswap, un intercambio descentralizado que funciona a través de Automated Market Maker (AMM), es el más exitoso de todos los protocolos DeFi a través de TVL.

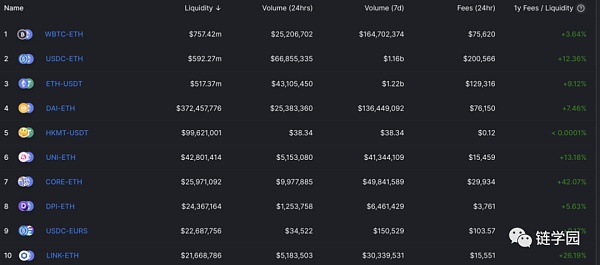

En intercambios descentralizados ("DEX") como Uniswap, los proveedores de liquidez o LP proporcionan fondos a grupos de liquidez específicos. A cambio de proporcionar liquidez a grupos específicos, los LP de Uniswap serán recompensados con una tarifa de transacción del 0,3 % en cada operación ejecutada a través de esos grupos. Estas tarifas son asignadas por los LP en proporción a su contribución al fondo de liquidez. A continuación se encuentran los 10 grupos más líquidos en Uniswap.

QitChain actualizará e iterará toda la tecnología de red el 12 de octubre: según las noticias oficiales, desde que QTC ingresó a la prueba de red principal y la auditoría de seguridad de terceros el 15 de septiembre, la tasa de crecimiento de toda la potencia informática de la red se ha acelerado y ha descubrió y reparó algunas lagunas. QitChain actualizará e iterará su tecnología en toda la red el 12 de octubre. Antes de esto, los proveedores de servicios de almacenamiento global deben actualizar a la última versión de qitchain-v1.23.4 lo antes posible; las ventajas de esta iteración tecnológica son: (1 ) Optimizar la disponibilidad de los datos del nodo para mejorar aún más la consistencia y la estabilidad de la operación del nodo; (2) Optimizar algunos elementos del menú de configuración del cliente QTC; (3) Mejorar el estricto mecanismo de verificación al crear una transacción; (4) Usar el algoritmo optimizado para mejorar el cálculo Eficiencia, etc. [2021/10/10 20:17:34]

El grupo de liquidez más grande de Uniswap

En el gráfico anterior, también puede ver las tarifas que cada grupo de liquidez ha ganado en las últimas 24 horas. Multiplique el costo de 24 horas por 365 para obtener un costo estimado anualizado. Y divida esta estimación de tarifa anualizada por la liquidez total para obtener la tasa de rendimiento anualizada estimada de las tarifas de aprobación (la última línea es verde).

Sin embargo, la tasa de rendimiento anualizada no cuenta toda la historia. De hecho, simplemente informar a los inversionistas sobre la tasa de rendimiento anualizada es a menudo como decirle a la gente que Lincoln fue al Teatro Ford a ver "Nuestro primo estadounidense" esa noche sin mencionar el hecho de que fue asesinado.

Cuando los LP proporcionan liquidez a los grupos de Uniswap, deben apostar cantidades iguales de tokens en ambos grupos de tokens (como WBTC y ETH). Sin embargo, cuando uno de los tokens sube o baja más que el otro, se produce una "pérdida impermanente" ("IL") cuando el grupo vuelve al equilibrio 50/50. En general, cuanto mayor sea el movimiento, mayor será la IL. A veces, el IL es tan grande que cuando se resta el rendimiento obtenido a través de las tarifas, el rendimiento neto se vuelve negativo.

AAVE superó la marca de $ 430 con un aumento intradiario de 5,56 %: los datos de Huobi Global muestran que AAVE aumentó en el corto plazo y superó la marca de $ 430. Ahora se reporta en $ 430,0359, un aumento intradiario de 5,56 %. [2021/3/9 18:29:56]

No es de extrañar, IL es la pesadilla de todos los AMM. Por lo tanto, cada AMM intenta resolver o mitigar IL algorítmicamente. Estos intentos han tenido hasta ahora un éxito limitado.

Ahora, Bancor, el padrino de los AMM, ha lanzado Bancor v2.1 con una "solución" novedosa, simple y potencialmente innovadora para la pérdida de impermanencia.

En v2.1, Bancor realizó tres cambios muy simples desde v1 que podrían tener efectos de gran alcance en AMM.

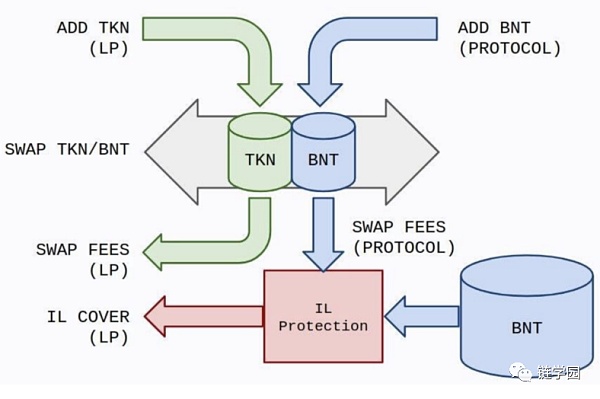

El primer cambio es que los LP solo necesitan colocar un token (utilizo un símbolo genérico "TKN" en esta publicación) en el grupo de liquidez. La otra mitad del fondo de liquidez es proporcionada por el Protocolo de Bancor y existe en forma de BNT (Token de Protocolo de Bancor) recientemente emitido.

El segundo cambio es que no todas las tarifas van a los LP. Dado que los LP solo ponen la mitad del valor en el grupo de liquidez, solo reciben la mitad de las tarifas de transacción. La otra mitad va al acuerdo de Bancor. Estas tarifas finalmente se queman al momento de la liberación.

El tercer y más profundo cambio es que Bancor compensa los LP por cualquier IL acuñando nuevos BNT para cubrir pérdidas.

Como resultado, los LP de Bancor pueden obtener una tasa de rendimiento más confiable sobre las tarifas y premios, lo que permite una menor volatilidad en los rendimientos de los fondos de los LP dada la estabilidad de los rendimientos.

Dada la mayor certeza del rendimiento, la solución de pérdida temporal de Bancor es una mejor solución para los proveedores de liquidez. Los LP ganan efectivamente tarifas de transacción de token sin que IL reduzca sus ganancias y capital.

Dicho esto, BNT ha caído más del 48 % desde su aumento inicial del 16 % en la primera hora después del anuncio de la versión 2.1. Entonces, la gente está claramente preocupada por el éxito de v2.1. Lo que se desconoce es cuánto más BNT se acuñará para cubrir todas las pérdidas desestabilizadoras y cuánto se quemará a través de las tarifas de ganancias.

El equipo central de desarrollo encargó un informe de 38 páginas titulado "Bancor v2.1 - Análisis económico y financiero cuantitativo", que analiza el potencial de tarifas del nuevo modelo de Bancor. "Basado en los datos de Uniswap, el estudio encuentra que "se espera que las tarifas dominen el valor de la opción en un horizonte de tiempo lo suficientemente largo". (Los autores se refieren al seguro de IL como una "opción" - pagada a los LP cuando retiran liquidez). El análisis del estudio es correcto, el protocolo creará un entorno inflacionario para el suministro de BNT al tiempo que proporcionará fondos de liquidez con un rendimiento neto bruto más alto en comparación con otros AMM (como Uniswap y Balancer), ya que IL ya no es una tarifa o liquidez. El lastre de las recompensas mineras en rendimientos

Escribí por primera vez sobre Bancor en febrero de 2018 con el título "Los expertos estaban equivocados, Bancor resuelve un gran problema y está escalando rápidamente". Si bien tengo razón en que Bancor resolvió un gran problema, Uniswap finalmente lo resolvió de una manera que fue más fácil para los LP simplemente permitiendo que los LP usen ETH en lugar de BNT en el grupo de liquidez. Tomando como ejemplo la provisión de liquidez para tokens LINK, los LP en Uniswap proporcionan LINK+ETH equivalente, en lugar de proporcionar LINK+BNT equivalente en Bancor. Y debido a que la mayoría de los LP en Ethereum contienen ETH, es un mejor producto.

En este sentido, la v2.1 de Bancor va un paso más allá al cancelar el requisito de que los LP deben proporcionar ETH o BNT además de los activos de riesgo. Ahora, los LP solo necesitan proporcionar un activo ERC20 (es decir, solo LINK o solo YFI), y luego pueden cobrar tarifas de intercambio y recompensas de minería de liquidez.

Por lo tanto, aunque Bancor ha utilizado históricamente el BNT proporcionado por los LP para proporcionar BNT para cada par comercial, lo cual es una carga en comparación con el uso de ETH por parte de Uniswap, pero ahora, debido a que lo proporciona el protocolo, el uso de BNT puede lograr el riesgo. exposición de un solo activo y características innovadoras como el seguro de pérdida transitoria, que parecen ofrecer rendimientos más altos para los LP.

Esto podría presagiar un nuevo día para los AMM, donde los LP tienen menos fricción, menos riesgo y ganancias consistentemente más altas. Puedes probarlo tú mismo siguiendo estas instrucciones.

Las incógnitas clave son las siguientes:

1) Si la tasa de rendimiento del grupo de Bancor es lo suficientemente alta como para atraer a los LP para que se unan al acuerdo;

2) Si los gastos ocasionados por la coinversión acordada son suficientes para compensar el costo del seguro.

Título original: Un nuevo día en AMM: la pérdida de impermanencia ha sido "resuelta"

Autor: Lou Kerner Traducción: Blockchain Robin

Tags:

El 20 de noviembre de 2020, hora de Beijing, aparecieron algunas capturas de pantalla en la comunidad de Telegram que afirmaban que Keep3rLink aceptaba el servicio de auditoría de CertiK.El mismo día.

Como una industria incipiente de menos de 13 años, las criptomonedas han pasado por muchas represiones y cambios regulatorios, especialmente en los Estados Unidos. Sin embargo, según el cofundador de Decred.

En los últimos años, Grayscale ha estado aumentando sus tenencias en la parte inferior de Bitcoin.Después de que entró en vigor la reducción a la mitad del bloque de este año.

Los activos gestionados por los protocolos DeFi, también conocidos como valor total bloqueado (TVL), se han disparado al proporcionar a los usuarios servicios financieros abiertos y sin censura. DeFiPulse Uniswap.

Según las noticias del Distrito SlowMist, el 15 de noviembre de 2020.

La recién electa senadora de Wyoming, Cynthia Lummis, expresó una vez más su apoyo a la popularización de Bitcoin en una entrevista con ABC el viernes.

El 19 de noviembre, hora de Beijing, Synthetix, el proyecto de acuerdo descentralizado de activos sintéticos, anunció una nueva característica llamada Virtual Synth. Según la explicación del fundador de Synthetix.