BTC/EUR-2.22%

BTC/EUR-2.22% ETH/EUR-3.26%

ETH/EUR-3.26% LTC/EUR-2.4%

LTC/EUR-2.4% ADA/EUR-3.2%

ADA/EUR-3.2% SOL/EUR-3.14%

SOL/EUR-3.14% XRP/EUR-2.16%

XRP/EUR-2.16%En el FTX Monthly de octubre, Z @SplitCapital presenta un caso convincente de por qué los derivados con margen de monedas en 2017 (que impulsaron el aumento de precios de Bitcoin) ya no son su descubrimiento de precios. de la magia de Bitcoin? ¡Las instituciones financieras tradicionales entran en el campo de las criptomonedas!"). En su artículo, Z revisó el curso temporal del auge y la caída de BitMEX, y enfatizó además que las finanzas descentralizadas están tomando participación de mercado de las instituciones y empresas centralizadas.

Tengo la intención de construir sobre la base establecida por Z para construir un caso de cómo está cambiando la estructura del mercado de Bitcoin y cómo puede cambiar en el futuro, dadas las tendencias mostradas por los flujos de capital de hoy.

Como administrador de activos, me hago tres preguntas simples todos los días y todas las noches:

¿Quiénes son los vendedores al contado marginales?

¿Quién es el comprador spot marginal?

¿Los derivados dominarán el descubrimiento de precios?

Al responder estas preguntas, trataré de construir un caso convincente para la pregunta que creo que puede responderse mejor, para poder hacer (o no hacer) juicios direccionales. Los lectores que hayan leído la sección escrita por Z en el informe mensual de octubre de FTX deben comprender de inmediato una de las conclusiones que planteó, y estoy de acuerdo con esa conclusión, que los derivados actualmente no dominan el descubrimiento de precios de criptomonedas. Con esta conclusión, me enfocaré más en responder las dos preguntas restantes.

Permítanme tomarme un momento para cubrir algunos términos básicos. Si no tiene problemas para comprender algunos de los conceptos mencionados anteriormente, puede omitir el siguiente párrafo:

Dado que los precios están determinados por la oferta y la demanda, tratamos de responder a la pregunta: en un momento/nivel de precio dado, ¿existe un exceso de oferta o una escasez? Conociendo esta respuesta, sabremos si el precio subirá o bajará. Cuando la oferta excede la demanda, hay vendedores marginales, y cuando la oferta excede la demanda, hay compradores marginales. Si concluimos que los derivados pueden controlar el descubrimiento de precios, entonces estamos explorando un conjunto de preguntas completamente diferente, que no discutiremos en este artículo.

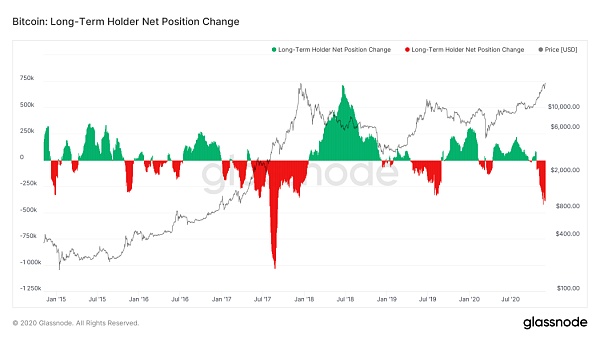

En un mercado alcista, la relación entre el precio de una criptomoneda y los vendedores es tal que a medida que sube el precio, también lo hace la venta. Sin embargo, esta relación no está destinada a conducir a precios más bajos, y los precios pueden continuar con una tendencia alcista mientras aumenta el volumen de ventas. No es hasta que el número de vendedores excede el número de compradores que el precio comienza a bajar. En la imagen a continuación, puede ver claramente la tendencia de los titulares de Bitcoin a aumentar sus posiciones (comprar) cuando el precio es bajo y reducir su posición (vender) cuando el precio sube a un máximo.

COMP superó la marca de $ 420: los datos de OKEx muestran que COMP ha subido a corto plazo y superó la marca de $ 420. Actualmente cotiza a $ 420,15, con una caída intradiaria del 4,78 %. El mercado fluctúa mucho, así que haga un buen trabajo en el control de riesgos. [2021/3/21 19:04:18]

A ciertas partes interesadas de bitcoin se les pide que vendan bitcoin de forma regular sin tener en cuenta el precio, ya que los factores de segundo orden impulsan sus decisiones de venta. El mejor ejemplo de esto son los mineros, los principales vendedores naturales de Bitcoin. Los mineros deben vender bitcoins para financiar sus operaciones mineras con moneda fiduciaria. Por supuesto, hay otros vendedores naturales de Bitcoin, pero no siempre tienen que ser vendedores y pueden convertirse fácilmente en compradores naturales. Los creadores de mercado entran en esta categoría ya que emplean numerosas estrategias para obtener ganancias en forma de diferenciales y/o primas. En detalle, un creador de mercado con control total sobre la volatilidad puede necesitar comprar y vender bitcoins al contado para cubrir la exposición delta de sus libros, mientras que una estrategia centrada en el arbitraje puede preferir comprar futuros y vender al contado debido a la ineficiencia en el mercado. Determinar la posición de un creador de mercado no es una tarea fácil, pero si puede recopilar la información necesaria, comprenderá significativamente mejor el movimiento direccional a corto plazo de un activo.

Otro punto es que a medida que los tenedores/comerciantes lucrativos obtengan más y más ganancias, se convertirán en vendedores naturales (generalmente se considera seguro, no muchas personas pueden tener las enormes ganancias que aún no se han embolsado). Con suerte, en este punto, cuando los vendedores (mineros, creadores de mercado y tenedores/comerciantes) superen en número a los compradores, será evidente que el precio caerá y entonces podremos caracterizar el mercado como un mercado de vendedores marginales. Por lo tanto, si se pueden identificar vendedores marginales, puede ayudar a monetizarlos.

Si quería algo en este artículo, realmente espero que provenga de esta subsección. Contrariamente a las reglas que rigen la relación entre el precio y los vendedores, la relación entre el precio y los compradores es tal que cuando los precios suben, los compradores se sienten más envalentonados y confiados, y por lo tanto compran más. En aras del argumento, podemos considerar que la cantidad de vendedores de bitcoins se limita a la cantidad de personas que actualmente tienen bitcoins; sin embargo, la cantidad de compradores de bitcoins es casi la cantidad total de compradores calificados que pueden comprar monedas digitales en el mundo ( y este número total está lejos de alcanzar la saturación). Esto es muy importante, ya que es la fuerza impulsora detrás del aumento del precio de Bitcoin incluso cuando el volumen de ventas ha ido en aumento. Entonces, ¿quiénes son estos compradores marginales que están elevando el precio de Bitcoin? La respuesta son los compradores institucionales en el mercado al contado, y creo que esta tendencia recién comienza.

BTC superó la marca de $39 500 y aumentó más del 4 % en un día: los datos de Huobi Global muestran que BTC ha aumentado a corto plazo, superando la marca de $39 500, y ahora está en $39 500,01, un aumento intradiario del 4,14 %. El mercado fluctúa mucho, así que haga un buen trabajo en el control de riesgos. [2021/2/8 19:14:03]

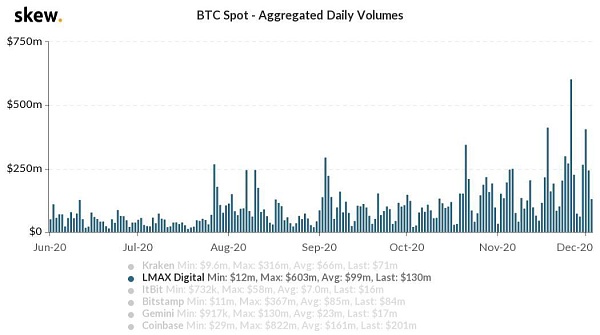

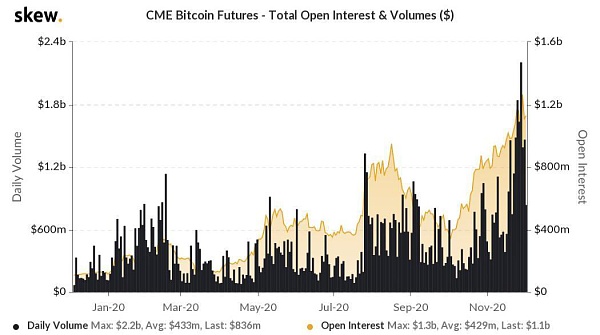

Los compradores institucionales difieren de las fundaciones criptográficas en que deben cumplir con regulaciones y sistemas más estrictos. Como resultado, sus opciones en esta área son bastante limitadas. Actualmente están involucrados en instituciones como LMAX y CME que se enfocan en brindar servicios a clientes institucionales y aceptan supervisión.

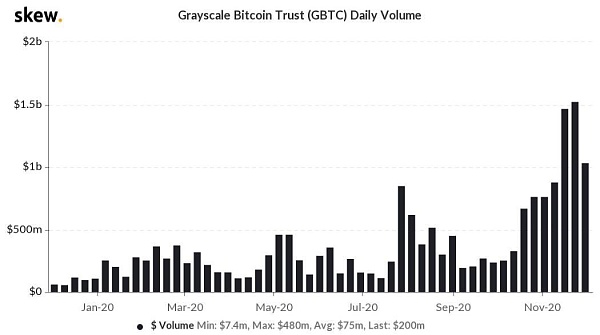

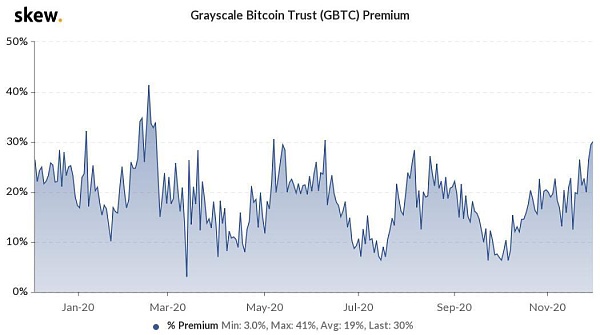

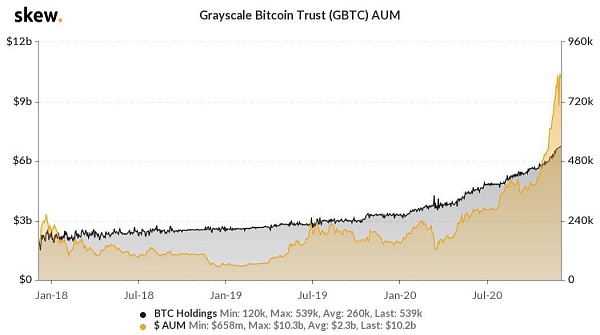

Una mayor presión de compra institucional proviene de Bitcoin Trust (GBTC) de Grayscale, que brinda exposición a Bitcoin a instituciones e inversores tradicionales que no pueden o no quieren comprar y mantener Bitcoin directamente. La naturaleza de GBTC es que cuando aumenta la demanda del producto, aumenta la prima sobre el valor de su participación sobre el NAV. Esto da como resultado que los creadores de mercado y los directores de criptomonedas arbitren las primas comprando bitcoins al contado y aportándolos al fideicomiso. Después del período de bloqueo, si todavía hay una prima, los proveedores al contado pueden cobrar estas primas en relación con el valor liquidativo. A medida que aumenta la prima de GBTC al NAV, también aumenta la demanda de Bitcoin al contado para comprar de aquellos que buscan capturar el diferencial. Actualmente, el producto Litecoin de Grayscale es un ejemplo extremo de este fenómeno.

Aparentemente, la demanda de GBTC también ha aumentado la compra de bitcoins al contado. Sin embargo, vale la pena señalar que el arbitraje de la prima de GBTC puede conducir a una mayor venta de Bitcoin al contado más adelante, porque cuando finaliza la transacción y la prima está disponible, los arbitrajistas pueden vender Bitcoin (si realmente venderán depende de la moneda base de la transacción requerida). por parte de los inversores y la voluntad de asumir riesgos direccionales).

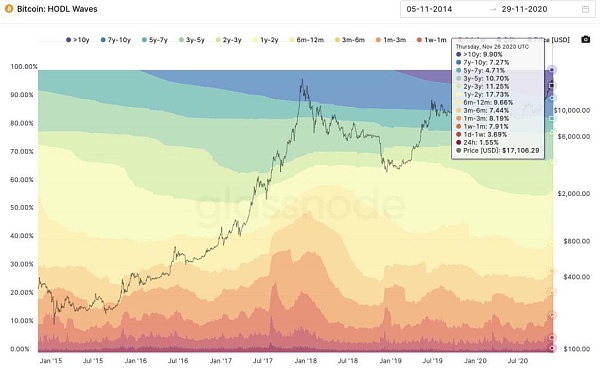

También es útil intentar clasificar a los compradores y vendedores marginales en las estructuras institucionales en las que participan. Podemos ver las métricas en cadena en marcos de tiempo más altos para ayudarnos a comprender dónde se encuentra Bitcoin actualmente en su ciclo de precios en relación con los ciclos de precios anteriores. Por ejemplo, los valores de HODL Waves y Reserve Risk pueden proporcionar evidencia de que, de hecho, estamos en las últimas etapas de la acumulación del mercado, relativamente temprano en un mercado alcista impactante en la volatilidad.

Woo Woo (@woonomic) publicó recientemente una opinión que, en mi opinión, captura bien el momento cíclico del mercado:

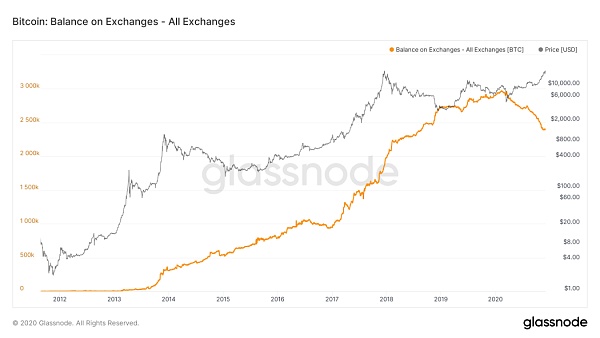

“La fase de reacumulación de este mercado alcista coincide con el agotamiento más largo y profundo del inventario de BTC en los intercambios al contado en los 12 años de historia de Bitcoin.

Este ataque de agotamiento ha durado 10 meses hasta ahora, el doble de los cinco meses del ciclo anterior. Asimismo, la cantidad de Bitcoin retirada de los intercambios y depositada en monederos fríos representó el 19% del inventario, frente al 11% del ciclo anterior. Con esto en mente, se espera que el mercado sea muy optimista en 2021. "

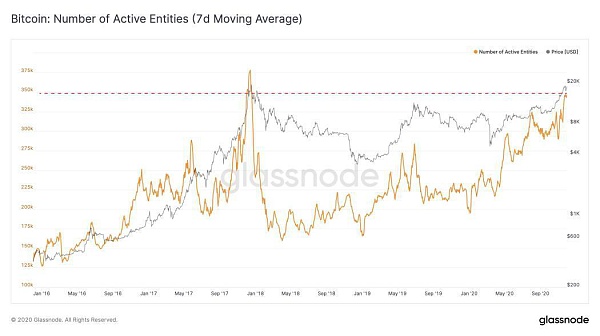

Si bien no es la métrica más apropiada, la cantidad de entidades activas que realizan transacciones en la cadena de bloques de Bitcoin también apunta a una compra institucional significativa. El número de nuevas entidades ha crecido de forma sostenida en 2020, pero el indicador de entidades activas totales se mantiene por debajo del máximo histórico alcanzado en 2017. La divergencia entre el precio y la cantidad de entidades activas sugiere que los actores institucionales más grandes están impulsando el mercado, a diferencia de la gran cantidad de pequeños comerciantes minoristas que dominaban el mercado anteriormente.

El giro del mercado es realmente muy simple: mientras haya compradores al contado marginales, el precio de Bitcoin subirá y el papel de los derivados y el análisis técnico seguirá debilitándose. Los jugadores exitosos se adaptan, aprenden a seguir el flujo del mercado y, en el proceso, aprenden a identificar compradores marginales y vendedores marginales.

Los compradores institucionales, que están más preocupados por las perspectivas a largo plazo del activo, son relativamente menos sensibles al precio y compiten entre sí por una parte del suministro existente de Bitcoin con la esperanza de que Bitcoin supere al oro. Después de esta ronda de acumulación vertical liderada por instituciones, Bitcoin, un activo inverso sin dinero en el pasado, está entrando en una etapa de tendencia. Cuando cambiamos nuestra perspectiva para comprender qué factores macro están atrayendo a los distribuidores de riqueza tradicionales (instituciones financieras) al espacio de Bitcoin, podemos llegar a una conclusión razonable de que, a menos que haya un impacto importante en las políticas monetarias y fiscales globales actuales De lo contrario, los compradores institucionales intensificar sus compras de Bitcoin durante al menos los próximos seis meses. Los jugadores que no se adapten a la nueva estructura de mercado de Bitcoin probablemente se quedarán atrás. O adaptarse al mercado, o esperar a ser eliminado.

Este artículo es un extracto del Informe de noviembre de FTX, escrito por Matt Kaye.

Matt Kaye es el socio gerente de Blockhead Capital, un fondo de cobertura de criptomonedas largo-corto fundado en 2017.

Tags:

Muchos amigos han hecho preguntas recientemente sobre Bitcoin, y las responderé aquí para mejorar la comprensión de todos sobre la red Bitcoin.1. ¿El tiempo de bloqueo de Bitcoin es de diez minutos?Teóricamente.

Título original: En 2021, las predicciones de las instituciones de inversión sobre XRPXRP fue una vez la tercera criptomoneda más grande del mundo después de Bitcoin y Ethereum.El valor de XRP cayó más del 40 % despué.

—— ¡Describe en detalle la vida pasada y presente de las cartas congeladas y brinda sugerencias efectivas a los amigos congelados! Si eres un congelador inocente.

En el FTX Monthly de octubre, Z @SplitCapital presenta un caso convincente de por qué los derivados con margen de monedas en 2017 (que impulsaron el aumento de precios de Bitcoin) ya no son su descubrimiento de precio.

"Find New" es un proyecto de observación de proyectos de blockchain lanzado por Jinse Finance. Cubre el desarrollo de proyectos en varios campos de la industria.

El 18 de diciembre, cuando Bitcoin superó su máximo histórico después de tres años.

Título original: Introducción | eth1 -> conversión eth2Nota del editor: esta publicación de Vitalik en el Foro de investigación de Ethereum el 19 de octubre de 2020 propone cómo imagina que Eth1 se transforme en un su.