BTC/EUR-2.22%

BTC/EUR-2.22% ETH/EUR-3.26%

ETH/EUR-3.26% LTC/EUR-2.4%

LTC/EUR-2.4% ADA/EUR-3.2%

ADA/EUR-3.2% SOL/EUR-3.14%

SOL/EUR-3.14% XRP/EUR-2.16%

XRP/EUR-2.16%Este artículo se divide en dos partes, ¿qué son los tokens ETH staking (es decir, los tokens obtenidos al hacer staking de ETH) y cómo funcionan?

Este artículo fue coescrito por Collin Myers @StakeETH y editado por Lito Coen de Cryptotesters y Francesco Renzi de Superfluid.

Estamos en una era llena de innovación y progreso.

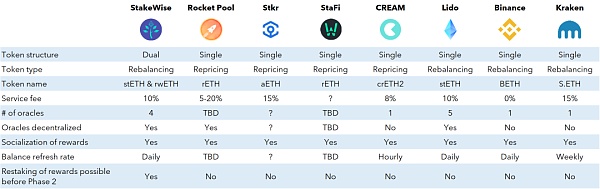

No necesitamos ir muy lejos, hay muchos proyectos innovadores: desde el lanzamiento de Eth2 Staking, se han lanzado varias plataformas de staking de terceros (https://cryptoters.com/ethereum-staking-platforms). Hay intercambios centralizados como Binance y proyectos DeFi como Rocket Pool y StakeWise, y todos son diferentes.

Si bien estos proyectos tienen sus fortalezas y debilidades, todos tienen una cosa en común: todos intentan brindar soluciones que reduzcan la fricción necesaria para cualquiera que haga staking de ETH. ¿Qué son estas fricciones?

En primer lugar, hacer staking de ETH tiene cierta complejidad técnica, que excede la capacidad de procesamiento de los usuarios comunes. Además, se deben comprometer al menos 32 ETH para ejecutar un nodo de validación, que es una cantidad inalcanzable para los usuarios comunes cuando el precio de ETH continúa aumentando (a partir de este artículo, el precio de ETH es de aproximadamente 1290 dólares estadounidenses). Finalmente, los fondos apostados tendrán un período de bloqueo de 18 a 24 meses, una medida de seguridad diseñada para la transición de la cadena de bloques Ethereum actual a Ethereum 2.0 de manera segura y controlada.

Combinadas, estas tres limitaciones excluyen a muchos usuarios menos calificados del mercado de staking de Ethereum de alto rendimiento.

¿Cómo resuelve el fondo de compromiso estos problemas?

Aquí es donde entran en juego los grupos de participación de Ethereum 2.0. Acumulan ETH de múltiples usuarios y ejecutan la infraestructura de staking de Ethereum 2.0 en nombre de los usuarios, lo que permite que cualquier persona gane recompensas de staking sin importar el nivel de habilidad o el tamaño del depósito.

Además, alivian la falta de liquidez inducida por el staking al acuñar tokens ETH1 (como prueba del capital apostado de los usuarios y sus recompensas en la cadena ETH2). Estos tokens comprometidos brindan oportunidades para los titulares de tokens: los usuarios pueden salir del compromiso antes de tiempo intercambiando tokens por ETH en mercados secundarios como Uniswap. También pueden usar tokens ETH apostados en DeFi (como apostar en Aave).

Sin embargo, el modelo de token se implementa de manera diferente entre los diferentes grupos, lo que sin duda tiene serias implicaciones para los usuarios finales. Por ejemplo, los tokens stETH de Lido no son los mismos que los tokens stETH de StakeWise y, por lo tanto, deberían tener un precio diferente en el mercado secundario. Al mismo tiempo, el token rETH de Rocket Pool es diferente de la implementación de stETH, al igual que el creETH2 de CREAM, el aETH de Stkr, etc.

BTC supera la marca de los $48 000 con un aumento intradiario del 0,12 %: los datos de Huobi Global muestran que BTC ha subido en el corto plazo, superando la marca de los $48 000, y ahora está en $48 008,1, con un aumento intradiario del 0,12 %. fluctúa mucho, así que por favor haga un buen trabajo en el control de riesgos. [2021/2/12 19:35:10]

En pocas palabras, hay muchas diferencias en el mecanismo de fichas de los diferentes grupos, por lo que puede causar confusión y tener malas consecuencias para los usuarios finales. Sin embargo, estas diferencias se pueden categorizar y evaluar para conocer las ventajas de ciertas piscinas sobre otras. Además, este análisis comparativo sienta las bases para que diseñemos diferentes metodologías de valoración que permitan a los usuarios obtener eficiencias de precios en diferentes tokens de participación Eth2.

Este artículo tiene como objetivo educar a la comunidad sobre los tipos de economía de tokens utilizados por los diferentes grupos de participación. Esperamos que las personas puedan evitar pérdidas desastrosas debido a una comprensión insuficiente del producto, y esperamos que la comunidad pueda debatir activamente y contribuir a encontrar oportunidades efectivas de fijación de precios y arbitraje en la industria de los fondos de participación de Eth2.

En este artículo, desmitificaremos la tokenización de ETH apostada y daremos ejemplos de cómo funcionan las fichas de diferentes grupos de participación. El próximo artículo se centrará en el marco de evaluación para tokens ETH en staking y analizará cómo las opciones de diseño de tokens afectan la composición y la usabilidad de diferentes protocolos.

¿Cuáles son los modelos de tokens ETH replanteados?

Principalmente dividido en dos modos: diseño de token único (capturando el principal prometido y las recompensas juntas en el mismo token); diseño de token dual (capturando el principal prometido y las recompensas en dos tokens diferentes respectivamente).

La estructura de token único se basa en un concepto de tokens reequilibrados/revaluados. Este diseño es el más utilizado y lo utilizan la mayoría de los pools de participación debido a su simplicidad. Los grupos acuñan un solo token para los usuarios en función de sus depósitos, con lo que intentan capturar la cantidad de recompensas y penalizaciones acumuladas bajo el mismo token. Se puede hacer de dos formas:

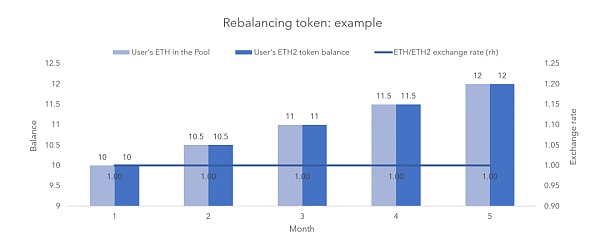

Las recompensas y penalizaciones de apuestas acumuladas en Eth2 se reflejarán en los cambios en tiempo real en el saldo del token (por lo tanto, se denomina "reequilibrio"). En la fase 1.5, los usuarios pueden usar sus tokens ETH apostados para 1: canjear ETH a una tasa de 1 .

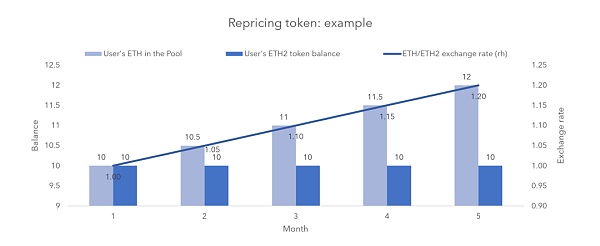

Las recompensas y penalizaciones de apuestas acumuladas en Eth2 se reflejarán en el precio del token (por lo tanto, se denomina "cambio de precio"). La cantidad total de recompensas y penalizaciones varía y fluctúa.

Para ilustrar la diferencia entre estos dos mecanismos de token:

1. Cambio de saldo: deposite 1 ETH en el grupo y obtenga 1 token ETH apostado.

A medida que aumentan o disminuyen las recompensas y penalizaciones totales del grupo, el saldo de fichas de cada participante en el grupo cambia en consecuencia. Por ejemplo, 1.1 ETH = 1.1 saldo de token ETH apostado. Como resultado, se capturarán las recompensas de participación del usuario y el saldo de tokens en su dirección seguirá aumentando, acuñado por el grupo para el usuario. En la fase 1.5, todos los tokens ETH apostados se canjearán por ETH en una proporción de 1:1.

Lido Finance y Binance utilizan este diseño.

Tenga en cuenta: el saldo de tokens ETH apostados siempre es igual a la cantidad de ETH en el grupo; la tasa permanece en 1 durante todo el período de apuesta.

2. Cambio de precio: deposite 1 ETH en el grupo y obtenga los tokens ETH apostados correspondientes de acuerdo con la tasa de cambio de tokens de ETH/ETH2 durante el mismo período.

El tipo de cambio dado en el grupo está determinado por la relación entre ETH y la cantidad total de tokens en el grupo, y cambia según la cantidad total de recompensas y castigos acumulados en el grupo.

Suponiendo que el tipo de cambio en el momento del depósito es 1, es decir, el grupo no ha recibido ninguna recompensa, entonces 1 ETH = 1 token ETH apostado.

A medida que aumenten o disminuyan las recompensas y penalizaciones totales en el grupo, el saldo del token ETH apostado del usuario seguirá siendo el mismo, pero la cantidad de ETH que se puede canjear en el grupo por cada token ETH apostado cambiará. En otras palabras, 1 token ETH apostado = 1.1 ETH en el grupo.

Por lo tanto, el precio de cada token ETH apostado cambia de 1 ETH a 1,1 ETH, lo que representa los ingresos de apuesta del usuario. En la Fase 1.5, los usuarios canjearán ETH con sus tokens ETH apostados en la relación final ETH/ETH2.

Los ejemplos de este modelo incluyen Rocket Pool, CREAM, Stkr y StaFi.

Tenga en cuenta el cambio en el tipo de cambio: registra el crecimiento de las recompensas de participación de los usuarios.

Aunque estos dos diseños de token único utilizan diferentes mecanismos para reflejar la acumulación de recompensas, tienen una cosa en común: agrupar depósitos y recompensas en el mismo token. Esto significa que cada vez que un usuario compra o vende el token en el mercado, o adquiere tokens a través del staking, recibe/vende el capital del depósito y cualquier recompensa acumulada en el grupo anterior.

Continuaremos discutiendo el impacto de dicho diseño en otro artículo, pero los usuarios deben considerar sus factores de diseño cuando evalúen diferentes grupos de participación, ya que esto determina las expectativas del usuario para la tasa anualizada de participación y el valor de los tokens. fijación de precios

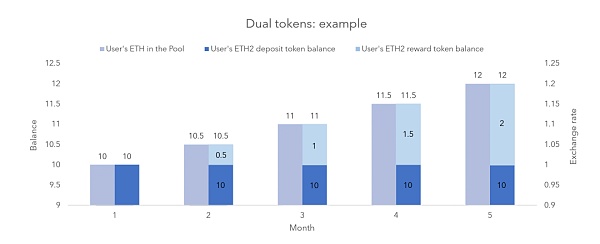

Por el contrario, bajo la estructura de fichas duales, hay dos fichas reequilibradas (mapeo de depósitos y recompensas, respectivamente).

El depósito del usuario en el grupo (a algunos les gusta llamarlo principal) se asigna en el token ETH de depósito (token ETH de depósito). Al igual que otros tokens de reequilibrio, se acuña en una proporción de 1:1 según el ETH depositado por los usuarios.

Los tokens ETH de depósito en la dirección del usuario no aumentarán, pero generarán tokens rwETH (ETH de recompensa), que reflejarán el crecimiento de los ingresos del usuario en el grupo en una proporción de 1:1. La suma de estos tokens constituye el saldo de participación total del usuario, se puede transferir libremente entre direcciones de Ethereum y se puede usar en contratos inteligentes como un solo token.

Ejemplo:

1. Token dual: deposite 1 ETH en el grupo y obtenga 1 token ETH de depósito (stETH).

El saldo de tokens ETH depositados permanece constante a medida que crecen las recompensas del grupo. Sin embargo, cuando aparece en la dirección del usuario, activa la generación de tokens ETH de recompensa (rwETH) para reflejar el crecimiento de los ingresos del grupo. Siempre que el usuario tenga el token ETH de depósito, el token ETH de recompensa se generará en la dirección.

En la etapa 1.5, tanto los tokens ETH de depósito como los tokens ETH de recompensa se pueden canjear por ETH en una proporción de 1:1.

El único grupo de participación diseñado con tokens duales es StakeWise.

Tenga en cuenta que la cantidad total de tokens ETH de depósito y ETH de recompensa siempre es igual a la cantidad total de ETH en el grupo; ambos tokens tienen una tasa de cambio de 1.

La estructura de token dual permite la creación de un nuevo tipo de instrumento híbrido similar a la dinámica de los bonos, pero con la diferencia de que los tokens duales distribuyen el saldo comprometido en diferentes valores de acumulación y diferentes expectativas de flujo de efectivo (principal e interés).

Por ejemplo, cuando los usuarios obtienen tokens de recompensa, pueden vender gradualmente tokens ETH de recompensa en el mercado de STRIPs, y algunos usuarios pueden obtener bonos de apuesta sin apostar ellos mismos.

(La primera parte ha terminado, la siguiente parte explicará cómo funciona el token prometido)

Fuente | StakeWise

Enlace original:

https://stakewise.medium.com/the-tokenomics-of-staking-pools-what-are-staked-eth-tokens-and-how-do-they-work-2b4084515711

Tags:

Título ▌Ethereum supera a Bitcoin para convertirse en la capa de liquidación más grande en el campo del cifradoEl 20 de enero.

Ding Dong~ Se incluye un pequeño teatro: "Señorita, ¿qué quiere gastar hoy, son acciones líderes o monedas de valor?"Al menos 8 políticos canadienses poseen criptomonedas: el 18 de mayo.

Blockchain es una innovación tecnológica y financiera extremadamente importante desde el nacimiento de Internet. Es una aplicación innovadora integrada de múltiples tecnologías.

Este artículo se divide en dos partes, ¿qué son los tokens ETH staking (es decir.

Según un informe escrito por el economista jefe del Banco de Singapur, Mansoor Mohi-uddin.

Debido a que apuesta por Tesla y Bitcoin, ARK Investment es una de las compañías de inversión más llamativas en el mercado estadounidense en los últimos años.

"Biden está a punto de asumir el cargo, ¿qué impacto tendrá en la industria de las criptomonedas/cadenas de bloques? » Somos cautelosamente optimistas sobre la política de blockchain de Biden. elAutor: Economista de B.