BTC/EUR-2.22%

BTC/EUR-2.22% ETH/EUR-3.26%

ETH/EUR-3.26% LTC/EUR-2.4%

LTC/EUR-2.4% ADA/EUR-3.2%

ADA/EUR-3.2% SOL/EUR-3.14%

SOL/EUR-3.14% XRP/EUR-2.16%

XRP/EUR-2.16%Según el abogado general de Compound, Jake Chervinsky, los protocolos de préstamos populares como Compound y Aave se parecen más a los acuerdos de tasas que a los verdaderos acuerdos de préstamos. Él cree que no existe un protocolo de préstamo real en DeFi. Mientras Ethereum aparece en el mercado de bonos corporativos, los cofundadores de Maple Finance, Sid Powell y Joe Flanagan, creen que el crédito descentralizado es una moneda que falta Lego para DeFi y se tragará el mercado tradicional de bonos corporativos.

Los mercados de crédito han sido un motor clave del crecimiento económico durante siglos. Ya en 1780 a. C., los agricultores de Mesopotamia utilizaron sus granjas como garantía para obtener fondos prestados y administrar el flujo de caja hasta la próxima cosecha (estos son los agricultores de rendimiento más primitivos).

Hoy en día, el crédito es una parte integral para mantener una posición financiera saludable. Para lograr metas a largo plazo, para hacer inversiones a largo plazo, necesitamos crédito. Imagine un proyecto a gran escala como la construcción de una fábrica, que requiere mucho tiempo, mano de obra y capital para construir, e incluso más para volverse rentable.

El crédito comercial es especialmente importante para las pequeñas empresas porque, por lo general, no pueden emitir bonos ni vender acciones en el mercado abierto.

En las memorias del cofundador de Nike, Phil Knight, sobre Nike, Shoe Dog, Phil Knight enfatiza la importancia del crédito en los primeros días de Nike. Necesitan capital para respaldar los crecientes pedidos de los proveedores si quieren satisfacer la demanda. Como enfatizó Knight: “Paso la mayor parte del día pensando en la liquidez, hablando sobre la liquidez y deseando tener más liquidez”.

La innovación se ve obstaculizada si los empresarios no pueden obtener y pedir prestado capital fácilmente.

Desafortunadamente, los préstamos aún no están disponibles en DeFi.

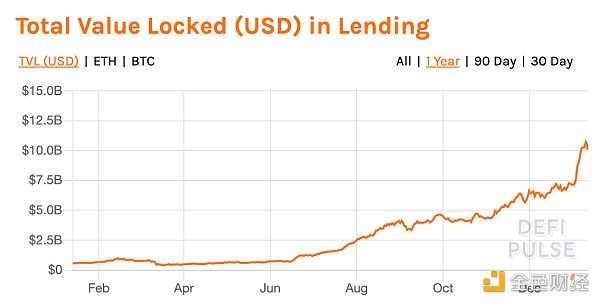

Los préstamos han sido una de las áreas de rápido crecimiento de DeFi en los últimos años. Actualmente, su capitalización de mercado es cercana a la mitad del mercado DeFi de $ 25 mil millones. Los principales protocolos de préstamo como Aave y Compound permiten a los usuarios depositar criptoactivos, ganar intereses o pedir prestado contra otros activos en la plataforma.

Acala lanzó una nueva propuesta "IADS" para mejorar la liquidez de aUSD en el ecosistema: Según noticias oficiales, la comunidad de Polkadot DeFi center Acala presentó una nueva propuesta sobre "Esquema de distribución interprotocolo aUSD (IADS)", para que Tapio Protocol, Protocols on Taiga Protocol y cualquier parachain se convierten en distribuidores de liquidez de USD en Polkadot y Kusama.

Debido a la volatilidad del mercado, aUSD adopta parámetros de riesgo relativamente conservadores. Sin embargo, existe una demanda creciente de la moneda estable aUSD en el ecosistema, mientras que su liquidez es insuficiente.

En la propuesta original, IADS resolverá el problema de escasez de liquidez mediante la asignación directa de USD al grupo de 3 de Taiga Protocol (USDT-USDC-aUSD) para mejorar la eficiencia de liquidez. Posteriormente, se utilizarán 3 USD (token LP de 3 grupos) como activo de respaldo para un USD.

IADS traerá los siguientes beneficios al ecosistema de Acala:

1. IADS proporciona servicios para los centros comerciales de Acala/Karura y otras paracadenas a través de XCM, desarrolla una red de distribución de protocolos para aUSD y despliega liquidez a protocolos/paracadenas que requieren monedas estables nativas del ecosistema de Polkadot;

2. Ampliar la emisión de aUSD mediante la introducción de tokens LP de intercambio estable para reemplazar CDP;

3. Mantener la estabilidad del ancla aUSD, brindar más oportunidades de arbitraje en más lugares de negociación y permitir que Acala gane tarifas de transacción de estos acuerdos;

4. La liquidez propiedad del protocolo Acala puede ayudar a aumentar la emisión de aUSD de manera más efectiva en Acala/Karura y todo el ecosistema de parachain, ayudando a mejorar la liquidez de todas las cadenas Polkadot y Kusama. [2022/7/8 2:00:24]

Pero muchas personas saben que un problema con los protocolos de préstamo de DeFi hoy en día es que todos los préstamos deben estar garantizados en exceso, lo que significa que el valor de los activos depositados del usuario es más alto que el valor real del préstamo (generalmente más del 120%). . En este modelo, Compound y Aave pueden garantizar la solvencia ya que el protocolo liquida automáticamente los activos de los usuarios cuyo valor está por debajo del índice mínimo.

Si bien estos protocolos representan un gran avance para DeFi, no son mercados de crédito eficientes.

Como dijo Jake Chervinsky de Compound, es obvio que estos protocolos están diseñados para evitar depender de promesas futuras. Si bien este modelo puede mantener la solvencia del contrato y proporcionar fondos apalancados de manera eficiente, también impide la participación en las características básicas de los mercados crediticios como la confianza y la reputación.

La ineficiencia de este modelo es obvia. Por ejemplo, necesita depositar $ 150 para pedir prestado $ 100. Los escenarios de uso son bastante limitados (es por eso que los préstamos sobre garantizados son relativamente raros en las finanzas tradicionales).

Sin embargo, este es el status quo de los préstamos DeFi en la actualidad, porque en el mundo virtual anónimo, generar confianza sigue siendo un desafío. En las finanzas tradicionales, registrar puntajes de crédito y evaluar a los prestatarios requiere una identidad real, lo cual es difícil de lograr en el mundo anónimo de DeFi.

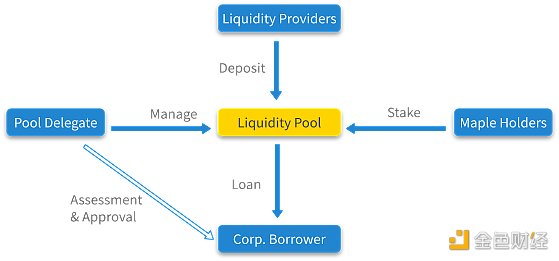

Mecanismo de trabajo del mercado crediticio descentralizado Fuente: Maple Finance

Se discutirán los siguientes dos aspectos de la industria de las criptomonedas que necesitan usar préstamos.

Los mineros de criptomonedas necesitan crédito para cubrir el costo de su equipo de minería y los gastos operativos, como la electricidad. Los fondos cotizados y los creadores de mercado necesitan crédito para agregar apalancamiento a las carteras y proporcionar liquidez.

Estos dos aspectos por sí solos representan una industria multimillonaria dentro del espacio de las criptomonedas que depende de los préstamos descentralizados de Ethereum para funcionar. Con crédito descentralizado, pueden operar de manera más eficiente, escalar sus negocios y crecer a un ritmo más rápido.

Para los jugadores en estas industrias, tienen balances sólidos, bajo apalancamiento, gerentes experimentados, reputaciones sólidas y un flujo de efectivo positivo. En resumen, son prestatarios extremadamente atractivos.

Sin embargo, sus necesidades de endeudamiento no han sido satisfechas. Como se mencionó anteriormente, los protocolos de préstamos DeFi actuales no son eficientes para los prestatarios y no son una opción viable para las grandes empresas que realmente buscan crédito (no apalancamiento).

Por lo tanto, los mineros y comerciantes han elegido instituciones centralizadas para prestar. En el tercer trimestre, el negocio de préstamos de Génesis se disparó, creciendo en más de $5 mil millones. El negocio de préstamos de BlockFi también está creciendo como loco.

Claramente, existe una necesidad de crédito en la industria de las criptomonedas. Los prestamistas centralizados también están demostrando ser un mercado que vale miles de millones de dólares, y es solo en los primeros días.

¿Cuándo se desarrollará hasta este punto el mercado de préstamos descentralizados?

En comparación con el crédito centralizado, los préstamos en cadena tienen mayores ventajas.

Los mercados crediticios descentralizados amplían en gran medida el grupo de prestamistas, creando un mercado más competitivo. Bajo la arquitectura abierta, cualquiera, en cualquier lugar, puede ser prestamista, siempre que esté dispuesto a asumir riesgos. Cualquiera puede convertirse en un proveedor de liquidez de Uniswap y, en última instancia, en este mercado, cualquiera puede reunir fondos y obtener tasas de interés prestando a empresas certificadas.

La tasa de utilización de fondos en el mercado crediticio de la cadena es más alta, porque los prestatarios pueden obtener préstamos directamente a través del mercado de capitales sin tener que pasar por una revisión institucional. En otras palabras, a través del acuerdo abierto, aprovechan directamente el conjunto de fondos, sin tener que tratar con intermediarios para obtener fondos, y reducen la tasa de interés de los prestatarios. Finalmente, los prestatarios pueden aumentar la competencia de consultas y descubrir el mejor precio preguntando a varios prestamistas.

Los mercados crediticios históricamente han sido opacos y dominados por instituciones; sin embargo, los mercados crediticios descentralizados permiten que más personas participen y permiten una transparencia total entre prestatarios y prestamistas.

En un mercado de crédito en cadena en Ethereum, los préstamos son auditables y hay una reserva de liquidez, lo que brinda a los proveedores de liquidez la confianza de que sus fondos no desaparecerán, lo cual es un problema con los prestamistas centralizados. Además, se pueden programar protocolos descentralizados para permitir ajustes en los incentivos crediticios, creando mercados crediticios más eficientes.

Por ejemplo, Maple requiere que las entidades que realizan evaluaciones crediticias mantengan tokens MPL para cubrir daños liquidados, protegiendo a los prestamistas al alinear incentivos para ambas partes.

Con la creciente demanda de crédito y el gran tamaño de los posibles prestamistas, el mercado de crédito descentralizado podría superar fácilmente los $ 25 mil millones bloqueados actualmente en DeFi.

Maple decidió construir un mercado de crédito en cadena porque DeFi se está transformando y el crédito crecerá.

A pesar del crecimiento explosivo de DeFi, no puede alcanzar todo su potencial sin un mercado crediticio que funcione. La mayor eficiencia del mercado de préstamos en todo el ecosistema de criptomonedas, que permite prestar más fondos por cada dólar depositado, es una nueva característica que impulsará el crecimiento de todo el ecosistema.

Con el crédito descentralizado, aquellos que cumplan con las regulaciones crediticias serán recompensados, construirán una reputación en el campo de DeFi y, en última instancia, reducirán el costo de los préstamos. Finalmente, las empresas que tienen dificultades para obtener préstamos a través de la sobrecolateralización se beneficiarán de este modelo de crédito y crecerán sin tener que reinvertir todo su capital en el negocio.

Con un mercado crediticio eficiente que brinde servicios profesionales a los prestatarios, ayudará a crear una fuente de ingresos más sostenible para los proveedores de liquidez.

En el mundo DeFi, hay "degenerados" que alternan entre varios protocolos de minería de liquidez en busca de rendimientos a corto plazo. Sin embargo, para los prestamistas con una visión a largo plazo, es necesario obtener rendimientos relativamente altos de la tasa de activos. sigue siendo desafiante. Si eligen prestar a instituciones nativas de criptomonedas de alta calidad, como fondos, creadores de mercado y mineros, esta será una fuente de ingresos más sostenible en comparación con los ingresos generados por la minería de liquidez.

Los productos DeFi están cada vez más dirigidos a aquellos inversores que son pacientes. Los fondos indexados DeFi pueden proporcionar una exposición pasiva a los tokens DeFi. Del mismo modo, la mayoría de los inversores elegirán la inversión con un solo clic (establecer y olvidar). Para tales inversores, los fondos de bonos corporativos descentralizados son, de hecho, un gran paso adelante.

En 2020, el campo DeFi está madurando gradualmente, proporcionando un canal para ganar dinero rápidamente, y cada vez más instituciones comenzarán a utilizar productos nativos de criptomonedas. Por lo tanto, no es difícil imaginar las formas en que los mercados de préstamos descentralizados podrían servir a las empresas nativas de criptomonedas a corto plazo. Pero el impacto potencial y las aplicaciones de los mercados crediticios descentralizados van mucho más allá.

BTC se ha convertido en la reserva de activos de las principales empresas. Los productos subyacentes de DeFi, como el mercado de préstamos descentralizados, eventualmente ingresarán al campo financiero tradicional. Es solo cuestión de tiempo, porque el crecimiento del valor de mercado de DeFi será en unidades de miles de millones.

Original: DeFi se comerá la deuda corporativa

Tags:

En 2020, las instituciones ingresaron al mercado hasta que BTC se disparó, DeFi se hizo popular, Ethereum 2.0 se puso en línea.

Según los datos de OKEx, el precio spot actual de BTC/USDT es de $31 800, una caída de 0,7 % en 24 horas.Grandes datos comerciales de OKEx: la proporción de posiciones largas y cortas en contratos BTC es 1.17.

Jinse Finance informó que, según datos de OKLink, a las 13:50 del 19 de enero, la dirección actual del contrato de depósito de Ethereum 2.0 ha recibido 2,6002 millones de ETH, lo que representa el 2.

Según el abogado general de Compound, Jake Chervinsky.

Como tecnología emergente, el valor de blockchain está siendo generalmente reconocido. Y tiene potencial de aplicación en muchos campos.Entre ellos.

El sector de las monedas estables ha estado particularmente caliente recientemente.

Como tecnología emergente, el valor de blockchain está siendo generalmente reconocido. Y tiene potencial de aplicación en muchos campos.Entre ellos.